- •Сущность, предмет, объект Сущность, предмет, объект, метод и задачи ахд.

- •2. По воздействию на результаты производственно-хозяйственной деятельности:

- •3. Приемы и способы анализа, область их применения.

- •Способы группировки информации

- •4. Информационная база экономического анализа.

- •10. Анализ уровня, динамики и структуры себестоимости продукции (работ, услуг).

- •12. Анализ уровня затрат на рубль продукции (работ, услуг).

- •20. Анализ формирования и использования средств, направляемых на потребление.

- •31. Анализ эффективности использования нематериальных активов.

- •32. Анализ эффективности использования рентабельности капитала.

- •33. Анализ состава и динамики прибыли от хоз. Деятельности.

- •34. Общая схема анализа уровня и динамики доходности предприятия .

- •36. Анализ прибыли от прочей реализации. (Харевич вычеркнул)

- •37. Анализ финансового результата от внереализационных операций.

- •38. Анализ налогооблагаемой прибыли.

- •39. Анализ формирования и использования чистой прибыли.

- •40. Анализ систем налогов

- •41. Выявление и мобилизация резервов роста чистой прибыли.

- •42. Анализ соотношения «издержки-объемы-прибыль», точки безубыточности (порога рентабельности) предприятия

- •43.Анализ уровня и динамики рентабельности реализованной продукции (работ, услуг).

- •44. Анализ уровня и динамики рентабельности производства, факторы ее определяющие.

- •45. Анализ уровня и динамики рентабельности продаж, факторы ее определяющие.

- •46. Выявление и мобилизация резервов роста доходности предприятия.

- •47.Анализ прибыли и рентабельности с использованием международных стандартов.

- •48.Анализ формирования величины инвестиций.

- •49.Анализ эффективности инвестиций.

- •59. Анализ платежеспособности и запаса финансовой устойчивости предприятия.

- •60. Анализ средств по активу баланса предприятия.

- •61. Анализ средств по пассиву баланса предприятия.

- •62. Анализ взаимосвязи актива и пассива, ликвидности структуры баланса предприятия.

- •63. Анализ уровня самофинансирования предприятия.

- •64. Особенности анализа и оценки неплатежеспособности предприятий.

- •65. Экспресс-анализ деятельности предприятия.

- •66. Сравн компл анализ, рейтинговая оценка деят пр-тия и обосн упр решений.

49.Анализ эффективности инвестиций.

Для оценки эффективности инвестиций используется система показателей. Дополнительный выход продукции на рубль инвестиций:

![]() ,

,

где Э - эффективность инвестиций;

ВП0, ВП1- валовой объем производства продукция соответственно при исходных и дополнительных инвестициях;

И - сумма дополнительных инвестиций.

Снижение себестоимости продукции в расчете на рубль инвестиций:

![]() ,

,

где С0, С1-себестоимость единицы продукции соответственно при исходных и дополнительных капитальных вложениях;

Q1- годовой объем производства продукции в натуральном выражении после дополнительных инвестиций.

Сокращение затрат труда на производство

продукции в расчете на рубль инвестиций:

![]() ,

,

где ТЕ0 и ТЕ1- соответственно затраты труда на производство единицы продукции до и после дополнительных инвестиций.

Если числитель Q1(Т0- Т1) разделить на годовой фонд рабочего времени в расчете на одного рабочего, то получим относительное сокращение количества рабочих в результате дополнительных инвестиций.

Увеличение прибыли в расчете на рубль инвестиций:

![]() ,

,

где П0', Ц1' - соответственно прибыль на единицу продукции до и после дополнительных инвестиций.

Срок окупаемости инвестиций:

![]() , или

, или![]()

Все перечисленные показатели используются для комплексной оценки эффективности инвестирования как в целом, так и по отдельным объектам.

С помощью дополнительных инвестиций предприятия должны добиваться оптимальных соотношений между основными и оборотными фондами, активной и пассивной частью, силовыми и рабочими машинами и т.д.

При принятии решений в бизнесе о долгосрочных инвестициях возникает потребность в прогнозировании их эффективности. Для этого нужен долгосрочный анализ доходов и издержек.

Основными методами оценки программы инвестиционной деятельности являются:

а) расчет срока окупаемости инвестиций (t);

б) расчет индекса рентабельности инвестиций (IR),

в) определение чистого приведенного эффекта (NPV),

г) определение внутренней нормы доходности (IRR),

д) расчет средневзвешенного срока жизненного цикла инвестиционного проекта.

Анализ формирования лизингового платежа.

В экономическом смысле лизинг представляет собой инвестирование средств в основной капитал на возвратной основе, но не в денежной, а в производительной (вещной) форме, т.е. в форме передаваемого в пользование имущества.

При оценке эффективности лизинга учитывается не только экономия средств, но и другие перечисленные выше преимущества. Для этого используются система частных и обобщающих показателей, как при оценке эффективности капитальных вложений, а именно прирост объема продукции, повышение ее качества и конкурентоспособности, рост производительности труда, прибыли, рентабельности, сокращение срока окупаемости и т.д.

Рентабельность лизинга - это отношение суммы полученной прибыли к сумме затрат по лизингу.

Решение данной проблемы с позиции арендатора сводится к определению приведенных к текущей дате чистых платежей по обоим вариантам и последующему их сравнению.

Для этого необходимо определить дисконтированную текущую стоимость посленалоrовых платежей:

а) в случае лизинга

L

= E0

+

![]() ,

,

где Lt- периодический лизинговый платеж;

Кн - ставка налога на прибыль;

Е0 - предоплата;

r - норма дисконта.

б) в случае покупки за счет кредита

К = E0

+

![]() ,

,

где Кt - периодический платеж по погашению кредита;

Рt - проценты за кредит в периоде t;

Рt×Кн- налоговая льгота по процентам за кредит;

Аt × Кн - налоговая льгота на амортизацию;

SVn ∕ (1+r)n - современная величина остаточной стоимости объекта на конец срока операции.

Если L < K, то выгоднее лизинг, и наоборот.

Анализ эффективности лизинговых операций.

Лизинг представляет собой инвестирование средств в основной капитал на возвратной основе в форме передаваемого в пользование имущества. Собственник имущества (лизингодатель) покупает имущество в собственность, передает его на определенное время пользователю (арендатору) и возмещает затраты за счет периодических платежей лизингополучателя. Таким образом, сделка осуществляется на условиях срочности, возвратности и платности в виде комиссионных за оказываемую услугу, как это имеет место при кредитовании.

Для лизингополучателя эффективность лизинговых операций оценивается по тем преимуществам, которое может получить предприятие в сравнении с другими источниками финансирования инвестиций в основные средства (арендой, кредитами банков).

Существенное отличие лизинга от обычной аренды состоит еще и в том, что чаще всего в пользование передается новое, специально приобретенное для этого оборудование.

Преимущества для предприятия в сотрудничестве с лизинговой компанией состоят в том, что лизинговая компания является профессиональным покупателем основных средств, а также посредником среди всех субъектов — участников лизинговой сделки: Банком, Продавцом предмета лизинга, перевозчиком, таможенными органами, страховыми компаниями, а также является профессиональным экспертом в отношениях с налоговыми органами.

Для сравнения эф-ти кредита и лизинга рассчитываются след показатели.

1. Дисконтированная стоимость расходов на приобретение оборудования. В случае приобретения оборудования в собственность за счет использования кредита этот показатель представляет собой дисконтированную сумму ежемесячных выплат основной суммы долга и процентов в течение трех лет. В случае приобретения оборудования в лизинг этот показатель представляет собой дисконтированную стоимость лизинговых платежей, выплачиваемых в течение трех лет.

2. Дисконтированная стоимость экономии по налогу на прибыль. При лизинге и кредите этот показатель представляет собой дисконтированную стоимость сумм, уменьшающих налог на прибыль {амортизационных отчислений, лизинговых платежей, процентов по кредиту, сумм налога на имущество).

3. Дисконтированная стоимость расходов на приобретение оборудования, уменьшенная на дисконтированную стоимость сумм экономии по налогу на прибыль. Именно этот показатель является результатом, позволяющим сравнить стоимость приобретения оборудования в собственность за счет

Анализ финансовой устойчивости предприятия.

Устойчивое финансовое состояние, то есть умение сохранять финансовое равновесие в долгосрочном периоде, формируется в процессе всей экономической деятельности предприятия и определение его на ту или иную дату помогает ответить на вопрос: на сколько правильно предприятие управляло финансовыми ресурсами в течение периода, предшествовавшего этой дате; как оно использовало имущество, какова структура этого имущества, насколько рационально оно сочетало собственные и заемные источники, насколько эффективно использовало собственный капитал; какова отдача производственного потенциала; нормальны ли взаимоотношения с дебиторами, кредиторами, бюджетом, акционерами и как долго будет сохраняться это устойчивое финансовое состояние?

Возможны четыре типа финансовой устойчивости:

1) абсолютная устойчивость финансового состояния:

ЗЗ СО + КК

2) нормальная устойчивость финансового состояния предприятия, при которой гарантируется его платежеспособность:

ЗЗ = СО + КК

3) неустойчивое финансовое состояние, когда нарушается платежеспособность, но тем не менее сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств и увеличения собственных оборотных средств (СО)

ЗЗ = СО + КК + ПО

где ПО – источники пополнения собственных оборотных средств.

Финансовое состояние, при котором сохраняется возможность восстановления равновесия считается таким, когда величина привлекаемых для формирования запасов краткосрочных кредитов и заемных средств не превышает суммарной стоимости производственных запасов и готовой продукции (наиболее ликвидной части запасов).

4) кризисное финансовое состояние, при котором предприятие находится на грани банкротства, поскольку в данной ситуации запасы превышают сумму собственных средств, краткосрочных кредитов (КК) и дополнительных источников (ПО) и эти источники средств не покрывает даже его кредиторской задолженности и просроченных ссуд. В запасах и затратах заморожены и не могут быть высвобождены использованные оборотные средства, кредиты банков и дополнительные источники (прибыль и другие фонды) и начать новый производственный цикл невозможно

ЗЗ > СО + КК + ПО

Существенной характеристикой устойчивости

финансового состояния предприятия

является коэффициент маневренности

(![]() ),

равный отношению собственных оборотных

средств к общей величине источников

собственных средств. Он показывает,

какая часть собственных средств

предприятия переведена в оборотные

активы и находится, тем самым, в мобильной

форме, позволяющей относительно свободно

маневрировать этими средствами.

),

равный отношению собственных оборотных

средств к общей величине источников

собственных средств. Он показывает,

какая часть собственных средств

предприятия переведена в оборотные

активы и находится, тем самым, в мобильной

форме, позволяющей относительно свободно

маневрировать этими средствами.

Высокие значения коэффициента маневренности положительно характеризуют финансовое состояние, однако каких-либо устоявшихся в практике нормальных значений показателя не существует.

Анализ дебиторской задолженности.

В политике управления дебиторской задолженностью, когда оплата за продукцию осуществляется не своевременно, нужно уметь выбирать способ финансирования оборотных активов на новый операционный цикл: или привлечение кредита на пополнение оборотных средств, или использование факторинга, учета векселей, или установления ценовых скидок, или коммерческого кредита, т. е. использование возможностей спонтанного финансирования. При этом принятие решения об использовании спонтанного финансирования основывается на выборе между риском и прибыльностью.

Резкое увеличение дебиторской задолженности и ее доли в оборотных активах может свидетельствовать о неосмотрительной кредитной политике предприятия по отношению к покупателям, либо об увеличении объема продаж, либо неплатежеспособности и банкротстве части покупателей. Сокращение дебиторской задолженности оценивается положительно, если это происходит за счет сокращения периода ее погашения. Если же дебиторская задолженность уменьшается в связи с уменьшением отгрузки продукции, то это свидетельствует о снижении деловой активности предприятия.

Следовательно, рост дебиторской задолженности не всегда оценивается отрицательно, а снижение — положительно. Необходимо различать нормальную и просроченную задолженность. Наличие последней создает финансовые затруднения, так как предприятие будет чувствовать недостаток финансовых ресурсов для приобретения производственных запасов, выплаты заработной платы и др. Кроме того, замораживание средств в дебиторской задолженности приводит к замедлению оборачиваемости капитала. Просроченная дебиторская задолженность означает также рост риска непогашения долгов и уменьшение прибыли. Поэтому каждое предприятие заинтересовано в сокращении сроков погашения причитающихся ему платежей.

В процессе анализа нужно изучить динамику, состав, причины и давность образования дебиторской задолженности, установить, нет ли в ее составе сумм, нереальных для взыскания, или. таких, по которым истекают сроки исковой давности. Если такие имеются, то необходимо срочно принять меры по их взысканию (оформление векселей, обращение в судебные органы и др.). Для анализа дебиторской задолженности, кроме баланса, используются материалы первичного и аналитического бухгалтерского учета.

Работник, занимающийся управлением дебиторской задолженностью, должен сосредоточить внимание на наиболее старых долгах и уделить больше внимания крупным суммам задолженности.

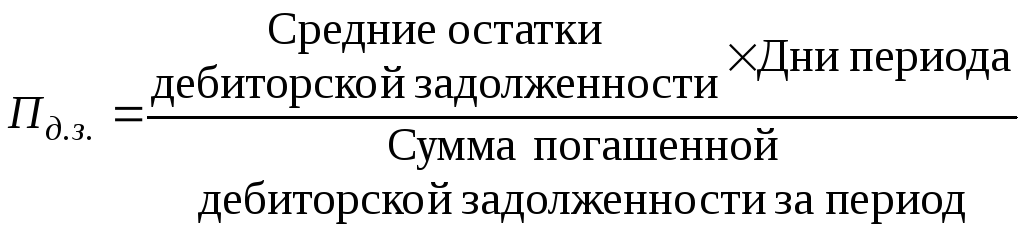

Оценивая состояние оборотных активов, важно изучить качество и ликвидность дебиторской задолженности и дать обобщающую характеристику портфеля дебиторской задолженности. Одним из показателей, используемых для этой цели, является период оборачиваемости дебиторской задолженности (Пд.з ),или период инкассации долгов. Он равен времени между отгрузкой товаров и получением за них наличных денег от покупателей:

Особую актуальность проблема неплатежей приобретает в условиях инфляции, когда происходит обесценивание денег. Чтобы подсчитать убытки предприятия от несвоевременной оплаты счетов дебиторами, необходимо от просроченной дебиторской задолженности вычесть ее сумму, скорректированную на индекс инфляции за этот срок.

Анализ кредиторской задолженности.

наиболее срочные обязательства – кредиторская задолженность, срок оплаты которой уже наступил, а также ссуды, не погашенные в срок

Если кредиторская задолженность превышает дебиторскую задолженность, необходимо выяснить причины такого состояния (что может быть связанно с трудностью при реализации продукции и т.п.).

Коэффициент кредиторской задолженности и прочих пассивов (ККЗП) выражает долю кредиторской задолженности(КЗ) и прочих пассивов в общей сумме обязательств предприятия ((ЗС) заемные средства).

Коэффициент кредиторской задолженности и прочих пассивов ККЗП = КЗ / (КЗ + ЗС).

Если коэффициент кредиторской задолженности (ККЗП) равен 1 от он показывает, что все обязательства предприятия в анализируемом периоде представляют собой задолженность перед кредиторами.

Анализ показателя абсолютной ликвидности.

При изменении активов организации анализируются их структура, участие в производственном процессе, ликвидность. Рассчитывается коэффициент абсолютной ликвидности Кабс, показывающий, какая часть краткосрочных обязательств может быть погашена немедленно, и рассчитывается как отношение легко ликвидных активов к текущим обязательствам организации. Значение коэффициента абсолютной ликвидности должно быть не менее 0,2.

![]()

Расчет приведенных коэффициентов позволяет выявить устойчивую неплатежеспособность предприятия по данным, имеющимся в бухгалтерской отчетности.

Коэффициент

абсолютной ликвидности

(![]() )

равен отношению величины наиболее

ликвидных активов А1 (денежные средства

и краткосрочные финансовые вложения)

к сумме наиболее срочных обязательств

и краткосрочных пассивов П1 + П2. Коэффициент

абсолютной ликвидности показывает,

какую часть краткосрочной задолженности

предприятие может погасить в ближайшее

время. Нормальное ограничение данного

показателя следующее:

)

равен отношению величины наиболее

ликвидных активов А1 (денежные средства

и краткосрочные финансовые вложения)

к сумме наиболее срочных обязательств

и краткосрочных пассивов П1 + П2. Коэффициент

абсолютной ликвидности показывает,

какую часть краткосрочной задолженности

предприятие может погасить в ближайшее

время. Нормальное ограничение данного

показателя следующее:![]()

0,2

0,5. Значение коэффициента равное,

например, 0,2 показывает, что в кратчайшие

сроки предприятие может покрыть за счет

имеющихся у него денежных средств 20%

краткосрочных долгов. Но следует помнить,

что коэффициент абсолютной ликвидности

характеризует платежеспособность

предприятия на дату составления баланса.

0,2

0,5. Значение коэффициента равное,

например, 0,2 показывает, что в кратчайшие

сроки предприятие может покрыть за счет

имеющихся у него денежных средств 20%

краткосрочных долгов. Но следует помнить,

что коэффициент абсолютной ликвидности

характеризует платежеспособность

предприятия на дату составления баланса.

Анализ показателя промежуточной ликвидности.

Для

вычисления коэффициента

критической (быстрой) ликвидности (![]() )

(другое название –промежуточный

коэффициент покрытия)

в состав ликвидных средств в числитель

показателя, помимо наиболее ликвидных

средств, включаются дебиторская

задолженность со сроком погашения в

течение 12 месяцев, готовая продукция,

товары отгруженные (А1 + А2), а знаменатель

составляет тот же П1 + П2. Коэффициент

ликвидности отражает прогнозируемые

платежные возможности предприятия при

условии своевременного проведения

расчетов с дебиторами. Нижней нормальной

границей коэффициента критической

ликвидности считается

)

(другое название –промежуточный

коэффициент покрытия)

в состав ликвидных средств в числитель

показателя, помимо наиболее ликвидных

средств, включаются дебиторская

задолженность со сроком погашения в

течение 12 месяцев, готовая продукция,

товары отгруженные (А1 + А2), а знаменатель

составляет тот же П1 + П2. Коэффициент

ликвидности отражает прогнозируемые

платежные возможности предприятия при

условии своевременного проведения

расчетов с дебиторами. Нижней нормальной

границей коэффициента критической

ликвидности считается

![]()

1. Коэффициент критической ликвидности

характеризует ожидаемую платежеспособность

предприятия на период, равный средней

продолжительности одного оборота

дебиторской задолженности.

1. Коэффициент критической ликвидности

характеризует ожидаемую платежеспособность

предприятия на период, равный средней

продолжительности одного оборота

дебиторской задолженности.

Анализ показателя текущей ликвидности.

Текущая ликвидность свидетельствует о платежеспособности (или неплатежеспособности) предприятия на ближайший к рассматриваемому моменту промежуток времени.

Если

рассчитать отношение всей суммы оборотных

активов, (в числитель, кроме статей

учтенных при расчете двух предыдущих

показателей, добавить производственные

запасы и незавершенное производство)

А1 + А2 + А3, к общей сумме краткосрочных

обязательств П1 + П2, то получается

коэффициент

текущей ликвидности (![]() ),

иликоэффициент

покрытия. Коэффициент

покрытия показывает платежные возможности

предприятия, оцениваемые при условии

своевременных расчетов с дебиторами,

ожидается реализации всей готовой

продукции, и в случае необходимости

будут проданы запасы материальных

оборотных средств и незавершенное

производство.

),

иликоэффициент

покрытия. Коэффициент

покрытия показывает платежные возможности

предприятия, оцениваемые при условии

своевременных расчетов с дебиторами,

ожидается реализации всей готовой

продукции, и в случае необходимости

будут проданы запасы материальных

оборотных средств и незавершенное

производство.

Анализ коэффициента

текущей ликвидности (![]() )

или коэффициента покрытия показывает

платежные возможности предприятия,

оцениваемые при условии не только

своевременного расчета с дебиторами и

выполнения плана по производству

товаров, но и продажи в случае нужды

прочих элементов материальных оборотных

средств. Нормальным значением считается

уровень

)

или коэффициента покрытия показывает

платежные возможности предприятия,

оцениваемые при условии не только

своевременного расчета с дебиторами и

выполнения плана по производству

товаров, но и продажи в случае нужды

прочих элементов материальных оборотных

средств. Нормальным значением считается

уровень![]() = 1,7. При его

анализе важно не только сравнение

полученного значения с нормативным, но

выявление тенденции изменения по годам,

что позволяет характеризовать его

стабильность или изменчивость (повышение

или снижение) и, соответственно, тенденции

финансовой устойчивости.

= 1,7. При его

анализе важно не только сравнение

полученного значения с нормативным, но

выявление тенденции изменения по годам,

что позволяет характеризовать его

стабильность или изменчивость (повышение

или снижение) и, соответственно, тенденции

финансовой устойчивости.

Анализ обеспеченности предприятия собственными оборотными средствами.

Собственные

оборотные средства – это чистый

оборотный капитал

(![]() )

илирабочий

капитал. Чистый

оборотный капитал

– разница

между оборотными активами предприятия

и его краткосрочными обязательствами.

Чистый оборотный капитал

является

той частью оборотных активов, которая

финансируется за счет собственных

средств и долгосрочных обязательств.

Наличие чистого оборотного капитала

свидетельствует

о том, что предприятие не только способно

оплатить собственные текущие долги, но

и имеет финансовые ресурсы для расширения

деятельности и инвестирования.

)

илирабочий

капитал. Чистый

оборотный капитал

– разница

между оборотными активами предприятия

и его краткосрочными обязательствами.

Чистый оборотный капитал

является

той частью оборотных активов, которая

финансируется за счет собственных

средств и долгосрочных обязательств.

Наличие чистого оборотного капитала

свидетельствует

о том, что предприятие не только способно

оплатить собственные текущие долги, но

и имеет финансовые ресурсы для расширения

деятельности и инвестирования.

Коэффициент текущей ликвидности характеризует общую обеспеченность организации собственными оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств организации:

![]() Коэффициент

обеспеченности собственными оборотными

средствами характеризует наличие у

организации собственных оборотных

средств, необходимых для ее финансовой

устойчивости:

Коэффициент

обеспеченности собственными оборотными

средствами характеризует наличие у

организации собственных оборотных

средств, необходимых для ее финансовой

устойчивости:

![]()