- •Что такое Data Mining?

- •Понятие Статистики

- •Понятие Машинного обучения

- •Понятие Искусственного интеллекта

- •Сравнение статистики, машинного обучения и Data Mining

- •Развитие технологии баз данных

- •Понятие Data Mining

- •Data Mining как часть рынка информационных технологий

- •Классификация аналитических систем

- •Мнение экспертов о Data Mining

- •Отличия Data Mining от других методов анализа данных

- •Перспективы технологии Data Mining

- •Существующие подходы к анализу

- •Данные

- •Что такое данные?

- •Набор данных и их атрибутов

- •Измерения

- •Шкалы

- •Типы наборов данных

- •Данные, состоящие из записей

- •Графические данные

- •Химические данные

- •Форматы хранения данных

- •Базы данных. Основные положения

- •Системы управления базами данных, СУБД

- •Классификация видов данных

- •Метаданные

- •Методы и стадии Data Mining

- •Классификация стадий Data Mining

- •Сравнение свободного поиска и прогностического моделирования с точки зрения логики

- •Классификация методов Data Mining

- •Классификация технологических методов Data Mining

- •Свойства методов Data Mining

- •Задачи Data Mining. Информация и знания

- •Задачи Data Mining

- •Классификация задач Data Mining

- •Связь понятий

- •От данных к решениям

- •От задачи к приложению

- •Информация

- •Свойства информации

- •Требования, предъявляемые к информации

- •Знания

- •Сопоставление и сравнение понятий "информация", "данные", "знание"

- •Задачи Data Mining. Классификация и кластеризация

- •Задача классификации

- •Процесс классификации

- •Методы, применяемые для решения задач классификации

- •Точность классификации: оценка уровня ошибок

- •Оценивание классификационных методов

- •Задача кластеризации

- •Оценка качества кластеризации

- •Процесс кластеризации

- •Применение кластерного анализа

- •Кластерный анализ в маркетинговых исследованиях

- •Практика применения кластерного анализа в маркетинговых исследованиях

- •Выводы

- •Задачи Data Mining. Прогнозирование и визуализация

- •Задача прогнозирования

- •Сравнение задач прогнозирования и классификации

- •Прогнозирование и временные ряды

- •Тренд, сезонность и цикл

- •Точность прогноза

- •Виды прогнозов

- •Методы прогнозирования

- •Задача визуализации

- •Плохая визуализация

- •Сферы применения Data Mining

- •Применение Data Mining для решения бизнес-задач

- •Банковское дело

- •Страхование

- •Телекоммуникации

- •Электронная коммерция

- •Промышленное производство

- •Маркетинг

- •Розничная торговля

- •Фондовый рынок

- •Применение Data Mining в CRM

- •Исследования для правительства

- •Data Mining для научных исследований

- •Биоинформатика

- •Медицина

- •Фармацевтика

- •Молекулярная генетика и генная инженерия

- •Химия

- •Web Mining

- •Text Mining

- •Call Mining

- •Основы анализа данных

- •Анализ данных в Microsoft Excel

- •Описательная статистика

- •Центральная тенденция

- •Свойства среднего

- •Некоторые свойства медианы

- •Характеристики вариации данных

- •Корреляционный анализ

- •Коэффициент корреляции Пирсона

- •Регрессионный анализ

- •Последовательность этапов регрессионного анализа

- •Задачи регрессионного анализа

- •Выводы

- •Методы классификации и прогнозирования. Деревья решений

- •Преимущества деревьев решений

- •Процесс конструирования дерева решений

- •Критерий расщепления

- •Большое дерево не означает, что оно "подходящее"

- •Остановка построения дерева

- •Сокращение дерева или отсечение ветвей

- •Алгоритмы

- •Алгоритм CART

- •Алгоритм C4.5

- •Разработка новых масштабируемых алгоритмов

- •Выводы

- •Методы классификации и прогнозирования. Метод опорных векторов. Метод "ближайшего соседа". Байесовская классификация

- •Метод опорных векторов

- •Линейный SVM

- •Метод "ближайшего соседа" или системы рассуждений на основе аналогичных случаев

- •Преимущества метода

- •Недостатки метода "ближайшего соседа"

- •Решение задачи классификации новых объектов

- •Решение задачи прогнозирования

- •Оценка параметра k методом кросс-проверки

- •Байесовская классификация

- •Байесовская фильтрация по словам

- •Методы классификации и прогнозирования. Нейронные сети

- •Элементы нейронных сетей

- •Архитектура нейронных сетей

- •Обучение нейронных сетей

- •Модели нейронных сетей

- •Персептрон

- •Программное обеспечение для работы с нейронными сетями

- •Пример решения задачи

- •Пакет Matlab

- •Нейронные сети. Самоорганизующиеся карты Кохонена.

- •Классификация нейронных сетей

- •Подготовка данных для обучения

- •Выбор структуры нейронной сети

- •Карты Кохонена

- •Самоорганизующиеся карты (Self-Organizing Maps, SOM)

- •Задачи, решаемые при помощи карт Кохонена

- •Обучение сети Кохонена

- •Пример решения задачи

- •Карты входов

- •Выводы

- •Методы кластерного анализа. Иерархические методы

- •Методы кластерного анализа

- •Иерархические методы кластерного анализа

- •Меры сходства

- •Методы объединения или связи

- •Иерархический кластерный анализ в SPSS

- •Пример иерархического кластерного анализа

- •Определение количества кластеров

- •Методы кластерного анализа. Итеративные методы.

- •Алгоритм k-средних (k-means)

- •Описание алгоритма

- •Проверка качества кластеризации

- •Алгоритм PAM ( partitioning around Medoids)

- •Предварительное сокращение размерности

- •Факторный анализ

- •Итеративная кластеризация в SPSS

- •Процесс кластерного анализа. Рекомендуемые этапы

- •Сложности и проблемы, которые могут возникнуть при применении кластерного анализа

- •Сравнительный анализ иерархических и неиерархических методов кластеризации

- •Новые алгоритмы и некоторые модификации алгоритмов кластерного анализа

- •Алгоритм BIRCH (Balanced Iterative Reducing and Clustering using Hierarchies)

- •Алгоритм WaveCluster

- •Алгоритм CLARA (Clustering LARge Applications)

- •Алгоритмы Clarans, CURE, DBScan

- •Методы поиска ассоциативных правил

- •Часто встречающиеся приложения с применением ассоциативных правил:

- •Введение в ассоциативные правила

- •Часто встречающиеся шаблоны или образцы

- •Поддержка

- •Характеристики ассоциативных правил

- •Границы поддержки и достоверности ассоциативного правила

- •Методы поиска ассоциативных правил

- •Разновидности алгоритма Apriori

- •AprioriTid

- •AprioriHybrid

- •Пример решения задачи поиска ассоциативных правил

- •Визуализатор "Правила"

- •Способы визуального представления данных. Методы визуализации

- •Визуализация инструментов Data Mining

- •Визуализация Data Mining моделей

- •Методы визуализации

- •Представление данных в одном, двух и трех измерениях

- •Представление данных в 4 + измерениях

- •Параллельные координаты

- •"Лица Чернова"

- •Качество визуализации

- •Представление пространственных характеристик

- •Основные тенденции в области визуализации

- •Выводы

- •Комплексный подход к внедрению Data Mining, OLAP и хранилищ данных в СППР

- •Классификация СППР

- •OLAP-системы

- •OLAP-продукты

- •Интеграция OLAP и Data Mining

- •Хранилища данных

- •Преимущества использования хранилищ данных

- •Процесс Data Mining. Начальные этапы

- •Этап 1. Анализ предметной области

- •Этап 2. Постановка задачи

- •Этап 3. Подготовка данных

- •1. Определение и анализ требований к данным

- •2. Сбор данных

- •Определение необходимого количества данных

- •3. Предварительная обработка данных

- •Очистка данных

- •Этапы очистки данных

- •Выводы

- •Процесс Data Mining. Очистка данных

- •Инструменты очистки данных

- •Выводы по подготовке данных

- •Процесс Data Mining. Построение и использование модели

- •Моделирование

- •Виды моделей

- •Математическая модель

- •Этап 4. Построение модели

- •Этап 5. Проверка и оценка моделей

- •Этап 6. Выбор модели

- •Этап 7. Применение модели

- •Этап 8. Коррекция и обновление модели

- •Погрешности в процессе Data Mining

- •Выводы

- •Организационные и человеческие факторы в Data Mining. Стандарты Data Mining

- •Организационные Факторы

- •Человеческие факторы. Роли в Data Mining

- •CRISP-DM методология

- •SEMMA методология

- •Другие стандарты Data Mining

- •Стандарт PMML

- •Стандарты, относящиеся к унификации интерфейсов

- •Рынок инструментов Data Mining

- •Поставщики Data Mining

- •Классификация инструментов Data Mining

- •Программное обеспечение Data Mining для поиска ассоциативных правил

- •Программное обеспечение для решения задач кластеризации и сегментации

- •Программное обеспечение для решения задач классификации

- •Программное обеспечение Data Mining для решения задач оценивания и прогнозирования

- •Выводы

- •Инструменты Data Mining. SAS Enterprise Miner

- •Обзор программного продукта

- •Графический интерфейс (GUI) для анализа данных

- •Инструментарий для углубленного интеллектуального анализа данных

- •Набор инструментов для подготовки, агрегации и исследования данных

- •Интегрированный комплекс разнообразных методов моделирования

- •Интегрированные средства сравнения моделей и пакеты результатов

- •Скоринг по модели и простота развертывания модели

- •Гибкость благодаря открытости и расширяемости

- •Встроенная стратегия обнаружения данных

- •Распределенная система интеллектуального анализа данных, ориентированная на крупные предприятия

- •Основные характеристики пакета SAS Enterprise Miner 5.1

- •Специализированное хранилище данных

- •Подход SAS к созданию информационно-аналитических систем

- •Технические требования пакета SASR Enterprise Miner

- •Инструменты Data Mining. Система PolyAnalyst

- •Архитектура системы

- •PolyAnalyst Workplace - лаборатория аналитика

- •Аналитический инструментарий PolyAnalyst

- •Модули для построения числовых моделей и прогноза числовых переменных

- •Алгоритмы кластеризации

- •Алгоритмы классификации

- •Алгоритмы ассоциации

- •Модули текстового анализа

- •Визуализация

- •Эволюционное программирование

- •Общесистемные характеристики PolyAnalyst

- •WebAnalyst

- •Инструменты Data Mining. Программные продукты Cognos и система STATISTICA Data Miner

- •Особенности методологии моделирования с применением Cognos 4Thought

- •Система STATISTICA Data Miner

- •Средства анализа STATISTICA Data Miner

- •Инструменты Oracle Data Mining и Deductor

- •Oracle Data Mining

- •Oracle Data Mining - функциональные возможности

- •Прогнозирующие модели

- •Краткая характеристика алгоритмов классификации

- •Регрессия

- •Поиск существенных атрибутов

- •Дескрипторные модели

- •Алгоритмы кластеризации

- •Аналитическая платформа Deductor

- •Поддержка процесса от разведочного анализа до отображения данных

- •Архитектура Deductor Studio

- •Архитектура Deductor Warehouse

- •Описание аналитических алгоритмов

- •Инструмент KXEN

- •Реинжиниринг аналитического процесса

- •Технические характеристики продукта

- •Предпосылки создания KXEN

- •Структура KXEN Analytic Framework Version 3.0

- •Технология IOLAP

- •Data Mining консалтинг

- •Data Mining-услуги

- •Работа с клиентом

- •Примеры решения

- •Техническое описание решения

- •Выводы

На третьем этапе специалисты компании подготавливают данные для их дальнейшего анализа. Для этого используется весь спектр методов подготовки данных, в каждом конкретном случае специалисты выбирают наиболее подходящие методы.

Этап 4. Анализ данных

Основной этап - четвертый - непосредственно анализ данных. Это полностью технический процесс, который специалисты компании проводят самостоятельно при помощи, в основном, собственных разработок. Спектр применяемых алгоритмов очень широк - от методов нечеткой кластеризации и деревьев решений до нейронных сетей и методов извлечения нечетких лингвистических правил.

Этап 5. Интерпретация результатов

На последнем этапе цикла специалисты компании вместе с клиентом занимаются интерпретацией полученных знаний. Это значит, что компания, во-первых, представляет найденные знания в удобной и понятной для заказчика форме, они вместе выясняют, какое значение результаты имеют для бизнеса клиента, а затем, при необходимости, отвечают на сопутствующие вопросы клиента и уточняют полученные знания.

После решения поставленной на первом этапе бизнес-задачи у клиента могут появиться новые вопросы, возникнуть новые бизнес-задачи. Например, он захочет уточнить и расширить полученные знания. В этом случае компания возвращается к первому этапу - постановке новой или уточнению решенной бизнес-задачи, и снова проходит по все этапам, таким образом предоставляя клиенту наиболее полные и качественные знания для развития его бизнеса.

Примеры решения

Возьмем два примера решения задач, один из них - оценка кредитоспособности заемщика банка. Задача "Выдавать ли кредит?" уже рассматривалась нами на протяжении курса. Рассмотрим реализацию этой задачи в системе dm-Score - адаптированного под конкретную бизнес-задачу программного обеспечения кредитного скоринга.

Пример 1. Система кредитного скоринга dm-Score (система, предназначенная для оценки кредитоспособности заемщиков - физических лиц банка).

Это задача внедрения системы кредитного скоринга dm-Score (dm - от Data Mining) в банке для анализа кредитных историй и выявления скрытых влияний параметров заемщиков на их кредитоспособность.

Такая система должна вписываться в информационное пространство банка, т.е. напрямую взаимодействовать с базами данных, где хранится информация о заемщиках и кредитах, с автоматизированной банковской системой (АБС), другим программным обеспечением, и работать с ними как единое целое.

В процессе внедрения специалисты знакомятся с используемыми в банке АБС системой автоматизации ритейла, базами данных и т.д., согласовывают с специалистами требования к системе скоринга - как функциональные, так и нефункциональные, а также изучают, какие данные накоплены банком и какие задачи они позволяют решать, осуществляют адаптацию системы в соответствии с ними.

322

Одним из важных преимуществ внедрения системы dm-Score является то, что в процессе внедрения учитываются все индивидуальные требования и пожелания к ней со стороны банка. Важно также отметить, что в этом случае происходит интеграция системы dm-Score в информационное пространство банка, а не наоборот, т.е. внедрение не потребует какихлибо изменений в существующих бизнес-процессах.

Таким образом, в результате внедрения Ваш банк получает систему скоринга, которая учитывает все специфические особенности и потребности банка-клиента.

Описываемая система dm-Score позволяет решать следующие задачи:

∙оценка кредитоспособности заемщика (скоринг заемщика);

∙принятие решения о выдаче кредита или отказе в нем. При этом система может объяснить специалисту банка, почему было принято именно такое решение;

∙определение максимального размера кредита (лимита кредита по кредитной карте) на основе скоринга заемщика;

∙вынесение профессионального суждения о кредитном риске по ссудам;

∙выработка индивидуальных условий кредитования для каждого заемщика с учетом риска для банка;

∙прогнозирование поведения заемщика, т.е. наличие и частоту просрочек конкретного заемщика, средний размер используемого кредита по кредитной карте и т.д.;

∙оптимизация анкеты заемщика (исключение не значимых вопросов без ухудшения качества анкеты);

∙проверка анкеты конкретного заемщика на полноту и внутреннюю непротиворечивость;

∙решение других задач, специфичных для конкретного банка.

Техническое описание решения

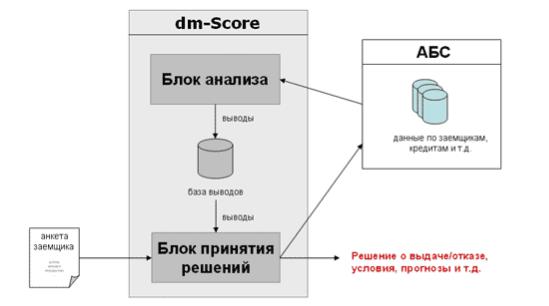

Как уже отмечалось, система кредитного скоринга dm-Score является решением, полностью интегрированным с используемым в банке программным обеспечением: АБС, системой автоматизации ритейла, СУБД и др. В процессе внедрения она вписывается в информационное пространство банка, взаимодействует и работает с ним как единое целое. Такой подход позволяет избежать ненужного дублирования функций и, как следствие, приводит к более эффективному использованию имеющихся в банке ресурсов. Схематично устройство системы dm-Score изображено на рис. 28.2.

323

Рис. 28.2. Устройство системы dm-Score

Система dm-Score состоит из двух аналитических блоков - блока анализа данных и блока принятия решений.

Блок анализа (серверная часть). В блоке анализа системы dm-Score осуществляется анализ данных о заемщиках банка, о выданных кредитах и истории их погашения на основе аналитической технологии Data Mining. Благодаря интеграции с АБС банка, блок анализа может получать данные напрямую из нее.

Система dm-Score делает свои выводы на основе данных, уже накопленных банком в процессе работы на рынке розничного кредитования. При этом в процессе внедрения система настраивается именно на тот набор данных, на который ориентирован конкретный банк. Иными словами, система dm-Score готова работать с теми данными, которые есть в наличии, и не требует фиксирования на какой-либо конкретной жестко заданной анкете.

В процессе анализа данных о заемщиках и кредитах применяются различные математические методы, которые выявляют в них факторы и их комбинации, влияющие на кредитоспособность заемщиков, и силу их влияния. Обнаруженные зависимости составляют основу для принятия решений в соответствующем блоке. Блок анализа должен периодически использоваться для анализа новых данных банка (приходят новые заемщики, текущие производят выплаты), для обеспечения актуальности системы dmScore и адекватности принимаемых ею решений.

Блок принятия решений (клиентская часть). Блок принятия решений используется непосредственно для получения заключения системы dm-Score о кредитоспособности заемщика, о возможности выдачи ему кредита, о максимально допустимом размере кредита и т.д. С этим блоком работает сотрудник банка, который либо вводит в него анкету нового заемщика, либо получает ее из торговой точки, где банк осуществляет программу потребительского кредитования.

324

Благодаря тесной интеграции системы dm-Score с информационным пространством банка, результаты работы этого блока передаются непосредственно в АБС и систему автоматизации ритейла, которые уже формируют все необходимые документы, ведут историю кредита и т.д. Таким образом, и система dm-Score, и все банковские системы работают как одно целое, повышая производительность труда сотрудников банка.

В результате решения рассмотренной выше задачи с использованием технологии Data Mining банк получает определенные преимущества, например, в сравнении с использованием экспертных методик.

Первая из них - это объективность. Data Mining, в отличие от экспертных методик, находит объективные закономерности между различными факторами, таким образом позволяя минимизировать влияние субъективного человеческого фактора на принятие решений.

Автоматизация. В отличие от экспертных методик, методика на основе Data Mining может быть эффективно автоматизирована и способна обрабатывать большие потоки заявок в режиме реального времени. На вход поступает анкета заемщика, система сразу же выдает решение - кредитный рейтинг, лимит кредита и т. д.

Точность. В отличие от статистических методов анализа данных, технология Data Mining осуществляет более глубокий анализ, выявляя зависимости, которые неочевидны. А это значит, что методика на основе Data Mining учитывает больше важных факторов и, следовательно, дает более точные рекомендации. В частности, это подтверждается успешным опытом применения технологии ведущими западными банками.

Адаптируемость. Со временем кредитная ситуация меняется, поэтому необходимо постоянно отслеживать изменения в поведении заемщиков. Методика, основанная на технологии Data Mining, учитывает все эти изменения, так как периодически производит анализ новых данных. Таким образом, она постоянно адаптируется под изменяющиеся условия. Это также позволяет принимать более обоснованные и точные кредитные решения.

Гибкость. Иногда возникает необходимость внести изменения в анкету заемщика, претендующего на кредит, - например, добавить дополнительные пункты, какие-то убрать, изменить варианты ответов на вопрос и т.д. Хорошая методика не должна при этом требовать привлечения квалифицированных экспертов для ее адаптации под новую структуру данных.

Объяснимость. Еще одна важная характеристика хорошей методики: возможность объяснить, почему данный заемщик получил определенный кредитный рейтинг (например, почему ему следует отказать в выдаче кредита) или почему ему следует установить именно такой лимит по карточке и т.д.

Пример 2.Анализ резюме: пример решения практической бизнес-задачи клиента.

Приведем пример решения конкретной бизнес-задачи одного из рекрутинговых агентств, в которой технология Data Mining применялась для анализа резюме. Это агентство специализируется на подборе персонала для IT-компаний, за время работы оно успело накопить базу из нескольких тысяч резюме кандидатов на различные вакансии.

325