- •Государственное образовательное учреждение высшего профессионального образования

- •Учебно-методический комплекс

- •Содержание

- •Введение

- •Рабочая учебная программа дисциплины

- •Цель и задачи дисциплины

- •1.2. Структура и объем дисциплины

- •1.3. Содержание дисциплины

- •1.4. Тематический план изучения дисциплины

- •1.4.1. Содержание тем дисциплины

- •Тема 1. Сущность страхования

- •Тема 2. Основы построения страховых тарифов

- •Тема 3. Организационные и финансовые основы деятельности страховой компании

- •Тема 4. Имущественное страхование

- •Тема 5. Страхование ответственности

- •Тема 6. Личное страхование

- •Тема 7. Перестрахование

- •Тема 8. Страховой рынок России

- •Тема 9. Страхование в системе международных экономических отношений. Мировое страховое хозяйство

- •1.4.2. Содержание практических (семинарских) занятий

- •Тема 1. Сущность страхования

- •Тема 2. Основы построения страховых тарифов

- •Тема 3. Организационные и финансовые основы деятельности страховой компании

- •Мировое страховое хозяйство

- •Содержание индивидуальной работы студентов

- •Содержание самостоятельной работы

- •Название тем для самостоятельного изучения

- •Требования к уровню освоения дисциплины и формы текущего промежуточного и итогового контроля

- •1.7.1. Формы текущего промежуточного и итогового контроля

- •1.7.2. Примерный перечень вопросов к экзамену (зачету) по дисциплине «Страхование» для студентов экономических специальностей

- •Учебно-методическое пособие

- •Тема 1. Сущность страхования

- •1. Экономическая необходимость, функции и роль страхования

- •Классификация в страховании

- •3. Юридические основы страховых отношений

- •Тема 2. Основы построения страховых тарифов

- •Состав и структура тарифной ставки

- •Структура страхового тарифа

- •Общие принципы расчета нетто и брутто-ставки

- •Нетто-премия Страховая сумма Нетто-ставка100,

- •Страховая премия Страховая сумма Брутто-ставка100,

- •Брутто-ставка Нетто-ставка1- f

- •Брутто-ставка Нетто-ставка1- f 100

- •Тема 3. Организационные и финансовые основы деятельности страховой компании

- •Финансовая устойчивость страховщиков и факторы ее определяющие

- •Доходы, расходы и прибыль страховщика

- •3. Страховые резервы, их виды

- •4. Обеспечение платежеспособности страховой компании

- •5. Экономическая работа в страховой компании. Предупредительные мероприятия и их финансирование страховой компанией

- •6. Необходимость проведения инвестиционной деятельности. Принципы инвестирования временно свободных средств страховщика

- •Структурные соотношения активов и резервов

- •Тема 4. Имущественное страхование

- •1. Принципы имущественного страхования

- •2. Виды имущественного страхования в условиях рыночной экономики

- •Тема 5. Страхование ответственности

- •Страхование гражданской ответственности

- •Страхование профессиональной ответственности

- •Тема 6. Личное страхование

- •Характеристика основных подотраслей и видов личного страхования

- •Системы страхования жизни и благополучия человека

- •Базовые типы договоров страхования жизни

- •Страхование от несчастных случаев в рф

- •Личное страхование как фактор социальной стабильности общества

- •Тема 6. Перестрахование

- •Сущность и классификация перестрахования

- •2. Пропорциональное и непропорциональное перестрахование

- •Тема 8. Страховой рынок России

- •Страховая услуга. Продавцы и покупатели страховых услуг

- •2. Страховые посредники

- •3. Современное состояние страхового рынка России

- •Тема 9. Страхование в системе международных экономических отношений. Мировое страховое хозяйство

- •Тенденции и перспективы развития мирового страхового хозяйства

- •2. Проблемы взаимодействия российских и иностранных страховщиков

- •3.Учебно-методическое обеспечение дисциплины

- •Перечень основной и дополнительной литературы Основная литература

- •Дополнительная литература

- •Методические рекомендации преподавателю

- •Методические указания студентам по изучению дисциплины

- •3.4. Методические указания и темы для выполнения контрольных работ

- •Тематика контрольных работ по дисциплине «Страхование»

- •4. Материально-техническое обеспечение дисциплины

- •5. Программное обеспечение использования современных информационно-коммуникативных технологий

- •6. Тесты и задачи самопроверки знаний

- •6.1.Тестовые задания по дисциплине «Страхование»

- •6.2.Задачи по дисциплине «Страхование»

- •Задача 13

- •Задача 14

- •Задача 15

- •Задача 16

- •Задача 17

- •Задача 18

- •Задача 19

- •Задача 20

- •Задача 21

- •Задача 22

- •Задача 23

- •Задача 29

- •Задача 30

Доходы, расходы и прибыль страховщика

Для определения налогооблагаемой прибыли классификация доходов и расходов (затрат), их содержание, регулируются главой 25 НК РФ (ст. 249-269, 293, 294).

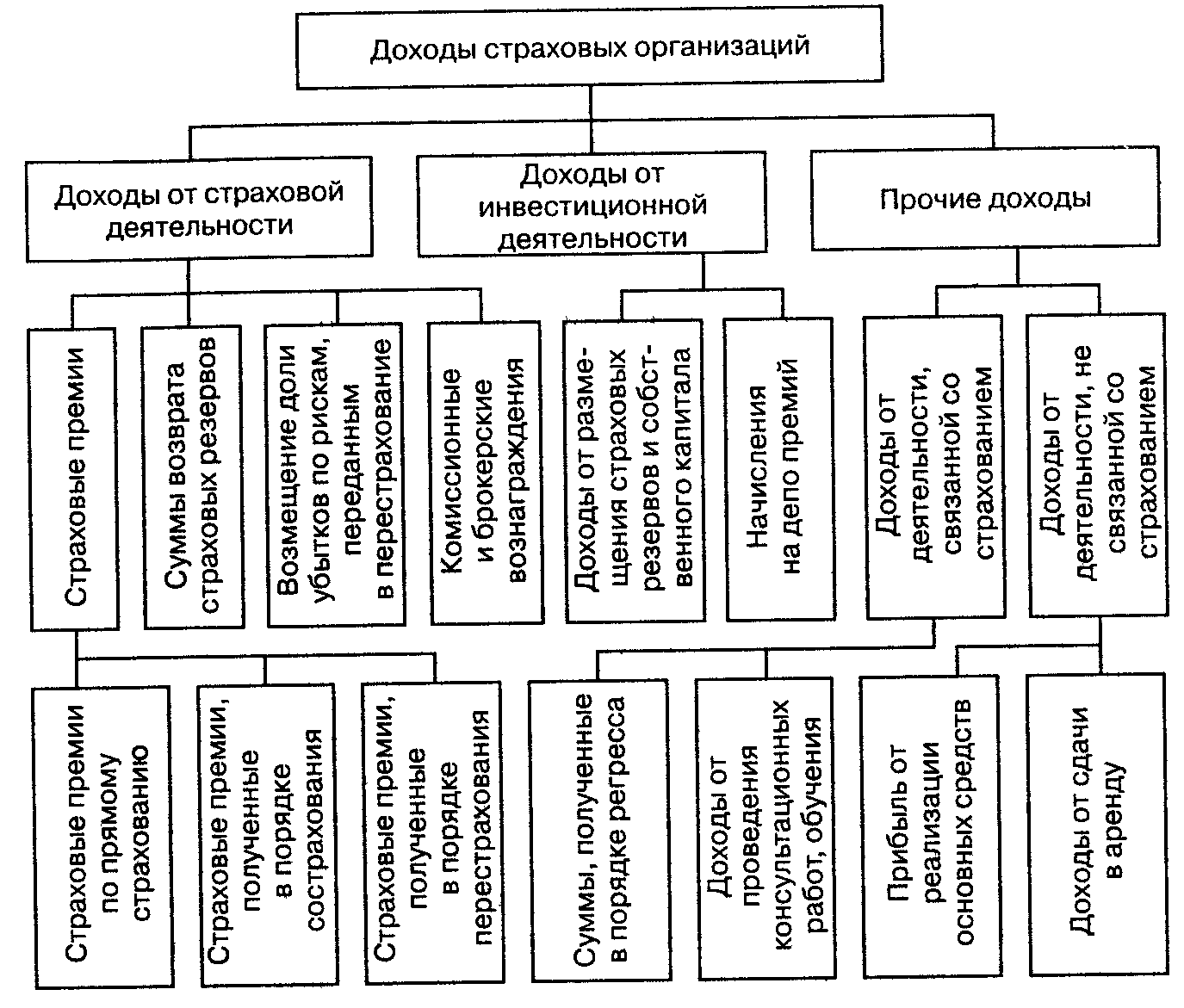

В зависимости от источника поступления выделяют три группы доходов страховых организаций (Рис. 2):

1) от осуществления страховой деятельности;

2) от инвестиционной деятельности;

3) прочие.

Рис. 2. Доходы страховых организаций

Доходы от осуществления страховой деятельности:

страховые премии по договорам страхования, сострахования и перестрахования;

суммы уменьшения (возврата) страховых резервов, образованных в предыдущие отчетные периоды, с учетом изменения доли перестраховщиков в страховых резервах;

вознаграждения и тантьемы по договорам перестрахования;

вознаграждения от страховщиков по договорам сострахования;

суммы возмещения перестраховщиками доли страховых выплат по рискам, переданным в перестрахование;

суммы процентов на депо премий по рискам, принятым в перестрахование;

доходы от реализации имущества, перешедшего к страховщику, в соответствии с действующим законодательством права требования страхователя к лицам, ответственным за причиненный ущерб;

суммы, полученные в виде санкций за неисполнение условий договоров страхования;

вознаграждения за оказание услуг страхового агента, брокера;

вознаграждения, полученные страховщиком за оказание услуг сюрвейера и аварийного комиссара;

другие доходы, полученные при осуществлении страховой деятельности.

Доходы от инвестиционной деятельности складываются из процентов по банковским вкладам, дивидендов по акциям, доходов по ценным бумагам, в результате операций с недвижимостью и т.д.

Инвестиционный доход – важный источник доходов для страховых организаций. Иногда он позволяет перекрыть отрицательный результат по страховым операциям.

Прочие доходы:

от реализации основных фондов, материальных ценностей! и прочих активов;

от сдачи имущества в аренду;

от прочей не запрещенной законом деятельности, непосредственно не связанной с осуществлением страховой деятельности (оплата консультационных услуг, обучения) и др.

Соответственно классифицируют и расходы. Расходы страховой организации при осуществлении страховой деятельности:

суммы отчислений в страховые резервы, формируемые на основании законодательства о страховании в порядке, установленном федеральным органом исполнительной власти по надзору за страховой деятельностью;

страховые выплаты по договорам страхования, сострахования и перестрахования;

суммы страховых премий (взносов), переданных в перестрахование;

вознаграждения и тантьемы, выплаченные по договорам перестрахования;

суммы процентов, уплаченных на депо премий по рискам, переданным в перестрахование;

вознаграждения за оказание услуг страхового агента и страхового брокера;

расходы по оплате организациям или физическим лицам оказанных ими услуг, связанных со страховой деятельностью;

расходы на ведение дела;

другие расходы, непосредственно связанные со страховой деятельностью.

В зависимости от целей управления страховой организацией и составления бухгалтерской отчетности расходы классифицируются по следующим признакам:

• по отношению к основной деятельности (связанные со страховыми операциями или не связанные с ними);

• по времени осуществления (последовательности финансирования);

• по целевому назначению (содержанию операций).

Финансовый результат представляет собой итог всей финансово-хозяйственной деятельности предприятия в денежном выражении.

В страховании финансовый результат (прибыль, убыток) традиционно определяется на основе сопоставления доходов и расходов за определенный период.

Конечный финансовый результат деятельности страховых организаций — прибыль (убыток) П(У):

П(У) = П(У)СД + П(У)ИД + П(У)ПрД,

где П(У)СД — прибыль (убыток) от страховой деятельности;

П(У)ИД — прибыль (убыток) от инвестиционной деятельности;

П(У)ПрД — прибыль (убыток) от прочей деятельности.

Прибыль отчетного периода страховой организации равна сумме прибыли от страховой, инвестиционной и прочей деятельности.

В страховании финансовый результат может рассматриваться в двух аспектах:

• прибыль нормативная, или прибыль в тарифах;

• прибыль как конечный финансовый результат.

Нормативная прибыль заложена в цене страховой услуги при расчете тарифа. Она представляет собой элемент нагрузки к нетто-ставке тарифа. Это расчетная прибыль страховщика, планируемая по конкретному виду страхования.

Величина прибыли как конечного финансового результата деятельности страховой организации зависит от многих факторов. Их влияние оценивается в результате анализа финансово-хозяйственной деятельности. На прибыль страховщика существенное воздействие оказывают результаты его инвестиционной деятельности.

При анализе работы страховой организации часто используются относительные показатели, характеризующие финансовые результаты:

Рентабельность. Рассчитывается в целом по страховой компании, так и по отдельных видам страхования на основе баланса как отношение балансовой прибыли к уставному капиталу или собственному капиталу, либо как отношение прибыли от страховой деятельности к сумме собранных страховых премий.

Норматив выплат по видам страхования. Сопоставляется норматив выплат, заложенный в тариф, с фактическим уровнем, определяемым как отношение фактических выплат к собранным страховым премиям.

Уровень расходов. Сравниваются расходы страховой организации с объемом собранных страховых платежей. Коэффициент убыточности определяется отношением страховых выплат и расходов на ведение дела к сумме собранных платежей.