- •5.6. Організація міжнародних лізингових операцій

- •3. Термін лізингу

- •4. Лізингова плата

- •(Терміни й умови сплати лізингових платежів)

- •5. Передача устаткування в лізинг

- •(Місцезнаходження устаткування)

- •6. Використання, технічне обслуговування і ремонт Устаткування

- •7. Передача ризику. Страхування

- •8. Право власності на Устаткування

- •9. Дострокове припинення дії Договору

- •10. Інші умови

- •11. Форс-мажор

- •12. Розв'язання суперечок

- •13. Заключні положення

- •5.7. Організація міжнародних факторингових операцій

- •5.8. Організація міжнародних форфейтингових операцій

- •6.2. Структура та основні умови зовнішньоторговельного контракту

- •6.4. Особливості розрахунків під час імпортних операцій підприємств України

- •6.5. Розрахункові операції в міжнародних компаніях

- •6.6. Валютні рахунки в системі міжнародних розрахунків

- •7.1. Ризики в зовнішньоторговельних операціях

- •7.3. Методи хеджування від валютного ризику

- •7.4. Банківська гарантія як інструмент забезпечення виконання розрахункових і кредитних зобов'язань

- •7.5. Правові основи валютного забезпечення

- •IV. Доходи (дивіденди) в іноземній валюті, одержані за межами України

- •22. Тов кб «Український Фінансо- вий Свіч», м. Донецьк ват «Банк «Демарк», м. Чернігів.

- •Відправник Отримувач

- •І. Предмет контракту

- •2. Кількість і якість товару

- •1. Subject of contract

- •2. Quantity and quality of commodity

- •3. Базисні умови постачання

- •3. Basic terms of delivery

- •4. Price and total value of the contract

- •5. Умови платежу

- •5. Payment conditions

- •6. Умови здавання прийняття флексома-шини

- •6. Terms of formal acceptance of flexomachine

- •8. Форс-мажор

- •8. Force-majeure

- •9. Санкції і рекламація

- •9. Sanctions and reclamations

- •11. Інші умови

- •11. Other conditions

- •/. Предмет договору

- •5. Права та обов'язки кредитора

- •6. Термін дії договору

- •(Назва підпрнемства-кргдитора)

- •3. Ціна договору

- •4. Порядок сплати винагороди

- •5. Права та обов'язки гаранта

- •6. Обов'язки одержувача гарантії

- •7. Відповідальність одержувача гарантії

- •8. Термін дії договору

- •9. Інші умови

- •Перелік документів, що надаються принципалом при розгляді питання про надання гарантії

7.3. Методи хеджування від валютного ризику

Хеджування — це процедура врівноваження продажу й купівлі активів з тим, щоб на ринку не було відкритої нетго-позиції. Якщо хедж вдалий, торговець буде захищений від ризику несприятливих змін ціни активу. Далі буде проаналізовано хеджування торговців від валютного ризику, що має місце при здійсненні міжнародних операцій, а також хеджування спільних або багатонаціональних компаній від валютного ризику, що має місце під час переведення балансових звітів в іноземній валюті в національну валюту. Як уже було показано, хеджування міжнародних торгівців, разом із подібними операціями арбітражерів, взаємодіють із операціями спекулянтів для визначення форвардного валютного курсу.

Хеджування від операційного валютного ризику

Угоди про купівлю-продаж між партнерами різних країн звичайно потребують здійснення платежів у певний час у майбутньому (наприклад, через 60 днів після укладення) у валюті або експортера, або імпортера. Як результат, сторона, для якої валюта платежу є іноземною, піддається валютному ризику, тобто сума платежу або надходження у внутрішній валюті може змінитися при обміні внутрішньої валюти на іноземну за певним обмінним курсом. Це і є операційний валютний ризик, що має місце під час міжнародної купівлі-продажу товарів і послуг.

Якщо тільки підприємці не збираються спекулювати іноземною валютою (а вони звичайно не займаються цим, оскільки валютні курси плавають), вони можуть усунути валютний ризик

Хеджування на форвардному ринку

Припустимо, що американський експортер продає товар українському імпортерові зі сплатою через 60 днів. Експортер при цьому піддається операційному валютному ризику. Якщо за ці 60 днів гривня впаде в ціні, експортер отримає меншу суму доларів. Для хеджу від цього ризику експортер діє так. Якщо він розраховує отримати за свій товар певну суму грошей, йому необхідно обчислити гривневу вартість цієї суми за курсом форвардних гривень на 60 днів наперед. Після підписання контракту з імпортером експортер негайно продає гривні на строк 60 днів за теперішньою ціною. Якщо через 60 днів курс «спот» гривні впаде нижче, експортер буде повністю захищеним, оскільки він зможе продати кошти, отримані від імпортера, за означену у форвардному контракті суму, що є саме тією сумою в доларах, яку хоче отримати експортер за свій товар.

Подібним чином американський імпортер, який має заплатити певну суму в гривнях за 60 днів українському експортерові, негайно купить гривні на термін 60 днів на цю саму суму. Через 60 днів імпортер заплатить за товар гривнями, купленими за форвардним курсом згідно з форвардним контрактом. Використавши для хеджування форвардний ринок, і експортер і імпортер перетворили непевну суму в доларах у певну суму в доларах.

Хеджування за допомогою «спот» і грошового ринків: арбітраж позичальника

Ще одним можливим хеджуванням для американського експортера є позичити кошти в Лондоні на 60 днів, негайно обміняти стерлінги на долари за валютним курсом «спот» і потім позичити комусь ці кошти в Нью-Йорку. Через 60 днів експортер віддає стерлінгову позику (включно з відсотком) стерлінгами,

Щоб усунути можливий залишковий трансляційний валютний ризик після коригування балансового звіту, багатонаціональні компанії можуть вдатися до хеджу на форвардному ринку. Припустимо, що американська компанія має трансляційний ризик потенційних збитків, що дорівнює 1 млн (А - Ь), у своїй британській філії і хоче захистити себе від очікуваного знецінення стерлінга протягом наступного кварталу. Припустимо далі, що поточний валютний курс «спот» (іУ) дорівнює $2,00; 90-денний форвардний курс— $1,90 і компанія очікує, що курс «спот» через 90 днів [е (я)\ буде $1,80. Тоді компанія продає 1 млн на термін за $1 900 100. Якщо по завершенню кварталу курс «спот»' насправді впаде до $1,80, як очікувалося, компанія зазнає трансляційних збитків на суму $200 000. Але купивши 1 млн на ринку «спот» за $1 800 000 і продавши їх за $1 900 000 згідно з форвардним контрактом, вона заробила б $100 000 на форвардному ринку. Таким чином, компанія зазнала чистої втрати $100 000.

Цей приклад доводить, що навіть якщо багатонаціональна компанія правильно передбачила майбутній валютний курс, вона може зазнати чистих трансляційних збитків, якщо вона хеджува-ла лише суму, що дорівнювала трансляційному ризику потенційних збитків. Для того, щоб повністю компенсувати свої трансляційні втрати, компанії довелося б продати на термін 2 млн. Ще одним важливим моментом є те, що компанія поводиться як спекулянт. Вона може отримати форвардний прибуток лише в тому випадку, якщо курс «спот» під кінець кварталу менший від форвардного курсу (8 < К). В іншому випадку вона не отримає жодного прибутку або навіть зазнає збитків.

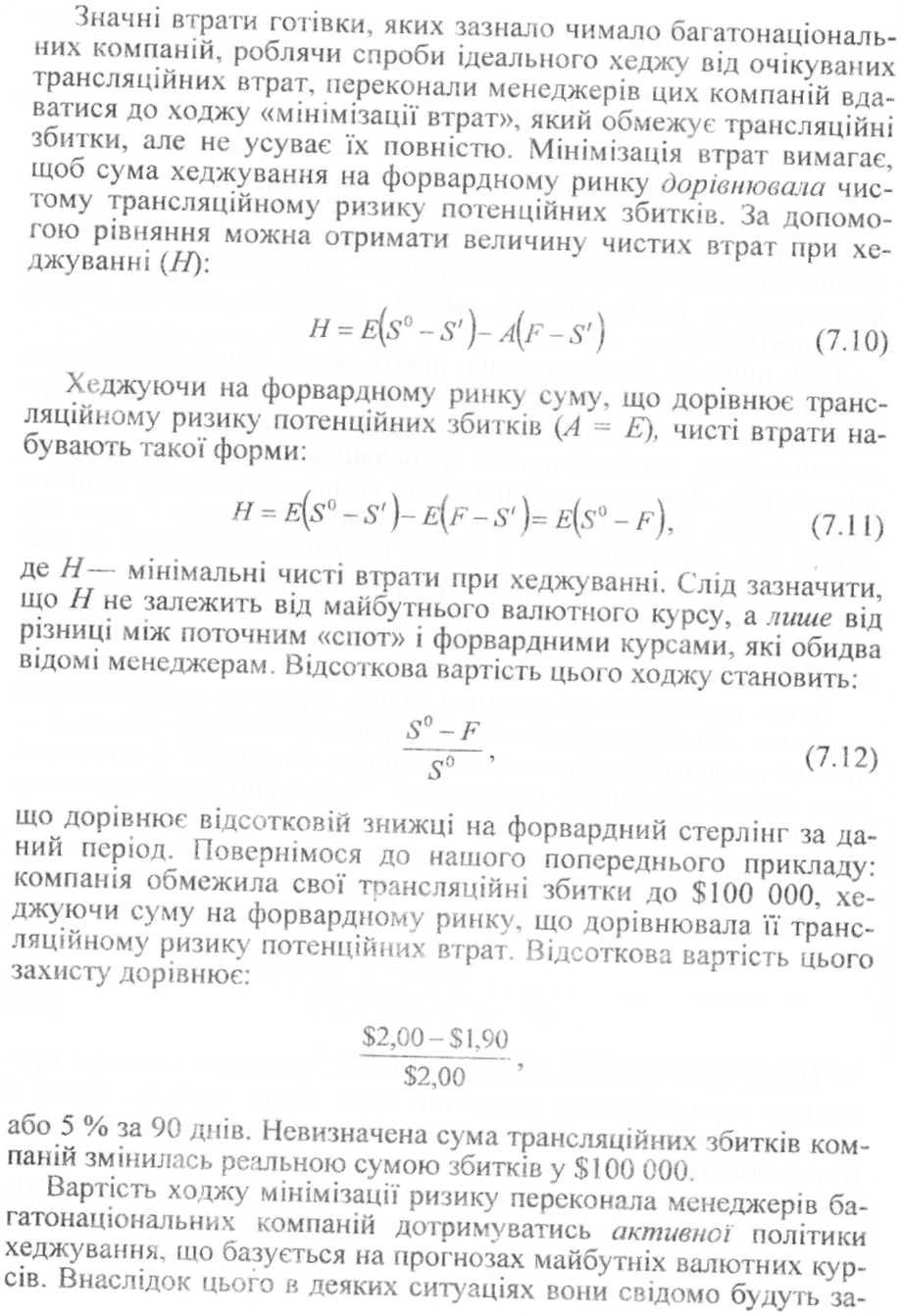

Якщо розглядати це питання більш загально, трансляційний прибуток або збитки визначаються формулою е (З - &), де чистий трансляційний ризик потенційних збитків; — валютний курс «спот» на початку кварталу; 5' валютний курс «спот» під кінець кварталу. Спекулятивний прибуток чи збитки компанії на форвардному ринку визначаються формулою а (е - де а — сума хеджування; е— відповідний форвардний курс. З цього випливає, що хедж від трансляційного ризику буде ідеальним лише, коли

а(е-8')= (7.9)

Отже, щоб зробити ідеальний хедж, компанія повинна правильно спрогнозувати валютний курс кінця періоду. Якщо її прогноз виявиться хибним, вона отримає спекулятивний прибуток або зазнає спекулятивних втрат, або ж залишиться при своїх грошах згідно з форвардним контрактом, інакше кажучи, для того щоб зробити ідеальний хедж від трансляційного ризику, компанія мусить стати спекулянтом, що успішно відгадує ринок.