- •Міністерство освіти і науки, молоді та спорту україни

- •Тема 1. Основи побудови фінансового обліку

- •1.1. Мета та сутність фінансового обліку

- •1.2. Регулювання та організація фінансового обліку на підприємстві

- •1.3. Формування облікової політики підприємства

- •Тема 2. Облік грошових коштів

- •2.1. Облік касових операцій

- •Документи оформлення касових операцій

- •2.2. Облік коштів на рахунках у банках

- •2.3. Особливості обліку операцій на поточному рахунку в іноземній валюті

- •2.4. Облік грошових коштів на інших рахунках у банках

- •Тема 3. Облік дебіторської заборгованості

- •3.1. Визначення та види дебіторської заборгованості

- •3.2. Облік довгострокової дебіторської заборгованості

- •372”Розрахунки з підзвітними особами”

- •373”Розрахунки за нарахованими доходами”

- •374”Розрахунки за претензіями”

- •375”Розрахунки за відшкодуванням збитків”

- •363”Розрахунки з учасниками пфг”

- •Документування операцій по довгостроковій дебіторській заборгованості

- •Довгострокові векселі одержані

- •3.3. Облік короткострокової дебіторської заборгованості Облік розрахунків з покупцями та замовниками

- •Облік розрахунків з покупцями та замовниками на підприємстві

- •Облік розрахунків з різними дебіторами

- •Розрахунки за виданими авансами

- •Журнал господарських операцій за виданими авансами

- •3.4. Облік розрахунків з підзвітними особами

- •Кореспонденція рахунків з обліку розрахунків з підзвітними особами

- •3.5. Облік розрахунків за нарахованими доходами

- •3.6. Облік розрахунків за претензіями

- •Перерахування коштів за умов попереднього авансу

- •Кореспонденція рахунків з обліку розрахунків за претензіями

- •3.7. Облік резерву сумнівних боргів

- •Чиста реалізаційна вартість Первісна вартість дебіторської Резерв

- •Тема 4. Облік основних засобів

- •4.1. Визнання, класифікація основних засобів

- •4.2. Облік надходження основних засобів

- •Облік придбання об’єктів основних засобів за грошові кошти

- •Облік будівництва об’єкта підрядним способом

- •Облік операцій із будівництва об’єкта виробничого призначення господарським способом

- •4.3. Облік розрахунку амортизації основних засобів

- •4.4. Облік витрат на поліпшення, ремонт і утримання основних засобів

- •Перелік основних робіт;

- •4.5. Облік розрахунку переоцінки та зменшення корисності основних засобів

- •4.6. Облік розрахунку вибуття основних засобів та їх переміщення на підприємстві

- •Облік ліквідації об’єкта (первісна вартість — 50 000 грн., знос — 20 000 грн.)

- •Якщо ж одна з указаних вимог не дотримується, то операції з повернення оподатковуються пдв.

- •4.8. Розкриття інформації про основні засоби в примітках до фінансової звітності

- •Тема 5. Облік нематеріальних активів

- •5.1. Сутність, класифікація та оцінка нематеріальних активів.

- •Класифікація нематеріальних активів

- •Характеристика нематеріальних активів за складом

- •Оцінка нематеріальних активів

- •Типові проведення з переоцінки нематеріальних активів

- •Типові проведення на зменшення корисності нематеріальних активів

- •5.2. Синтетичний і аналітичний облік нематеріальних активів

- •Об’єкти, що обліковуються на рахунку 12 „Нематеріальні активи”

- •Розрізи аналітичного обліку нематеріальних активів

- •Розкриття інформації про нематеріальні активи та гудвіл

- •5.3. Облік руху нематеріальних активів

- •Типові бухгалтерські проводки щодо відображення операцій з придбання нематеріальних активів за грошові кошти

- •В бухгалтерському обліку дані операції будуть відображатися наступним чином:

- •5.4. Облік амортизації нематеріальних активів

- •Прикладнарахування амортизації прямолінійним методом

- •Тема 6. Облік виробничих запасів, стровини та матеріалів, палива.

- •6.1. Визнання та класифікація виробничих запасів

- •6.2. Облік виробничих запасів на складі та в бухгалтерії

- •6.3. Облік надходження виробничих запасів на підприємство

- •Відображення в обліку операцій з придбання запасів з післяоплатою

- •Відображення в обліку операцій з придбання запасів за передоплатою

- •Відображення в обліку операцій з придбання запасів підзвітною особою

- •Відображення в обліку операцій з безкоштовного отримання запасів

- •Відображення в обліку операцій з оприбуткування запасів, отриманних в результаті ліквідації основних засобів

- •6.4. Облік вибуття виробничих запасів

- •Відображення в обліку операцій з використання запасів

- •Відображення в обліку операцій з реалізації запасів з післяоплатою

- •Відображення в обліку операцій з реалізації запасів за передоплатою

- •6.5. Інвентаризація виробничих запасів

- •Відображення в обліку результатів інвентаризації запасів

- •Тема 7. Облік довгострокових та поточних фінансових інвестицій

- •7.1. Визнання та класифікація фінансових інвестицій

- •7.2. Методи оцінки фінансових інвестицій

- •7.3. Облік довгострокових фінансових інвестицій

- •7.4. Облік поточних фінансових інвестицій

- •Кореспонденція бухгалтерських рахунків по обліку фінансових інвестицій

- •Тема 8. Облік витрат виробництва та готової продукції

- •8.1. Визначення, визнання та класифікація витрат виробництва

- •Класифікація виробничих витрат

- •8.2. Облік прямих виробничих витрат

- •8.3. Облік загальновиробничих витрат

- •8.4. Зведений облік витрат і визначення собівартості готової продукції

- •8.5. Облік готової продукції

- •Тема 9. Облік витрат майбутніх періодів

- •Економічна сутність витрат майбутніх періодів

- •Облік витрат майбутніх періодів

- •Дебет рах.№39 “Витрати майбутніх періодів” Кредит

- •Тема 10. Облік довгострокових та короткострокових зобов’язань.

- •10.1. Визнання та класифікація зобов’язань

- •10.2. Облік довгострокових та короткострокових кредитів банків

- •10.3. Облік розрахунків з постачальниками та підрядниками

- •Тема 11. Облік праці та її оплати

- •Форми і системи оплати праці

- •Структура фонду оплати праці

- •Порядок нарахування заробітної плати

- •Оплата браку, простою та за сумісництвом

- •11.4 Нарахування основної і допоміжної зарплати за дні відпустки та за дні тимчасової непрацездатності

- •Документальне оформлення операцій з обліку праці та її оплати

- •Типові форми первинних документів використання робочого часу

- •Облік заробітної плати в системі рахунків

- •Відрахування з доходів фізичних осіб

- •Податкова соціальна пільга (псп)

- •Ставки єдиного соціального внеску

- •Тема 12. Облік розрахунків з бюджетом з податків та обов’язкових платежів

- •12.1. Система оподаткування в Україні

- •Облік податку на додану вартість

- •Кореспонденція рахунків з обліку платежів до бюджету по пдв

- •Облік податку на прибуток

- •Тема 13. Облік доходів і витрат. Облік доходів майбутніх періодів.

- •13.1 Визнання, оцінювання і класифікація доходів

- •13.2. Облік доходів від звичайної діяльності

- •13.3. Облік фінансових доходів

- •Кореспонденція рахунків з обліку доходів від участі в капіталі

- •Кореспонденція рахунків з обліку інших фінансових доходів

- •13.4. Облік інших доходів

- •Кореспонденція рахунків з обліку інших доходів

- •13.5. Облік доходів від надзвичайних подій

- •Кореспонденція рахунків з обліку доходів від надзвичайних подій

- •Тема 14. Облік фінансових результатів діяльності підприємства

- •14.1. Облік фінансових результатів звичайної діяльності

- •1. Дт 74 «Інші доходи»

- •14.2. Облік використання прибутку

- •Кореспонденція рахунків з обліку нерозподіленого прибутку

- •Тема 15. Облік власного капіталу. Облік неоплаченого капіталу.

- •15.1. Економічна сутність власного капіталу

- •15.2. Облік статутного капіталу

- •Збільшення статутного капіталу відображається такими записами:

- •Зменшення статутного капіталу відображається проведеннями:

- •15.3. Облік додаткового капіталу

- •Кореспонденція рахунків в обліку Додаткового капіталу ( рах. №42)

- •15.4. Облік резервного капіталу

- •15.5. Облік вилученого капіталу

- •15.6. Облік неоплаченого капіталу

- •Тема 16. Фінансова звітність підприємства

- •16.1. Суть та призначення фінансової звітності

- •16.2. Склад фінансової звітності

- •16.3. Техніка складання звіту ”Баланс”

- •16.4. Структура Звіту про фінансові результати та мета його складання

- •16.5. Методика складання Звіту про рух грошових коштів

- •16.6. Структура та методика складання Звіту про власний капітал

- •16.7. Примітки до річної звітності

- •V. Доходи і витрати

- •VI. Грошові кошти

- •VII. Забезпечення

- •Viіі. Запаси

- •Тема 2. Облік грошових коштів

- •Тема 3. Облік дебіторської заборгованості.

- •Тема 4. Облік основних засобів.

- •Тема 5. Облік нематеріальних активів.

- •Тема 6. Облік виробничих запасів, сировини та матеріалів

- •Тема 7. Облік довгострокових та поточних фінансових інвестицій.

- •Тема 8. Облік витрат виробництва та готової продукції.

- •Тема 9. Облік витрат майбутніх періодів.

- •Тема 10. Облік довгострокових та короткострокових зобов’язань

- •Тема 11. Облік праці та її оплати.

- •Тема 12. Облік розрахунків з бюджетом з податків та обов’язкових платежів

- •Тема 13. Облік доходів і витрат.

- •Тема 14. Облік фінансових результатів діяльності підприємства.

- •Тема 15. Облік власного капіталу. Облік неоплаченого капіталу

- •Тема 16. Фінансова звітність підприємства

- •Список рекомендованої літератури

Облік податку на додану вартість

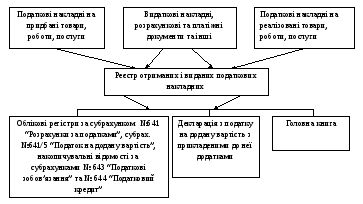

Згідно із законодавством України документообіг на підприємствах харчової промисловості відбувається за схемою наведеною на рис. 12.1.

Рис. 12.1 Схема документообігу з обліку податку на додану вартість

Обчислення та нарахування ПДВ здійснюється на підставі виписаної податкової накладної, яку платник податку зобов'язаний надати покупцю. Податкова накладна має містити зазначені окремими рядками:

а) порядковий номер податкової накладної;

б) дату виписування податкової накладної;

в) повну або скорочену назву, зазначену у статутних документах юридичної особи або прізвище, ім'я та по батькові фізичної особи, зареєстрованої як платник податку на додану вартість;

г) податковий номер платника податку (продавця та покупця);

д) місце розташування юридичної особи або місце податкової адреси фізичної особи, зареєстрованої як платник податку на додану вартість;

е) опис (номенклатуру) товарів (робіт, послуг) та їхню кількість (обсяг, об'єм);

є) повну або скорочену назву, зазначену у статутних документах отримувача;

ж) ціну поставки без урахування податку;

з) ставку податку та відповідну суму податку у цифровому вираженні;

и) загальну суму коштів, що підлягають сплаті, з урахуванням податку.

У разі звільнення від оподаткування у випадках, передбачених Законом, у податковій накладній робиться запис „Без ПДВ" з посиланням на відповідний підпункт Закону.

Податкова накладна складається у момент виникнення податкових зобов'язань продавця у двох примірниках. Оригінал податкової накладної надається покупцю, копія залишається у продавця товарів (робіт, послуг).

Податкова накладна є звітним податковим документом і одночасно розрахунковим документом. Платники податку повинні зберігати податкові накладні протягом строку, передбаченого законодавством для зобов'язань із сплати податків. Податкова накладна видається платником податку, який поставляє товари (послуги), на вимогу їх отримувача, та є підставою для нарахування податкового кредиту. Як виняток з цього правила, підставою для нарахування податкового кредиту при поставці товарів (послуг) за готівку чи з розрахунками картками платіжних систем, банківськими або персональними чеками у межах граничної суми, встановленої Національним банком України для готівкових розрахунків, є належним чином оформлений товарний чек, інший платіжний чи розрахунковий документ, що підтверджує прийняття платежу постачальником від отримувача таких товарів (послуг), з визначенням загальної суми такого платежу, суми податку та податкового номера постачальника.

Підставою для нарахування податкового кредиту без отримання податкової накладної також є:

• транспортний квиток, готельний рахунок або рахунок, який виставляється платнику податку за послуги зв'язку, інші послуги, вартість яких визначається за показниками приладів обліку, що містять загальну суму платежу, суму податку та податковий номер продавця, за винятком тих, в яких форма встановлена міжнародними стандартами;

• касові чеки, які містять суму поставлених товарів (послуг), загальну суму нарахованого податку (з визначенням фіскального номера, але без визначення податкового номера постачальника). При цьому з метою такого нарахування загальна сума поставлених товарів (послуг) не може перевищувати 200 гривень за день (без урахування податку на додану вартість).

У разі імпорту товарів на митну територію України документом, що посвідчує право на отримання податкового кредиту, вважається вантажна митна декларація, оформлена відповідно до вимог законодавства, яка підтверджує сплату податку на додану вартість, або погашений податковий вексель.

Облік ПДВ на ведеться на окремому субрахунку рахунку 64 „Розрахунки із податків та платежів", а також за субрахунками 643 „Податкові зобов'язання" та 644 „Податковий кредит".Субрахунки 643 та 644 призначені для обліку податкового зобов'язання та податкового кредиту відповідно.

Незважаючи на назви субрахунків 643 „Податкові зобов'язання" і 644 „Податковий кредит", відображені на них суми в „Податковій декларації з ПДВ" не зазначають. На субрахунку 643 обліковують суми податку на додану вартість у разі оплати (авансу) постачальникам (підрядникам) під майбутню поставку ТМЦ, виконання робіт (послуг). А на субрахунку 644 — у разі надходження від покупців за попередньої оплати (авансу) за продукцію, товари, послуги. Це зумовлено тим, що у разі попередньої оплати активи ще не реалізовані і тому на рахунки класу 7 „Доходи і результати діяльності" податкові зобов'язання зарахувати не можна.

Якщо б першою подією було відвантаження продукції, товарів, виконання робіт, надання послуг, то податкове зобов'язання можна було б відразу відобразити за дебетом субрахунків 701, 702, 703 і кредитом субрахунку 641 „Облік розрахунків за податками і платежами".

Суми податкових зобов'язань з ПДВ відображаються платниками цього податку за кредитом субрахунку 641 „Розрахунки за податками", аналітичний рахунок „Розрахунки за ПДВ" у кореспонденції з дебетом:

а) рахунків 70 „Доходи від реалізації", 71 „Інший операційний дохід", 74 „Інші доходи" у випадках: поставки готової продукції, товарів, робіт, послуг, інших матеріальних цінностей, необоротних активів, в оплату за які кошти від покупця на дату поставки підприємство не одержало; одержання готівкових коштів за товари, роботи та послуги; передачі об'єкта фінансової оренди (лізингу) у користування орендарю (лізингоотримувачу); визнання комісіонером комісійної винагороди;

б) субрахунку 643 „Податкові зобов'язання" у випадках: отримання підприємством коштів від покупців (замовників) в оплату продукції, товарів, робіт, послуг, інших матеріальних цінностей, необоротних активів і комісійних товарів, що підлягають поставці. Після поставки попередньо оплаченої продукції, товарів рахунки обліку доходів дебетуються у кореспонденції з кредитом субрахунку 643 „Податкові зобов'язання";

в) рахунків обліку витрат діяльності - у випадках: втрат і витрат матеріальних цінностей та інших ресурсів понад встановлені норми; ліквідації основних фондів за рішенням платника податку у випадках, передбачених законодавством; безоплатної поставки матеріальних цінностей (у тому числі основних фондів), робіт і послуг; невиробничого використання матеріальних цінностей (окрім основних фондів), робіт і послуг;

г) рахунків 10 „Основні засоби" і 11 „Інші необоротні матеріальні активи" — у випадку переведення основних фондів до складу основних невиробничих фондів.

Сума, на яку платник податку має право зменшити податкове зобов'язання з ПДВ звітного періоду, за наявності митних декларацій або податкових накладних відображається за дебетом субрахунку 641 „Розрахунки за податками", аналітичний рахунок „Розрахунки за податком на додану вартість" у кореспонденції з кредитом:

а) рахунків 63 „Розрахунки з постачальниками та підрядниками" : 68 „Розрахунки за іншими операціями", 53 „Довгострокові зобов'язання з оренди" — у випадках: придбання (до оплати або передачі інших активів) матеріальних цінностей, робіт і послуг, вартість яких відноситься до складу валових витрат виробництва (обігу), основних фондів і нематеріальних активів, які за податковим законодавством підлягають амортизації; фактичного отримання об'єкта фінансової оренди орендарем;

б) субрахунку 644 „Податковий кредит" — при здійсненні попередньої оплати (до придбання) матеріальних цінностей, робіт і послуг, вартість яких відноситься де складу валових витрат виробництва (обігу), основних фондів і нематеріальних активів, які за податковим законодавством підлягають амортизації. Після отримання попередньо сплачених матеріальних цінностей, нематеріальних активів виконання робіт і послуг, вартість яких попередньо сплачена, на суму податку на додану вартість дебетується субрахунок 644 „Податковий кредит" у кореспонденції з кредитом рахунків обліку зобов'язань.

Суми податкового кредиту з ПДВ, зазначені у товарних чеках (інших розрахункових або платіжних документах), на обсяг одноразової поставки товарів, не більший 200 гривень, у транспортних квитках і в документах з оплати готельних послуг відображаються за дебетом субрахунку 641 „Розрахунки за податками" аналітичний рахунок „Розрахунки за ПДВ" у кореспонденції з кредиток субрахунку 372 „Розрахунки з підзвітними особами".

Для складання податкової декларації з ПДВ використовуються дані субрахунку 641 „Розрахунки за податками", аналітичний рахунок „Розрахунки за ПДВ". Платники ПДВ запроваджують ведення аналітичного обліку з іншою потрібною деталізацією для забезпечення узагальнення інформації для складання податкової декларації з ПДВ та оперативного контролю розрахунків за ПДВ.

У реєстрах бухгалтерського обліку розрахунків з постачальниками підрядниками та іншими кредиторами, записи в яких здійснюються на підстав первинних документів (накладних, платіжно-розрахункових документів податкових накладних, митних декларацій тощо), суми ПДВ виділяються в окремі графи (дебет субрахунків 641 і 644).

Умовний приклад обліку податку на додану вартість за подіями.

Вихідні дані: загальний оборот – 62311,10грн., у т.ч. ПДВ – 10385,20 грн.; собівартість реалізованої продукції – 40382,7 грн. Рішення (табл. 12.1).

Таблиця12.1