- •1.Принципы страхования

- •2. Классификация страхования (виды, формы, отрасли).

- •3. Страховые продукты страхования здоровья

- •Накопительное и рисковое страхование здоровья

- •4. Страховые продукты страхования жизни

- •5. Виды и формы рисков

- •7. Понятие и виды социальных рисков

- •8. Элементы социальной защиты.

- •9. Сущность социального страхования и его функции

- •10. Принципы и механизм социального страхования

- •11. Виды и формы социального страхования

- •12. Субъекты и участники социального страхования

- •13. Фонды социального страхования и их функции

- •14. Несовершенство рынка частного страхования социальных рисков.

- •15. Развитие социального страхования в России.

- •16. Законодательное регулирование социального страхования рф.

- •Современная российская система социального страхования

- •18. Базовые модели здравоохранения (модель Бевериджа и Бисмарка) и их сравнительный анализ.

- •Развитие и формирование современных систем здравоохранения (страховая, бюджетная и частная модели)

- •20. Виды социальных программ и их финансирование

- •21. Виды социальных пособий и источники их финансирования.

- •22. Современные мировые демографические тенденции и их влияние на системы социального страхования.

- •23. Российская система пенсионного страхования.

- •Понятие и виды пенсионных систем.

- •Трудовые пенсии по старости, нетрудоспособности, потере кормильца.

- •Негосударственные пенсионные фонды и их роль в пенсионном обеспечении граждан.

- •Корпоративные пенсионные схемы с установленными взносами и с установленными выплатами.

- •Страхование аннуитетов (рент). Виды договоров, структура договора.

- •Страхование жизни. Сущность, виды и формы.

- •30. Обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством. Страховые риски. Виды обеспечений. Расчет страховых пособий.

- •31. Обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний: основные принципы, классы профессиональных рисков, тарифы, страховые случаи.

- •32. Обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний: виды страховых пособий, расчет страховых пособий.

- •33. Добровольное страхование от несчастных случаев: основные понятия и условия, факторы риска.

- •34. Добровольное страхование от несчастных случаев: страховые случаи, виды и формы страховых выплат

- •35. Добровольное страхование трудоспособности: основные понятия, виды полисов, страховые случаи и пособия

- •37. Особенности функционирования рынка медицинского страхования

- •38. Формы и виды медицинского страхования

- •39. Права граждан рф в области охраны здоровья

- •40. Виды медицинских услуг и источники их финансирования

- •41. Понятие программы медицинского страхования. Принципы построения программ.

- •42. Современные реформы в рф в сфере медицинского страхования

- •43. Программы обязательного медицинского страхования

- •44. Субъекты и участники системы обязательного медицинского страхования

- •45. Страховые медицинские организации. Законодательное регулирование их деятельности.

- •46. Добровольное (частное) медицинское страхование

- •47. Программы добровольного медицинского страхования

- •48. Корпоративные программы медицинского страхования

- •49. Особенности оценки рисков и ценообразования в медицинском страховании

- •50. Роль корпоративного социального страхования в управлении персоналом

1.Принципы страхования

Страховой интерес(мера материальной заинтересованности физического или юридического лица в страховании. ) Страховой интерес существует, если обстоятельства, связанные с предметом интереса могут причинить вред заинтересованному лицу, в том числе лишить его каких-то выгод. Имеющийся страховой интерес конкретизируется в страховой сумме.

Теория вероятностей и Закон больших чисел(Хотя единичные события могут быть случайными и в основном непредсказуемыми, средний результат многих аналогичных событий может прогнозироваться.) Любой вид страхования основан на трех концепциях:

I. Слияние множества рисков в группу;

II. Формирование фонда за счет взносов (премий) участников группы;

III. Оплата из фонда убытков тех лиц, у которых наступает страховой случай.

Возмещение. Термин «ВОЗМЕЩЕНИЕ» означает обеспечение страхователю точно такого же финансового положения, в котором он находился до наступления рискового события. Не лучше и не хуже.

Эквивалентность страховых отношений(Эквивалентность страховых отношений - гарантированное обеспечение страховых выплат страхователям за счет получаемых от них страховых взносов (премий). Эквивалентность является условием неразорения страховщика по конкретному виду страхования в течение страхового года

Классификация рисков(Принцип эквивалентности требует справедливой классификации равнозначных рисков.)

Предельная добросовестность(К числу основных обязанностей страхователя относится предоставление страховщику всей информации о риске, которой он обладает. )

Непосредственная причина(Непосредственная причина - это действенная активная причина, которая приводит в действие цепь событий, ведущих к определенному результату)

Суброгация(Суброгация – это переход к страховщику прав страхователя на возмещение ущерба.)

Участие в возмещении убытков(это право страховщика призывать других, имеющих подобные, но не обязательно одинаковые обязательства перед одним и тем же страхователем, разделить стоимость возмещения убытка страхователю.)

2. Классификация страхования (виды, формы, отрасли).

Отрасли страхования

Страхование имущества Имущественное страхование трактуется как отрасль страхования, в которой объектом страховых правоотношений выступает имущество в различных видах. Экономическое назначение имущественного страхования заключается в возмещении ущерба, возникшего вследствие страхового случая.

Страхование ответственности Объектом страхования ответственности выступают имущественные интересы, связанные с возмещением страхователем причиненного им вреда личности или имуществу физического лица, либо имуществу юридического лица.

Личное страхование В личном страховании в качестве объектов страхования выступают: Жизнь, Здоровье; Трудоспособность; Пенсионное обеспечение человека.

Вид страхования - страхование однородных объектов от характерных для них опасностей

Виды страхования имущества: Страхование зданий и строений; Страхование животных; Страхование средств транспорта (страхование КАСКО); Страхование грузов (страхование КАРГО); Страхование домашнего имущества и.т.д

Виды страхования ответственности: Страхование профессиональной ответственности; Страхование гражданской ответственности перевозчика; Страхование ответственности владельцев зданий и сооружений; Страхование ответственности владельцев домашних животных; Страхование ответственности работодателей; Страхование ответственности судовладельца;

Виды личного страхования: Страхование жизни на случай смерти; Смешанное страхование жизни; Страхование рент (аннуитетов); Пенсионное страхование; Медицинское страхование; Страхование от несчастных случаев

Комбинированное страхование - страхование объектов, относящихся к разным видам имущественного страхования и (или) личного страхования: Комплексное страхование банков (ВВВ), Ипотечное страхование, Страхование граждан, выезжающих за рубеж.

Формы страхования:

Обязательное страхование: Осуществляется в силу закона. Условия и порядок осуществления обязательного страхования в РФ определяются федеральными законами о конкретных видах обязательного страхования.

Законами устанавливаются: субъекты страхования; объекты, подлежащие страхованию; перечень страховых случаев; минимальный размер страховой суммы; размер, структура или порядок определения страхового

Добровольное страхование: Осуществляется на основании договора (соглашения) между страховщиком и страхователем. Договорные правоотношения регулируются ГК РФ гл. 48 «Страхование»; Условия и правила страхования устанавливаются страховщиком. Договор страхования – договор оферты; Страховые премии устанавливаются страховщиком. Премия зависит от индивидуальных характеристик риска.

Частное страхование: В основе лежит принцип эквивалентности страховых отношений; Премия, уплаченная каждым страхователем, отражает ожидаемый уровень выплат именно по данному страхователю. Т.е. чем больше потенциальный предполагаемый убыток, тем выше премия; Договор страхования прекращает действия в случае просрочки уплаты очередного страхового взноса

Социальное страхование- это страхование рисков наступления событий, связанных с изменением физического состояния и социального положения граждан, обуславливающих ухудшение материального положения их самих и членов их семей. Социальное страхование отличается от частного тем, что акцент в нем делается на принцип социального равенства посредством перераспределения доходов. Размер взносов не обязательно соответствует вероятности убытков. Взносы на социальное зависят от размера дохода или благосостояния, но не от того, на сколько данный человек подвержен риску. Социальное страхование обычно носит обязательный характер для целевых групп населения.

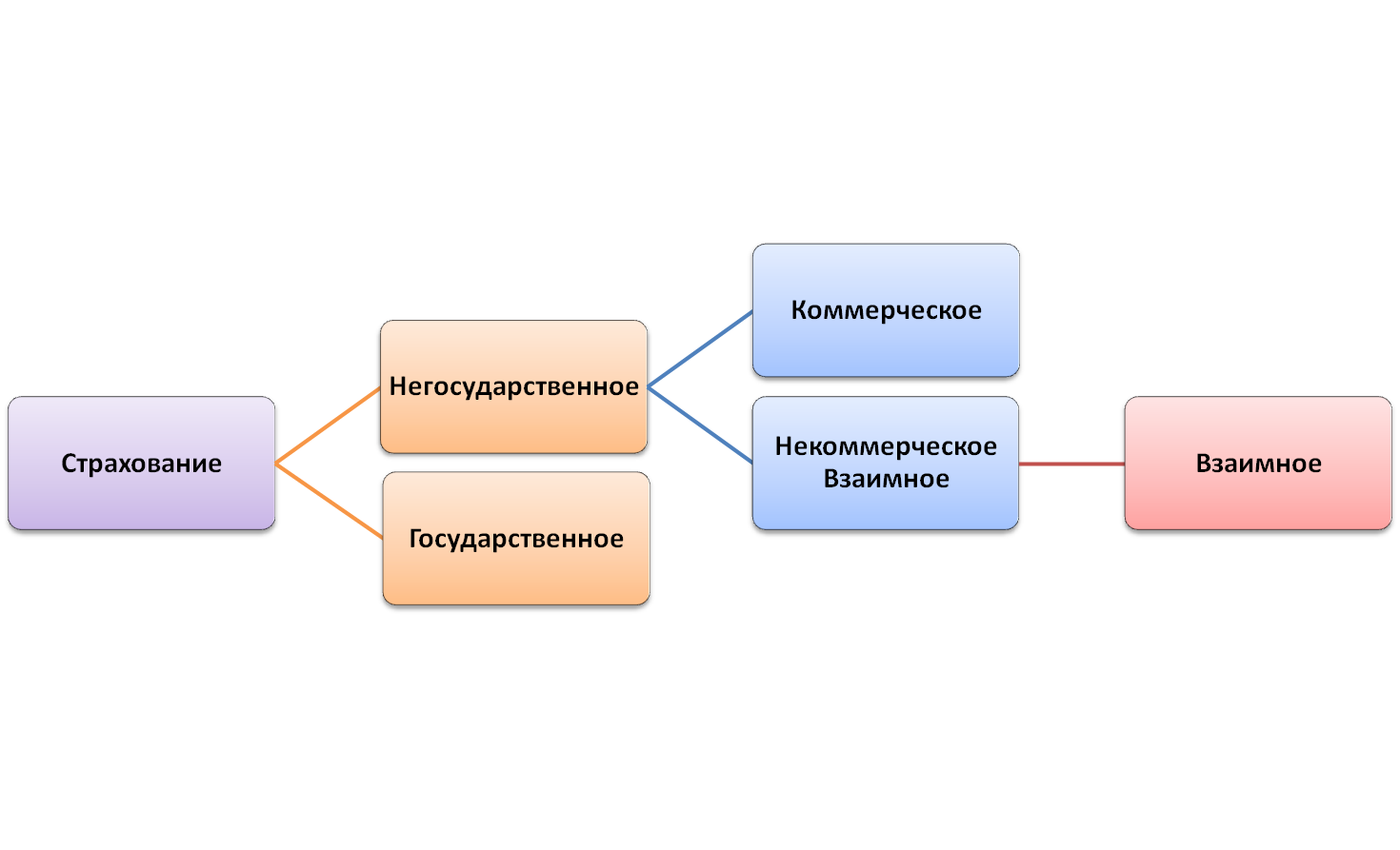

Организационные формы страхования:

Государственное страхование - страхование, при котором в качестве страховщика выступает государственная организация.

Негосударственное страхование – форма организации, при которой в качестве страховщиков могут выступать негосударственные юридические лица любой организационно-правовой формы, предусмотренной законодательством РФ.

При проведении коммерческого страхования в роли страховщика выступает страховая организация, созданная в форме акционерного общества или общества с ограниченной ответственностью.

Акционерное страхование: Акционерное общество создается путем покупки акций, средства от которых зачисляются в уставный капитал. Акционерная страховая компания действует с целью получения прибыли. Акционеры необязательно должны быть страхователями. Цель акционеров - получение доходов по акциям в виде дивидендов. Предметная деятельность общества для акционера вторична .

Взаимное страхование: Взаимное страхование является некоммерческой формой организации страхового фонда. Оно обеспечивает страховую защиту имущественных интересов членов своего общества на взаимной основе путем объединения необходимых для этого средств. Взаимное страхование реализуется через деятельность общества взаимного страхования (ОВС), которое является страховой организацией некоммерческого типа.