Банковское дело

.pdf1.2. Мировые банковские системы на современном этапе |

31 |

|

|

должно быть не менее 20, а общий размер капитала — не менее 50 млн юаней.

После образования КНР первыми шагами новой власти стали национализация крупнейших банков и создание на их основе государственных банков. Банковская система КНР строилась исходя из задачи организации во главе пирамиды различных банков единого централизованного государственного банка с разветвленной сетью отделений, способного сосредоточить не только эмиссию денег, но и основную часть всех кредитных и расчетных операций в стране.

Странсформацией НБК в центральный банк КНР функции кредитования народного хозяйства были переданы специализированным государственным банкам: Сельскохозяйственному банку, Народному строительному банку, Банку Китая и Торгово%промышленному банку.

Втечение 1994—1995 гг. эти государственные банки были переведены в разряд коммерческих банков.

В 1994 г. были созданы три специализированных государственных банка: Государственный банк развития, Банк развития деревни и Экспортно%импортный кредитный банк, основной задачей которых стало предоставление так называемых политических, т.е. льготных, кредитов.

Эти банки не конкурируют с коммерческими банками, поскольку их кредитные ресурсы формируются не за счет прямого привлечения сберегательных депозитов, а путем выделения им бюджетных средств, займов НБК и эмиссии собственных облигаций.

Банковская система КНР — один из самых динамичных элементов экономики этого государства. При этом, несмотря на многочисленные нововведения, ее характерной особенностью является неизменно жесткий контроль над деятельностью КБ, осуществляемый государством через НБК.

Среди последних изменений в банковской системе КНР следует назвать прежде всего превращение с целью активизации конкуренции государственных банков в банки коммерческие, а также увеличение количества городских кооперативных банков.

На территории Китая ведут активную деятельность и иностранные банки, а также их отделения. Традиционно они играют заметную роль в банковской системе Китая. В первые годы существования Китайской Народной Республики всего четырем отделениям зарубежных банков, которые располагались в Шанхае, был предоставлен легальный статус, позволивший им сохранить свое присутствие в стране, впрочем, почти символическое.

С1979 г. иностранным банкам было разрешено создавать представительства в специальных экономических зонах: в Пекине и ряде дру-

32 |

1. История развития, виды и современное состояние... |

|

|

гих городов. Однако банковские представительства могли заниматься только рыночными исследованиями, консалтингом, экономическим анализом, содействием в установлении контактов с китайскими властями, производителями и потребителями, но никак не банковской деятельностью.

По мере расширения присутствия иностранных банков возникла необходимость в разработке соответствующей нормативно%правовой базы. В июне 1991 г. НБК утвердил порядок создания представительств иностранных банков, а 7 января 1994 г. Государственный совет КНР принял Положение КНР «Об управлении финансово%кредитными учреждениями с участием иностранного капитала». В частности, был установлен минимальный размер активов иностранного банка для открытия отделения на территории Китая, были определены масштабы и круг разрешенных им банковских операций.

Наибольшее количество иностранных банков учреждается в районах концентрации предприятий с иностранными инвестициями. Так, доля иностранных банков, действующих в районе Шанхая, составляет 43% общих активов иностранных банков в Китае, 45% кредитов и 40%депозитов в валюте. При этом лидируют среди них японские банки.

Банковская система России: история ее формирования, современное состояние и направления дальнейшего развития. Корни российских банков уходят вглубь отечественной истории, в эпоху Великого Новгорода (XII—XV вв.): уже в то время осуществлялись банковские операции, принимались денежные вклады, выдавались кредиты под залог и т.д.

Первый в России акционерный коммерческий банк начал свои операции в 1864 г. в г. Санкт%Петербурге. Второй коммерческий банк — Московский Купеческий банк — открылся в 1866 г.

До 1861 г. банковская система России была представлена в основном дворянскими банками и банкирскими фирмами. Первые кредитовали помещиков под залог их имений, вторые — промышленность и торговлю. Процветало ростовщичество, функционировали фондовые биржи.

После отмены крепостного права банковская система получила бурное развитие: был создан Государственный банк, возникли общества взаимного кредита. В 1914—1917 гг. кредитная система России включала: Государственный банк, коммерческие банки, общества взаимного кредита, городские общественные банки, учреждения ипотечного кредита, кредитную кооперацию, сберегательные кассы, ломбарды.

Ведущая роль принадлежала Государственному банку и акционерным коммерческим банкам. Общества взаимного кредита и городские общественные банки осуществляли кредитование средней и мелкой торгово%промышленной буржуазии. Учреждения ипотечного кредита включали: два государственных земельных банка (Крестьянский позе-

1.2. Мировые банковские системы на современном этапе |

33 |

|

|

мельный и Дворянский поземельный), 10 акционерных земельных банков, 36 губернских и городских кредитных обществ. Земельные банки предоставляли преимущественно долгосрочные кредиты помещикам и зажиточным крестьянам. Губернские и особенно городские кредитные общества выдавали ссуды под залог земли и городской недвижимости.

Развитие кредитной кооперации в России было тесно связано с появлением кулачества. Сберегательные кассы, будучи государственными учреждениями, использовали вклады для вложения в государственные ценные бумаги. Деятельность ломбардов, выдававших ссуды под залог вещей, носила ростовщический характер. В 1914 г. действовали 115 фондовых бирж. Самой крупной была Петербургская.

В1917 г. в результате национализации были конфискованы акционерные капиталы частных банков, которые стали государственной собственностью. Была также установлена государственная монополия на банковское дело, произошло слияние бывших частных банков и Госбанка России в единый общегосударственный банк РСФСР, были ликвидированы ипотечные банки и кредитные учреждения, обслуживающие среднюю и мелкую городскую буржуазию, и запрещены операции

сценными бумагами.

Вцелом кредитная кооперация не была национализирована, однако обслуживающий ее Московский народный (кооперативный) банк был национализирован, а его правление переизбрано в кооперативный отдел Центрального управления Народного банка РСФСР.

Врезультате национализации сложилась банковская система, основанная на следующих принципах: государственная монополия на банковское дело (все кредитные учреждения принадлежали государству); слияние всех кредитных учреждений в единый общегосударственный банк; сосредоточение в банках всего денежного оборота страны.

До Октябрьской революции кредитная система России включала центральный банк, систему коммерческих и земельных банков, страховые компании и ряд специализированных финансовых институтов. В период нэпа вместе с развитием товарных отношений и рынка произошло частичное возрождение разрушенной в годы революции и Гражданской войны кредитной системы. Однако она была представлена только двумя уровнями: Госбанком в качестве центрального банка и довольно разветвленной сетью акционерных коммерческих банков, кооперативных коммунальных банков, сельхозбанков, кредитной кооперации, а также обществами взаимного кредита, сберегательными кассами.

В1930%е гг. кредитная система была реорганизована, следствием чего стали ее чрезмерное укрупнение и централизация. По существу, остался лишь один уровень, включавший Госбанк, Строительный банк, Банк для внешней торговли. Такая структура кредитной системы отражала не

34 |

1. История развития, виды и современное состояние... |

|

|

столько объективные экономические потребности народного хозяйства, сколько политизацию экономики, выразившуюся в ускоренной индустриализации и насильственной коллективизации. Кредитная система «подгонялась» под политические амбициозные установки, лишенные в ряде случаев экономической основы.

Результатом подобной реорганизации банковской системы стало выхолащивание самого понятия кредитной системы и сущности кредита. Банковская система была органически встроена в командно%административную модель управления, находилась в полном политическом и административном подчинении у правительства, и прежде всего у министра финансов.

Вместо разветвленной кредитной системы остались три банка и система сберкасс. За рамки кредитной системы была вынесена система страхования. Такие преобразования отразили ликвидацию рыночных отношений в широком смысле слова и переход на административную систему управления.

Основными недостатками банковской системы, существовавшей до реформы 1987 г., были:

отсутствие вексельного обращения;

выполнение банками, по существу, роли второго госбюджета;

списание долгов предприятий, особенно в сельском хозяйстве;

операции перекредитования всех сфер хозяйства;

потеря банковской специализации;

монополизм, обусловленный отсутствием у предприятий альтернативных источников кредита;

низкий уровень процентных ставок;

слабый контроль банков (на базе кредита) за деятельностью в различных сферах экономики;

неконтролируемая эмиссия кредитных денег.

Реорганизация банковской системы в 1987 г. носила прежний административный характер. Монополию трех банков сменила монополия (точнее, олигополия) нескольких. В новую банковскую систему вошли: Госбанк, Агропромбанк, Промстройбанк, Жилсоцбанк, Сбербанк, Внешэкономбанк. Из них были вновь созданы только Агропромбанк и Жилсоцбанк, остальные оказались лишь реорганизованными и переименованными прежними банками.

Реорганизация 1987 г. породила больше негативных, чем позитивных моментов:

банки продолжали базироваться на прежней единой форме собственности — государственной;

сохранился их монополизм, увеличилось лишь число монополистов;

1.2. Мировые банковские системы на современном этапе |

35 |

|

|

реформа проводилась в отсутствие новых экономических механизмов;

не существовало выбора кредитного источника, поскольку сохранялось закрепление предприятий за банками;

продолжалось распределение кредитных ресурсов между клиентами по вертикали;

банки по%прежнему субсидировали предприятия и отрасли, скрывая их низкую ликвидность;

не были созданы денежный рынок и торговля кредитными ресурсами;

увеличились издержки на содержание банковского аппарата;

разгорелась «банковская война» за разделение текущих и ссудных счетов;

реорганизация не затронула деятельность страховых учреждений — важных источников кредитных ресурсов.

Проведенная таким образом реорганизация 1987 г., сохранив неэффективную одноуровневую кредитную систему, не приблизила ее структуру к потребностям нарождающихся в России рыночных отношений. Возникла необходимость дальнейшей реформы кредитной системы и приближения ее к структуре аналогичных систем в странах с развитой рыночной экономикой.

Объективно был необходим второй этап банковской реформы, направленный на комплексную реконструкцию системы экономических отношений в области кредита. Он начался в 1988 г. с создания первых коммерческих банков, которые были призваны стать фундаментом для формирования рыночных отношений и структур в банковской сфере. Создание такого рынка означало замену административно%командных отношений гибкими (экономическими) методами перемещения финансовых ресурсов в сферы наиболее эффективного применения.

Банки должны были превратиться в опорные пункты развития и регулирования рыночных отношений в России.

Вцелях создания системы денежно%кредитного регулирования, адекватной складывающимся рыночным отношениям, были изменены статус Государственного банка и его роль в народном хозяйстве страны. Банк был выведен из подчинения правительству и получил, таким образом, необходимую экономическую независимость. После обретения Россией суверенитета на базе Госбанка был создан Центральный банк РФ (ЦБР) на основе концепции, принятой в государствах с развитой рыночной экономикой.

Врезультате в нашей стране практически сформировалась банковская система. Российская банковская система включает ЦБР, кредитные организации, состоящие из коммерческих банков и других

36 |

1. История развития, виды и современное состояние... |

|

|

кредитно%расчетных учреждений, иногда объединенных в рамках холдингов, а также банковскую инфраструктуру. В ст. 2 Федерального закона от 02.12.1990 № 395%I «О банках и банковской деятельности» (далее — Закон о банках) понятие банковской системы определено с правовой точки зрения: «Банковская система Российской Федерации включает Банк России, кредитные организации, а также филиалы и представительства иностранных банков».

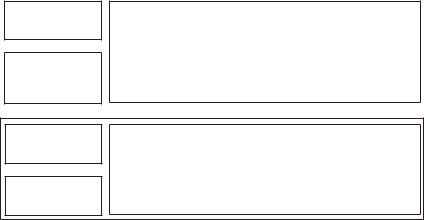

Российская банковская система двухуровневая. Это подчеркивает принципиальные различия в статусе и функциональном предназначении ЦБР и всех прочих кредитных организаций (рис. 1.6).

Первый уровень — уровень ЦБР, который имеет ряд отличительных функций и полномочий, выделяющих его среди других банков:

•установление и методическое обеспечение правил совершения и учета банковских операций;

•выпуск наличных денег (эмиссия);

•организация платежного оборота;

•лицензирование банковской деятельности и надзор за всеми кредитными организациями;

1-й уровень

Центральный банк РФ (Банк России)

Установление и методическое обеспечение банковских операций: организация платежного оборота; выпуск наличных денег (эмиссия); лицензирование и надзор за деятельностью кредитных организаций; регулирование деятельности банков посредством учетной и резервной политики и установления для них обязательных экономических нормативов

2-й уровень

Кредитные

организации

Проведение банковских операций и осуществление обслуживания клиентов, субъектов экономических отношений: их кредитование; ведение счетов; проведение расчетов; прием депозитов (вкладов) и пр.

|

|

|

|

|

|

|

|

Система страхования вкладов |

|

|

|

|

Независимые платежные системы (SWIFT, VISA и т.п.) |

|

|

Банковская |

|

Аудиторские компании |

|

|

|

Консультационные и юридические компании |

|

|

|

инфраструктура |

|

|

|

|

|

Компании – поставщики информационно- |

|

|

|

|

|

|

|

|

|

|

технологических решений |

|

|

|

|

Учебные организации |

|

|

|

|

|

|

|

|

|

|

|

Рис. 1.6. Структура российской банковской системы

1.2. Мировые банковские системы на современном этапе |

37 |

|

|

•регулирование деятельности банков и иных кредитных организаций посредством учетной и резервной политики и установления для них обязательных экономических нормативов.

Именно поэтому ЦБР занимает особое место в банковской системе. Второй уровень — уровень кредитных организаций. Вне зависимости от особенностей их статуса (банк или небанковская кредитная организация, российские банки с иностранным капиталом или филиал иностранного банка) все они подконтрольны Банку России и не обладают его полномочиями. Их основное назначение — проведение банковских операций,

обслуживание клиентов, субъектов экономических отношений.

При выполнении своих экономических функций банки не могут функционировать изолированно. Ими востребован ряд важных услуг, которые обеспечиваются банковской инфраструктурой.

Банковская инфраструктура — совокупность организаций, облегчающих банкам их деятельность. К ним в первую очередь можно отнести:

•систему страхования вкладов, обеспечивающую гарантирование сохранности вкладов граждан в банках в рамках установленных законодательством норм, которое осуществляется специально созданным государством Агентством по страхованию вкладов (АСВ);

•независимые платежные системы, оказывающие содействие в осуществлении расчетов между организациями и банками (например, SWIFТ) и платежных операций по пластиковым картам (например, VISA, MasterCard, American Express);

•аудиторские организации, обеспечивающие независимую проверку деятельности как коммерческих банков, так и ЦБР и подтверждение их финансовой отчетности;

•консультационные и юридические организации, которые помогают банкам в развитии их бизнеса, представляют интересы последних при взаимодействии с клиентами и органами власти;

•организации — поставщики информационно%технологических решений, которые разрабатывают и предоставляют банкам современные банковские технологии, направленные на автоматизацию их бизнес%процессов;

•учебные организации, осуществляющие подготовку и переподготовку банковских специалистов, проводящие различные семинары и курсы повышения квалификации, без которых в условиях сложности современного банковского дела невозможно

представить нормальное функционирование банка. Ее значение в последние годы все более возрастает.

Двухуровневая банковская система — одна из самых распространенных форм построения подобных систем.

38 |

1. История развития, виды и современное состояние... |

|

|

Банки могут объединяться в группы и холдинги. В соответствии со ст. 4 Закона о банках банковской группой признается не являющееся юридическим лицом объединение кредитных организаций, в котором одна (головная) организация оказывает прямо или косвенно (через третье лицо) существенное влияние на решения, принимаемые органами управления другой (других) кредитной организации.

Банковским холдингом признается не являющееся юридическим лицом объединение юридических лиц с участием кредитной организации, в котором юридическое лицо, не являющееся кредитной организацией (головная организация банковского холдинга), имеет возможность прямо или косвенно (через третье лицо) оказывать существенное влияние на решения, принимаемые органами управления кредитной организации.

Управляющей компанией банковского холдинга в соответствии с Законом о банках признается хозяйственное общество, основной деятельностью которого является управление деятельностью кредитных организаций, входящих в банковский холдинг.

За минувшие годы банковская система России прошла этапы активного развития и периоды кризисов (табл. 1.2).

Самая крупная группа российских коммерческих банков — около половины — это банки, организованные по инициативе отдельных групп предпринимателей. Здесь вся власть принадлежит правлениям банков, их организаторам.

Заметную роль в банковской сфере России играет примерно треть коммерческих банков — бывшие специализированные и отраслевые банки со значительным участием государства в их капиталах. Эти банки располагают достаточно большим собственным капиталом, активами, необходимым количеством филиалов, что позволяет им постоянно пополнять собственную кредитную базу и увеличивать обороты.

Особую роль в кредитной системе России играет Сберегательный банк РФ. Широкая сеть филиалов (более 30 тыс.), огромная финансовая мощь дают Сбербанку России возможность предоставлять населению услуги, недоступные пока в таких масштабах другим коммерческим банкам: прием от граждан и инкассирование коммунальных, налоговых, страховых платежей; выплата пенсий и пособий, зарплаты. Ни один из коммерческих банков не выдает физическим лицам столько кредитов, как Сбербанк России, — на строительство жилья, обустройство крестьянских и фермерских хозяйств, на различные неотложные нужды, в качестве помощи малому и среднему бизнесу. Но неповоротливость столь огромной структуры не позволяет эффективно использовать сосредоточенные в Сбербанке России финансовые ресурсы.

Стремительно прогрессируют многие новые банки, возникшие «на ровном месте», т.е. без опоры на бывшие госбанки. Новые банки

Таблица 1.2

Количественные характеристики кредитных организаций (КО) России

Показатель |

01.01. |

01.01. |

01.01. |

01.01. |

01.01. |

01.01. |

01.01. |

01.01. |

01.01. |

01.01. |

|

|

1999 |

2000 |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

|

|

|

|

|

|

|

|

|

|

|

|

|

Количество |

1476 |

1349 |

1319 |

1329 |

1329 |

1299 |

1253 |

1189 |

1136 |

1108 |

|

действующих КО |

|||||||||||

|

|

|

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

|

|

|

Количество филиалов |

|

|

|

|

3219 |

3238 |

3296 |

3281 |

3455 |

3470 |

|

действующих КО |

|

|

|

|

|||||||

|

|

|

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

|

|

|

В том числе |

|

|

|

|

|

|

|

|

|

|

|

количество филиалов |

|

|

|

|

1045 |

1011 |

1009 |

859 |

809 |

775 |

|

Сбербанка России |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

39 этапе современном на системы банковские Мировые .2.1

40 |

1. История развития, виды и современное состояние... |

|

|

создаются и работают, как правило, в тесном контакте с какой-либо финансовой группой. В большинстве случаев это дочерние структуры таких групп — торговых домов, коммерческих компаний, бирж и т.п. В качестве примера можно назвать «МДМ», «Альфа-банк», «Росбанк» и др. Эти банки быстро вышли на общероссийский уровень, превратились в крупные универсальные банки.

На современном этапе рыночных преобразований в народном хозяйстве России роль банков резко возросла. С одной стороны, они активно способствуют движению экономики в сторону рынка, с другой — энергично помогают хозяйственному прогрессу важнейших ее секторов. Несмотря на инфляцию коммерческие банки начали финансировать промышленное и аграрное производство, торговлю, малый и средний бизнес.

Отдельно стоит отметить казначейскую систему, которая начала развиваться в Российской Федерации. Она призвана обслуживать бюджетные средства государства.

Основные итоги прошедших лет показывают, что действия Банка России и Правительства РФ, направленные на реструктуризацию банковской системы и улучшение состояния банковской сферы, дали положительные результаты и позволили закрепить и развить позитивные тенденции, начало которым было положено в 1999 г. В 2000–2008 гг. банковская система развивалась в благоприятных макроэкономических условиях. Они в свою очередь характеризовались ростом производства товаров и услуг, увеличением инвестиционной активности, реальных доходов населения, позитивными тенденциями во внешнеэкономической сфере, а также в области государственных финансов.

За рассматриваемый период активы банковского сектора России выросли в разы, при этом максимальные темпы роста наблюдались в первые годы рассматриваемого периода.

Рост собственных средств банков оказался еще более существенным. Благоприятные условия экономического роста способствовали закреплению тенденции роста капитала банковской системы. За период с 1999 по 2009 г. собственные средства банков России выросли в 50 раз, что позволило банкам расширить объемы и виды своих операций.

Совокупные кредиты банков, предоставляемые нефинансовым организациям, выросли почти в 55 раз. Банки достаточно активно работают на рынке ценных бумаг, о чем свидетельствует трехкратный рост их вложений в этот рынок, хотя в то же время доля вложений в ценные бумаги в сумме активов банков упала.

Продолжает наращиваться ресурсная база банков. Все бо€льшую роль в ней играют средства предприятий и организаций. Несмотря на некоторую нестабильность банковского сектора растет объем средств