- •Министерство образования и науки Российской Федерации

- •Тема 6. Фундаментальный анализ на рынке ценных бумаг. 59

- •Тема 1. Основы рынка ценных бумаг.

- •1.1. Понятие рынка ценных бумаг.

- •1.2. Первичные и вторичные рынки ценных бумаг.

- •1.3. Участники рынка ценных бумаг.

- •1.4. Инвестиционные цели на рынке ценных бумаг.

- •1.5. Инструменты рынка ценных бумаг.

- •1.6. Инфраструктура рынка ценных бумаг.

- •Вопросы для самоконтроля.

- •Тема 2. Фондовая биржа.

- •2.1. История возникновения биржи.

- •2.2. Функции биржи.

- •2.3. Структурные подразделения биржи.

- •2.4. Механизм торговли ценными бумагами.

- •2.4.1. Маржинальная торговля.

- •Вопросы для самоконтроля.

- •Тема 3. Рынок долговых ценных бумаг.

- •3.1. Облигация.

- •3.1.1. Понятие облигации.

- •3.1.2. Цена облигации.

- •3.1.3. Доход по облигациям.

- •3.1.4. Доходность облигаций.

- •3.1.5. Рейтинг облигаций.

- •3.2. Векселя.

- •3.2.1. Понятие векселя.

- •3.2.2. Основные черты векселя.

- •3.2.3. Виды векселей.

- •3.3. Банковский сертификат.

- •Вопросы для самоконтроля.

- •Тема 4. Инструменты собственности.

- •4.1. Акция

- •4.1.1. Понятие акции.

- •4.1.2. Виды акций.

- •4.1.3. Корпоративные действия с акциями.

- •4.1.4. Дивиденд.

- •4.1.5. Стоимостная оценка акций.

- •4.1.6. Показатели, характеризующие качество акций.

- •4.1.7. Доходность акции.

- •4.1.8. Индексы цен на акции.

- •Приложение.

- •Вопросы для самоконтроля.

- •Тема 5. Производные инструменты.

- •5.1. Понятие производных инструментов.

- •5.2. Опционные контракты.

- •5.2.1. Понятие опциона.

- •5.2.2. Виды опционов.

- •5.2.3. Принципы торговли опционами.

- •5.2.4. Определение дохода от торговли опционами.

- •Приложение. Определение дохода от торговли опционами на примере.

- •1. Доход покупателя и продавца колл опциона.

- •Доход покупателя колл опциона.

- •Доход продавца колл опциона.

- •2. Доход покупателя и продавца пут опциона (право на продажу).

- •Доход покупателя пут опциона.

- •Доход продавца пут опциона.

- •5.3. Фьючерсные контракты.

- •5.3.1. Понятие фьючерсного контракта.

- •5.3.2. Организация торговли фьючерсными контрактами.

- •5.3.3. Вариационная маржа.

- •5.3.4. Ценовые и позиционные лимиты.

- •5.3.5. Определение дохода по фьючерсным сделкам.

- •Приложение. Определение дохода по фьючерсным сделкам на примере.

- •5.3.6. Фьючерсный контракт на поставку валюты.

- •Приложение. Механизм арбитража на примере.

- •5.3.7. Фьючерсный процентный контракт.

- •5.3.8. Фьючерсный контракт на поставку ценных бумаг.

- •5.4. Депозитарные расписки.

- •Вопросы для самоконтроля.

- •Тема 6. Фундаментальный анализ на рынке ценных бумаг.

- •6.1. Понятие фундаментального анализа.

- •6.2. Уровни фундаментального анализа.

- •6.2.1. Фундаментальный анализ на макроуровне.

- •6.2.2. Фундаментальный анализ на уровне отрасли.

- •6.2.3. Фундаментальный анализ на микроуровне.

- •Вопросы дл самоконтроля.

- •Тема 7. Технический анализ на рынке ценных бумаг.

- •7.1. Понятие технического анализа.

- •7.2. Теория Доу

- •7.3. Волновая теория Эллиота

- •7.4. Инструменты технического анализа.

- •7.4.1. Анализ чартов (гистограмм и графиков). Анализ с помощью японских подсвечников

- •Анализ с помощью графиков Линии тренда

- •Разворотные формации

- •Формации продолжения

- •Алгоритм анализа графиков

- •7.4.2. Анализ индикаторов. Индикаторы тренда.

- •Скользящие средние.

- •Индикаторы колебания

- •Метод пересечения (Осциллятор osc).

- •Индикатор macd

- •Индекс относительной силы (rsi)

- •Стохастический индикатор

- •Относительная сила (rs)

- •Импульс

- •Полосы Боллингера (bbd)

- •Индикаторы интенсивности тенденции Анализ объема торгов.

- •Изменчивость

- •Открытые позиции (Открытый интерес)

- •7.5. Анализ Фибоначчи Вопросы для самоконтроля.

- •Тема 8. Портфель ценных бумаг.

- •8.1. Понятие портфеля ценных бумаг.

- •8.2. Типы портфелей ценных бумаг.

- •8.3. Управление портфелем ценных бумаг.

- •8.4. Модели формирования портфеля ценных бумаг.

- •Вопросы для самоконтроля.

- •Тема 9. Регулирование рынка ценных бумаг.

- •9.1. Понятие регулирования рынка ценных бумаг.

- •9.2. Государственное регулирование рынка ценных бумаг.

- •9.3. Саморегулируемые организации рынка ценных бумаг.

- •Вопросы для самоконтроля.

- •Тема 10. Налогообложение операций с ценными бумагами.

- •10.1. Налогообложение доходов физических лиц.

- •10.2. Налогообложение доходов юридических лиц.

- •Вопросы для самоконтроля.

- •Словарь. А

Вопросы для самоконтроля.

1. Какую роль в экономике играет рынок ценных бумаг?

2. В чем различие между первичным и вторичным рынком ценных бумаг?

3. Какие основные цели преследует инвестор на фондовом рынке?

4. Чем отличаются основные ценные бумаги от производных?

5. Какую роль играет торговая система в инфраструктуре рынка ценных бумаг?

Тема 2. Фондовая биржа.

Фондовая биржа – это организатор торговли на рынке ценных бумаг, она является некоммерческой организацией, равноправными членами которой могут быть только профессиональные участники рынка ценных бумаг. Фондовая биржа не может совмещать деятельность по организации торговли ценными бумагами с другими видами профессиональной деятельности, кроме депозитарной и клиринговой [20].

2.1. История возникновения биржи.

Термин «биржа» предположительно произошел от латинского слова «bursa» и немецкого «borse», что означает кошелек. Возникновение биржи связывают с нидерландским городом Брюгге, где в 15 веке, на площади возле дома купца Ван дер Бурсе собирались купцы из разных стран для обмена торговой информацией, покупке иностранных векселей и других торговых операций без предъявления конкретного предмета купли продажи. На фамильном гербе купца были изображены три денежных кошелька, эти кошельки и дали название бирже.

Первая международная биржа была основана в 1531 году в Антверпене, затем, в начале 17 века, центр торговли и финансовой деятельности переместился в Амстердам. На амстердамской бирже торговали облигациями государственного займа Голландии, Англии, Португалии, Испании, акциями Ост-индской и Вест-индской компаний, здесь впервые появились срочные сделки.

Первая биржа в России возникла в 18 веке по приказу Петра I, она была создана по образцу Амстердамской и являлась универсальной, но широкого распространения биржевая торговля не получила, только после реформы 1861 года, давшей толчок развитию капиталистических отношений, количество бирж стало увеличиваться и к 1914 года достигло более девяноста.

2.2. Функции биржи.

Функции:

1. организация биржевых торгов; 2. подготовка и реализация биржевых контрактов; 3. котировка биржевых цен; 4. информационное обеспечение; 5. гарантированное исполнение биржевых сделок.

Задачи:

1. предоставить место для рынка; 2. выявить равновесную биржевую цену; 3. аккумулировать временно свободные денежные средства; 4. способствовать передаче права собственности; 5. обеспечить гласность и открытость биржевых торгов; 6. обеспечить арбитраж; 7. мобилизовать финансовые ресурсы; 8. обеспечить ликвидность финансовых вложений.

2.3. Структурные подразделения биржи.

1. Торговая система, в ней накапливаются заявки на покупку и на продажу, при совпадении цены эти заявки исполняются.

2. Расчетная (клиринговая) палата, здесь ведется учет денежных средств участников торгов, осуществляется поставка денег и списание со счетов ценных бумаг по каждой сделке.

3. Депозитарный центр, осуществляет хранение ценных бумаг и ведет учет прав собственности на них.

2.4. Механизм торговли ценными бумагами.

Инвестор, не имеющий своего места на бирже, может вести торговлю только через брокера, для этого между ними заключается договор на брокерское обслуживание с открытием счета клиента в брокерской фирме для учета денежных средств. Одновременно брокер открывает счет в депозитарии для учета ценных бумаг и прав собственности на них и счет на бирже, выбранной инвестором. Затем инвестор вносит деньги и/или ценные бумаги в установленном минимальном размере (начальная маржа) после чего он может приступать к торговле.

Торговля на бирже основана на исполнении приказов брокером с определенным количеством ценных бумаг и осуществляется партиями, кратными наименьшему возможному числу которое называется лотом. Лот ценных бумаг – это наименьшее их количество, которое может быть продано или куплено на биржевой сессии. Если ценная бумага дорогая, то лот обычно равен одной штуке, если дешевая, то лот состоит из ста бумаг.

В биржевых сводках и в приказах брокеру ценные бумаги обозначаются тиккерами, например, тиккер для обыкновенных акций РАО «ЕЭС России» выглядит как EESR.

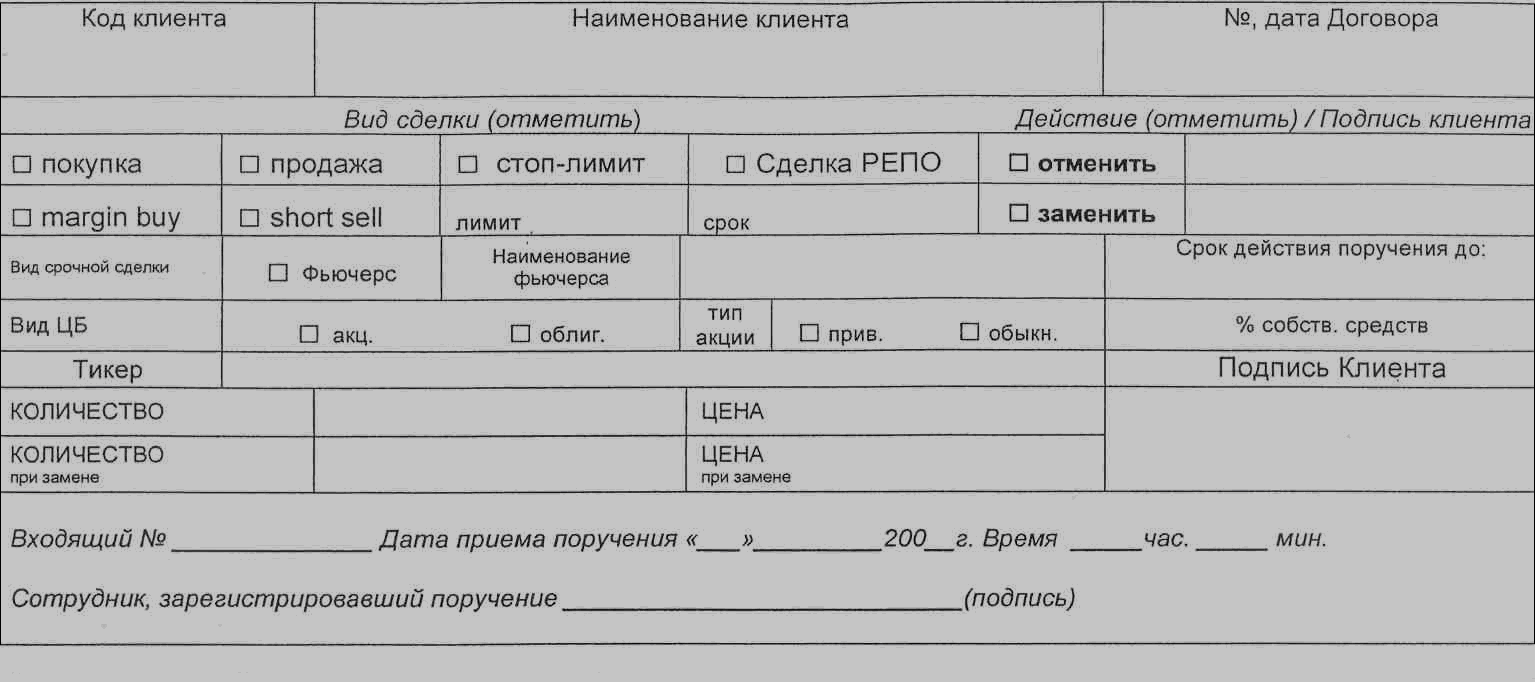

Приказ брокеру может быть передан по телефону, с записью переговоров, по факсу или через Интернет и выглядит он следующим образом:

Рис. 1. Приказ брокеру (образец)

Под приказом понимается ряд инструкций, которые инвестор отдает брокеру, и в которых содержатся требования предпринять действия на бирже от имени клиента (инвестора). Приказ содержит информацию: 1. наименование актива; 2. количество лотов; 3. вид сделки (покупка, продажа); 4. биржу, на которой котируется актив; 5. цену сделки; 6. имя клиента и номер его счета; 7.дату приказа; 8. период, в течении которого приказ остается в силе.

Существуют следующие типы приказов:

1. Рыночный приказ – приказ брокеру купить или продать ценные бумаги по текущему рыночному курсу. Данный тип приказа исполняется торговой системой биржи в первую очередь.

2. Лимитный приказ – определяет предельную цену исполнения. Лимитный приказ на покупку устанавливает наибольшую цену, которую инвестор готов заплатить, на продажу – наименьшую цену, по которой он готов продать ценные бумаги (купить не дороже 101.54 руб., продать не дешевле 102.32 руб.).

3. Стоп-приказ – это приказ, который становится рыночным приказом, как только будет достигнута некоторая «стоп» - цена. Если это приказ на продажу, то «стоп» - цена должна быть ниже рыночной во время передачи приказа, если приказ на покупку, то «стоп» - цена должна быть выше рыночной (рыночная цена 101.36 руб., купить по 102.28 руб., продать по 100. 46.).

4. Стоп-лимит-приказ – содержит «стоп» - цену и предельную цену исполнения [4].