- •Мировая экономика и международный бизнес

- •1.2. Изменения в социально-экономической картине мира

- •1.3. Основные направления отраслевых сдвигов

- •1.4. Становление глобального хозяйства

- •Транснациональные корпорации и банки в международном бизнесе

- •Глава 2

- •2.1. Транснациональные корпорации

- •2.2. Транснациональные банки

- •Международные интеграционные объединения на региональных пространствах мира

- •Глава 3

- •3.1. Европейский Союз и формирование общеевропейского экономического пространства

- •3.2. Североамериканское соглашение о свободной торговле

- •3.3. Интеграционные объединения Латинской Америки

- •3.4. Ассоциация государств Юго-Восточной Азии

- •3.5. Азиатско-Тихоокеанское экономическое сотрудничество

- •3.6. Содружество Независимых Государств и его общеэкономическое пространство

- •Роль организации объединенных наций

- •4.1. Организация Объединенных Наций и ее система специализированных учреждений участие и вклад в развитие международного бизнеса

- •4.2. Всемирная торговая организация: глобальное регулирование торговли

- •Партнерство государства и международного бизнеса

- •Глава 5

- •5.1. Понятие хозяйственного партнерства государства и международного бизнеса

- •5.2. Формы партнерства государства и международного бизнеса

- •5.3 Мировой опыт партнерства государства и международного бизнеса

- •Межгосударственное регулирование международного бизнеса

- •Глава 6

- •6.1. Специфика национального регулирования

- •6.2. Виды межгосударственного регулирования

- •6.3. Особенности соглашении о ликвидации двойного налогообложения

- •6.4. Основные задачи двусторонних инвестиционных соглашений

- •Прогнозирование мирового рынка —

- •7.2. Прогнозы как исходная основа для принятия эффективных тактических и стратегических решений рыночного поведения

- •Экономико-математическое моделирование __ мирохозяйственных связей

- •Глава 8

- •8.1. Стандартная модель международной торговли

- •8.4. Анализ структуры мировой экономики методом «затраты — выпуск»

- •Раздел II

- •9.1. Национальные инновационные системы

- •9.2. Наука, инновации и государство

- •9.3. Инновационный бизнес

- •9.4. Тенденции глобализации

- •9.5. Инновационный бизнес в России

- •Конкурентоспособность в международном бизнесе

- •Глава 10

- •10.1. Понятие и сущность конкурентоспособности

- •10.2. Конкурентоспособность предприятия

- •10.3. Менеджмент как система обеспечения конкурентоспособности

- •10.5. Сокращение затрат — фактор роста конкурентоспособности

- •10.6. Фактор времени — источник конкурентного преимущества

- •Ценообразование в международном бизнесе

- •Глава 11

- •11.2. Принципы ценообразования и виды цен

- •11.3. Мировые цены в условиях глобализации и электронизации мирохозяйственных связей

- •Международный маркетинг — философия современного бизнеса

- •Глава 12

- •12.1. Концепция маркетинга: понятие, цели

- •12.2. Особенности международного маркетинга

- •Аутсорсинг в международном бизнесе

- •Глава 13

- •13.1. Понятие аутсорсинга

- •13.2. Возникновение и развитие практического аутсорсинга

- •Логистика

- •14.2. Формы и методы организации логистики в международном бизнесе

- •14.3. Национальное и международное правовое регулирование международной логистики

- •Раздел III международный бизнес в основных секторах мировой экономики агропромышленный комплекс

- •Глава 15

- •15.1. Общая характеристика

- •15.2. Основные тенденции развития сельского хозяйства

- •15.4. Формы собственности в апк

- •15.5. Международная торговля продовольствием и сырьем для его производства

- •15.6. Регулирование аграрного сектора

- •15.7. Глобальная продовольственная проблема

- •Топливно-энергетический комплекс

- •Глава 16

- •16.1. Основные тенденции мирового рынка первичных энергоносителей

- •16.2. Особенности развития мирового рынка нефти

- •16.3. Основные тенденции развития мирового рынка природного газа

- •16.4. Основные тенденции развития мирового рынка угля

- •16.5. Основные тенденции развития мирового производства электроэнергии

- •Химическая промышленность

- •Глава 17

- •17.1. Роль и место отрасли в мировой экономике

- •17.3. Региональная структура производства

- •17.4. Региональная специализация производства

- •17.5. Реструктуризация производства

- •17.6. Перелив предпринимательского капитала

- •17.7. Организационная структура

- •17.8. Внешняя торговля

- •17.9. Химическая промышленность России

- •Металлургический комплекс

- •Глава 18

- •18.1. Черная металлургия

- •18.2. Цветная металлургия

- •18.3. Основные проблемы развития металлургического комплекса

- •18.4. Мировой рынок металлопродукции

- •Машиностроительный комплекс

- •Глава 19

- •19.1. Развитие основных центров машиностроения

- •19.2. Общее машиностроение

- •19.3. Электротехника и электронике

- •19.4. Транспортное машиностроение

- •Военно-промышленный комплекс

- •Глава 20

- •20.1. Мировой рынок вооружения и военной техники в системе современных международных экономических отношений

- •20.2. Особенности развития мирового рынка военной авиационной техники (на примере рынка боевых самолетов)

- •Мировой транспорт

- •Глава 21

- •21.1. Совершенствование технологии

- •21.2. Морской транспорт

- •21.3. Внутренний водный транспорт

- •21.4. Железнодорожный транспорт

- •21.5. Автомобильный транспорт

- •21.6. Воздушный транспорт

- •21.7. Трубопроводный транспорт

- •Раздел IV

- •22.2. Структура и развитие международных финансовых рынков как экономической среды для бизнеса

- •Международные финансовые организации в мировой экономике

- •Глава 23

- •23.1. Международный валютный фонд и его влияние па международный бизнес

- •23.2. Всемирный банк и его партнерство с международным бизнесом

- •23.3. Банк международных расчетов

- •23.4. Организация экономического сотрудничества и развития

- •23.5. Европейский банк реконструкции и развития и его роль в развитии европейского бизнеса

- •23.6. Европейский инвестиционный банк — источник финансирования инвестиций в странах ес

- •23.7. Межамериканский банк развития — финансовый центр развития латиноамериканских государств

- •23.8. Азиатский банк развития и экономическое развитие азиатских стран

- •23.9. Африканский банк развития и его роль в развитии экономики африканских стран

- •23.10. Россия и международные финансовые организации: взаимодействие и партнерство

- •Стратегии развития международного финансового бизнеса

- •Глава 24

- •24.1. Операции спот и форвард

- •24.2. Фьючерсные контракты

- •24.4. Оптимальные стратегии поведения на рынке ценных бумаг

- •Международный банковский бизнес

- •Глава 25

- •25.1. Сущность интернационализации банковского дела и банковских систем

- •25.2. Современные организационно-правовые формы международной банковской деятельности

- •25.3. Виды услуг и операций в международном банковском бизнесе

- •25.4. Регулирование международной банковской деятельности

- •25.5. Офшорный банковский бизнес

- •Раздел V

- •26.1. Место и роль международной торговли товарами и услугами в современной системе мирохозяйственных связей

- •26.2. Основные тенденции и особенности развития международной торговли

- •26.3. Внешнеторговая политика в эпоху глобализации

- •26.4. Россия в международной торговле

- •Современные формы и методы международной торговли

- •Глава 27

- •27.1. Встречная торговля товарами

- •27.2. Торговля готовой продукцией

- •27.3. Аукционная торговля товарами

- •Международная торговля услугами

- •Глава 28

- •28.1. Посредники во внешнеэкономической деятельности

- •28.2. Международная торговля инженерно-консультационными услугами — инжиниринг

- •Международный обмен интеллектуальной собственностью

- •Глава 29

- •29.1. Лицензионные соглашения на передачу знаний в международной торговле

- •29.2. Классификация лицензионных договоров

- •29.3. Соглашения о передаче ноу-хау

- •29.4. Соглашения о передаче технологии

- •29.5. Основные направления бизнеса на мировом рынке объектов интеллектуальной собственности

- •29.6. Формы передачи технологии

- •Телекоммуникационные услуги в мировой экономике

- •Глава 30

- •30.1. Тенденции развития мирового рынка телекоммуникационных услуг

- •30.3. Перспективы развития мирового рынка телекоммуникационных услуг

- •Страховые услуги в международном бизнесе

- •Глава 31

- •31.1. Мировая индустрия страхования: функции и параметры

- •31.2. Страховая география: регионы и страны

- •31.3. Мировой страховой рынок: операторы, тенденции и инфраструктура

- •Международный туризм

- •Глава 32

- •Международный бизнес в спорте

- •Глава 33

- •Международный филателистический бизнес

- •Глава 34

- •34.1. Мировой филателистический рынок и международный филателистический бизнес

- •34.2. Международные филателистические программы и выставки

- •34.3. Международная ценовая политика и особенности ценообразования в филателии

- •34.4. Международные филателистические бизнес-организации

16.2. Особенности развития мирового рынка нефти

Нефть была, есть и в обозримом будущем останется одним из ведущих источников первичной энергии, потребление которой неуклонно расширяется в связи с дальнейшим развитием мировой экономики. Одновременно растет использование нефтепродуктов в качестве сырья для химической промышленности, что экономически более эффективно по сравнению с прямым энергетическим использованием углеводородов.

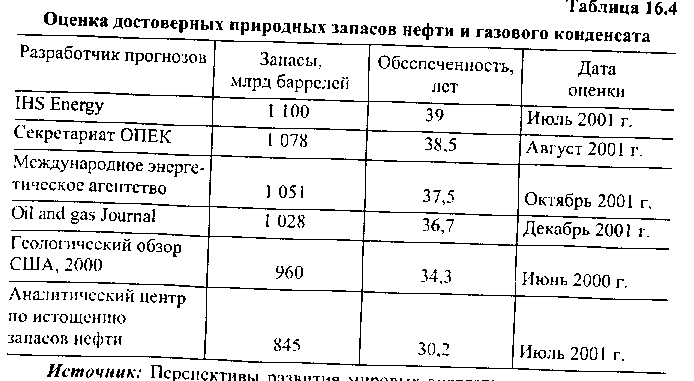

Нефть как сырье является объективно исчерпаемым и невозобновля-емым природным ресурсом. Существует значительная степень неопределенности относительно имеющихся геологических запасов нефти в мире, а также се количества, которое может быть реально извлечено из недр. Такого рода оценки существенно отличаются друг от друга в зависимости от мнении тех или иных экспертов и времени, когда эти исследования были осуществлены. В таблице 16.4 приведены данные о достоверных геологических запасах нефти, полученные в итоге нескольких независимых исследований. Все оценки указывают на то, что мировые объемы потенциально извлекаемых запасов нефти вполне достаточны для удовлетворения растущего спроса по крайней мере на 35—40 лет, и в обозримой перспективе серьезного дефицита нефти на мировом рынке вследствие абсолютного истощения ее запасов не предвидится. Разумеется, эти оценки не учитывают широкие возможности открытия новых крупных месторождений нефти, особенно в еще слабо изученных районах мира, и в первую очередь на морском шельфе. Не случайно то, что разведанные запасы нефти не только не сокращаются, но в последние годы имеют отчетливую тенденцию к росту.

Распределение геологических запасов нефти по странам и регионам представлено в табл. 16.5. В соответствии с базовым сценарием Прогноза мировой энергетики, подготовленного МЭА, добыча нефти за период с конца 2000-го по 2010 г. составит порядка 320 млрд баррелей. В течение последующих 20 лет объем добычи нефти достигнет уже 700 млрд баррелей.

В настоящее время примерно 40% добываемой нефти перерабатывается в моторное топливо для автомобилей. Тяжелые нефтепродукта (мазут, битум и др.) — неизбежный побочный продукт при производстве бензинов и керосинов — активно используются для выработки тепловой электроэнергии. Кроме того, нефть большую роль играет в развитии химической промышленности — производстве пластмасс и других искусственных материалов, а также моторных масел и т.п.

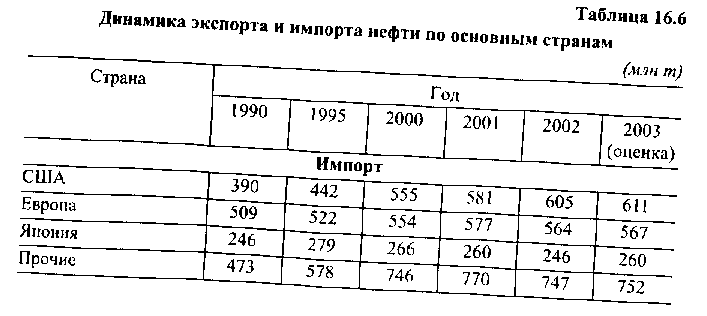

Среди мировых рынков первичных энергоносителей рынок нефти —-самый крупный и сформировавшийся. В последние годы на нем реализуется 50—55% общего объема ежегодно добываемой нефти в мире. Столь крупные международные потоки нефти обусловлены тем, что основные центры потребления и добычи нефти географически не совпадают, поскольку почти все промышленно развитые страны, являясь главными потребителями нефти, не располагают ее геологическими запасами, за исключением Великобритании и Норвегии. В настоящее время крупнейшими экспортерами сырой нефти являются страны Ближнего и Среднего Востока, на которые приходится около 45% мировых поставок жидкого топлива. Объем мировой торговли нефтью в 2002 г. превысил 413 млрд дол, (импорт — 207,4 млрд,

экспорт — 205,8 млрд дол.), что составило около 3,8% всего мирового товарооборота. Соответствующие данные приведены в табл. 16.6.

На долю нефти приходится более 20% суммарной стоимости экспорта всех развивающихся государств. При этом для ряда крупнейших мировых поставщиков нефти из этой группы ее удельный вес в экспорте был всегда весьма существенным и в 2002 г. составлял, например, в Нигерии — около 96%, Анголе — 91, Иране и Омане — 90, ОАЭ — 78, Саудовской Аравии — 73, Ливии — 77, Венесуэле — 65, Мексике — 33, Индонезии — 24%. Характерно, что для перечисленных развивающихся стран доля нефти в общем экспорте в последние годы имеет тенденцию к росту.

В 2002 г. мировой импорт нефти по основным регионам распределился следующим образом: Европа — около 36,0% (по стоимости — 33,7%), Азия— 31,9 (33,7), Северная и Центральная Америка — 26,5, Южная Америка — 2,3 (по стоимости вся Америка -— 28,8), Африка — 2,2 (0,5), Океания— 1,1% (1,3%).

Нефть покупают более 118 государств и территорий, из которых 70 стран импортируют более 1 млн т в год каждая. Однако лишь 30 государств выступают сравнительно крупными покупателями нефти, ввозя ежегодно свыше 10 млн т в год каждая. Вместе с тем динамику спроса на нефть фактически формируют всего 10 промышленно развитых стран, каждая из которых закупает более 50 млн т в год. Список крупнейших покупателей нефти возглавляют США (21,6% мирового импорта по количеству) и Япония (13,8%). В него также входят страны Западной Европы (Германия, Италия, Франция, Испания и Великобритания), на долю которых суммарно приходится около 65%, и два представителя новых индустриальных стран Азии — Республика Корея (4,6%) и Сингапур (3,2%).

Серьезные сдвиги в мировых потоках нефти уже в среднесрочной перспективе могут быть обусловлены тем, что основное увеличение спроса ожидается со стороны стран Азии (особенно Китая и Индии), а основной прирост добычи — в странах Африки (Нигерия, Алжир) и России. В частности, в самое последнее время США рассматривают возможности масштабного импорта нефти из России и стран Африки. Аналогичная тенденция станет главной и в Западной Европе. В сентябре 2002 г. США впервые произвели закупки нефти в России и в дальнейшем планируют увеличивать их объемы.

В складывающихся в последние годы новых геополитических условиях странам Ближнего Востока, видимо, придется все большую часть добываемой нефти поставлять в страны Азии, фактически этот процесс уже начался. Еще 2-—3 года назад поставки из стран Африки в страны Азии были весьма незначительными, но уже в 2000 г. они достигли почти 67 млн т, а в ближайшие годы могут превысить 100 млн т.

Кроме того, в свете трагических событий 11 сентября 2001 г. можно указать еще одну немаловажную причину данного процесса — политическую. Уже в конце 2002 г. США начали активно осуществлять политику диверсификации поставок нефти из различных стран, целью которой является всемерное сокращение зависимости от поставщиков из региона Ближнего Востока.

На мировом рынке в течение большей части XX в. преобладали сделки с реальной нефтью, затем стали все более практиковаться сделки на срок, преимущественно с «бумажной» нефтью. В итоге к концу 80-х годов была сформирована, по существу, новая мировая система, базирующаяся на биржевой торговле нефтью и нефтепродуктами, обслуживаемая в основном тремя нефтяными биржевыми центрами (Нью-Йорк — NYMEX, Лондон — IPE, Сингапур — SIMEX). Работает она круглосуточно в режиме реального времени (когда закрывается биржа в Нью-Йорке, то открывается в Сингапуре, после закрытия которой в свою очередь открывается биржа в Лондоне и т.д.). Таким образом, мировой рынок нефти в конце прошлого ----- начале текущего столетия постепенно превратился в рынок преимущественно «финансовый» (торговля нефтяными контрактами) из рынка преимущественно «физического» (торговля непосредственно нефтью).

В настоящее время доля торговых операций с фактической поставкой нефти и нефтепродуктов составляет менее 5% общего числа совершаемых на бирже сделок, а преобладающая часть (около 95%) — это биржевые операции с бумажными контрактами. По большей части это чисто спекулятивные сделки и контракты по хеджированию (страхованию от ценовых рисков). В итоге общий масштаб биржевых операций по нефти часто не только многократно превышает уровни их фактически реальных сделок, но в ряде случаев во много раз больше реальных объемов мировой торговли нефтью.

Исходя из доминирующих на мировом рынке нсф1И механизмов ценообразования, начиная со второй половины XX в., можно выделить четыре основных характерных этапа его развития, что, естественно, нашло закономерное отражение и в общей динамике мировых цен на этот товар (рис. 16.2). Этап I (до 1973 г.) — этап главенства ведущих мировых нефтяных компаний — картеля «семи сестер»;

Этап 2 (с 1973-го по 1986 г.) — этап резкого роста влияния на мировом рынке нефти Организации стран —- экспортеров нефти, ОПЕК (Organization of Petroleum Exporting Countries, OPEC);

Этап 3 (с 1986-го по 2001 г.) — некоторое ослабление влияния ОПЕК в условиях появления других крупных независимых стран-экспортеров и общего роста масштабов биржевой торговли и сделок с «бумажной» нефти; Этап 4 (с 2001 г. до настоящего времени) — этап повсеместной либерализации мирового рынка нефти, начало страновой диверсификации источников поставок нефти основными импортерами с целью увеличения стабильности на мировом рынке, резкое преобладание фьючерсных и прочих срочных сделок в торговле нефтью в условиях дальнейшей глобализации мирохозяйственных связей.

Первые два этапа в целом характеризуются картельным принципом ценообразования, хотя и они имели принципиальные различия. На первом этапе вплоть до второй половины 1973 г. «ценообразующиЙ» картель состоял из семи вертикально интегрированных крупнейших международных нефтяных компаний — крупнейших производителей нефти (американские «Экссоп», «Мобил», «Галф». «Тексако», «Стандард Ойл оф Калифорния» (СОКАЛ), английская «Бритиш Петролеум», англо-голландская «Ройял-Датч/Шелл»), которые в интересах потребителей нефти из промышленно развитых стран жестко удерживали цены на стабильном, но относительно низком уровне порядка 1,5—3 дол. за баррель. При этом добыча нефти в основном производилась в развивающихся странах арабского региона (73%), тогда как главное ее потребление происходило в промышленно развитых странах — членах ОЭСР (72%).

На первом этапе доминировали, во-первых, трансфертные (внутри-монопольные) цены, использовавшиеся вертикально интегрированными международными нефтяными компаниями для минимизации своих

налоговых отчислений по месту добычи нефти. Во-вторых, справочные цены, применявшиеся для расчета налоговых отчислений в бюджеты тех развивающихся стран, где международные нефтяные компании являлись концессионерами. В-трстьих, рыночные цены, которые применялись на относительно ограниченном остаточном сегменте рынке, где работали действительно независимые субъекты. При этом на рынке доминировали средне- и долгосрочные сделки с реальным товаром, которые определяли как объемы торговли, так и уровень цен.

Динамика мировых цен на нефть показана на рис. 16.2.

Развивающиеся страны — крупнейшие экспортеры нефти, обеспечивая почти 3/4 добычи нефти в мире, были не удовлетворены сложившимся мировым порядком распределения доходов от реализации этой нефти, считая его исключительно несправедливым. В итоге 13 развивающихся стран — основных экспортеров нефти с целью отстаивания своих интересов в 1960 г. организовали ОПЕК и в 1973 г. национализировали нефтедобычу на своей территории. Эти события привели к мощнейшему «нефтяному кризису», в итоге цены на нефть взлетели за два последующих года более чем в 5 раз, что совпало (а в определенной мерс и было причиной) с общим сырьевым и валютно-финансовым кризисами, охватившими в этот период всю мировую экономику.

Поскольку промышленно развитые страны в сложившихся реалиях тогда не могли в одночасье существенно сократить потребление нефти, рост мировых цен продолжался вплоть до начала 80-х годов, когда он уже превысил уровень 35 дол. за баррель, против примерно 3 дол. за баррель до 1973 г.

Таким образом, начало этапа 2 сопровождалось установлением принципиально нового, более высокого уровня мировых цен на нефть, а продолжающийся высокий спрос на нес позволил ряду других нефтедобывающих стран — не членов ОПЕК с более высокой себестоимостью нефти (Великобритании, России, Мексике, некоторым странам Африки) — существенно увеличить добычу и начать ее экспорт, вследствие чего доля стран ОПЕК в поставках нефти на мировые рынки начала постепенно падать.

На этапе 2 доминирующая роль в ценообразовании перешла уже к 13 развивающимся нефтедобывающим государствам — членам ОПЕК (Саудовская Аравия, Кувейт, Иран, Ирак, Объединенные Арабские Эмираты, Катар, Алжир, Ливия, Нигерия, Габон, Венесуэла, Эквадор, Индонезия).

Картина главных принципов ценообразования несколько изменилась. Набор доминирующих цен остался тот же, что и на этапе 1, но поменялась их иерархия. На первое место вышли рыночные цены разовых сделок. Институт справочных цен частично еще сохранялся по той причине, что наряду с существованием официальных отпускных цен ОПЕК (в основном до 1977 г. — до волны национализации в этих странах) продолжала существовать практика установления справочных цен для исчисления налогов концессионеров. И, соответственно, трансфертные внутримоно-польные цены.

Только начиная с 1986 г. (этап 3) картельное ценообразование — назначение цен ограниченной группой участников — постепенно уступило место рыночному биржевому принципу ценообразования. Цены на нефть стали преимущественно устанавливаться в результате конкурентной борьбы большого числа участников рынка по регламентированной и прозрачной процедуре и отражали в каждый момент времени текущий баланс спроса и предложения на мировом нефтяном рынке с учетом всего комплекса конъюнктурообразующих факторов экономического и политического характера.

Механизм справочных цен практически перестал действовать. Сохранились лишь рыночные и трансфертные цены, причем последние — в очень ограниченном применении.

После острейшего нефтяного кризиса начала 70-х годов промышленно развитые страны — ведущие импортеры жидкого топлива были вынуждены искать адекватный ответ на резкий рост мировых цен на нефть в ослаблении зависимости от ее поставок путем диверсификации источников нефтеснабжения прежде всего за счет наращивания собственной добычи для хотя бы частичного вытеснения поставок нефти ОПЕК. Однако потребовалось очередное ценовое потрясение нефтяного кризиса 1979— 1980 гг., вновь приведшее к многократному росту цен, прежде чем основные показатели энергоемкости ВВП промышленно развитых стран уверенно пошли вниз.

С каждым новым нефтяным кризисом нарастало последовательное замещение нефти в общем объеме потребления энергоресурсов промыш-ленно развитых государств по следующим направлениям:

наращивание импорта нефти из других, не ближневосточных источников;

всемерное увеличение добычи нефти непосредственно в промыш-ленно развитых странах;

расширение потребления в качестве топлива и химического сырья других углеводородов, в частности газа;

рост потребления альтернативных энергоресурсов (угля, электроэнергии, атомной энергии);

активное внедрение энергосберегающих технологий.

В итоге с середины 80-х годов наблюдается новая тенденция — все более замедленный рост мирового спроса на жидкое топливо по сравнению с темпами развития экономики в целом.

С 2001 г. проводится активная общая либерализация нефтяной торговли, что можно назвать началом этапа 4 в развитии мирового рынка нефти. Кроме того, теракты 11 сентября 2001 г. в Америке серьезнее всего повлияли на общее состояние деловой среды страны, поведение американских инвесторов, да и на сознание американского общества в целом. Общий объем ущерба, вызванного трагическими событиями, оценивается в 60 млрд дол. Авиатранспортной индустрии Америки потребовалось около 5 млрд дол. федеральной помощи для того, чтобы вынести удар, нанесенный ей террористами, что фактически привело к серьезным изменениям и на мировом рынке нефти. Для этого этапа характерны два важнейших обстоятельства: во-первых, изменение направлений нефтяных потоков, связанное с диверсификацией поставок нефти крупнейшими импортерами, и, во-вторых, возросшая роль биржевой торговли и резкое увеличение оборотов «бумажной» нефти.

События 11 сентября 2001 г. наглядно продемонстрировали необходимость коренного пересмотра прежней стратегии стран Запада в отношении целесообразности их ориентации на ближневосточных производителей нефти. В течение долгих лет США и другие промышлсино развитые государства рассматривали поддержание стабильности в этом регионе как неотъемлемый элемент своих геополитических интересов. Однако со временем усилия по поддержанию этой стабильности как военными, так и политическими методами требовали все больше ресурсов, зачастую не принося при этом желаемого положительного эффекта. В результате международные аналитики сегодня все чаще говорят о том, что Западу необходимо по возможности минимизировать свою зависимость от поставок нефти из стран Ближнего Востока.

Важную роль в ценообразовании на современном мировом рынке нефти продолжает играть ОПЕК. Она была создана 10 сентября 1960 г., когда в Багдаде собрались представители пяти наиболее крупных нефтедобывающих государств (Ирака, Ирана, Кувейта, Венесуэлы и Саудовской Аравии) и подписали договор о создании ОПЕК, целью которой является защита интересов своих членов в условиях постоянно растущей конкуренции на мировом нефтяном рынке. В том году эти пять стран обеспечивали около 80% мирового экспорта нефти. Сегодня этот показатель снизился до 60%, однако количество стран — членов ОПЕК увеличилось, теперь туда входят еще Алжир, ОАЭ, Оман, Катар, Индонезия. Ливия, Нигерия и в сумме они располагают 77% мировых природных запасов нефти и обеспечивают около 40% нефтедобычи. За прошедшие более чем 40 лет своего существования эта организация несомненно стала самым влиятельным участником на мировом нефтяном рынке, от решений которой по сей день во многом зависит его текущая конъюнктура и перспективы развития.

Отношение к ОПЕК со стороны основных потребителей нефти — промышленно развитых стран на протяжении последних десятков лет менялось, причем кардинально. Вначале на Западе к ней отнеслись скептически, настороженно и даже весьма враждебно. Ведь формировалась эта организация во времена распада колониальных систем, перехода контроля над важнейшими источниками стратегического сырья от международных нефтяных монополий к национальным правительствам и компаниям. Постепенно авторитет ОПЕК существенно окреп, прежде всего в борьбе с пресловутыми «семью сестрами», ранее входившими в Международный нефтяной картель.

Еще в 60-х годах началась трансформация мирового нефтяного рынка, переход от старой классической монополистической структуры к современной свободной системе. Закончилась эта эволюция только к середине 80-х годов. Переход не был безболезненным и гладким, он сопровождался рядом кризисных потрясений, которые серьезно задели и ОПЕК. Так, в декабре 1985 г. мировая цена на нефть была около 28 дол. за баррель, а через полгода, в середине 1986 г. она упала до 8 дол.

Столь резкий обвал побудил ОПЕК провести серьезную реорганизацию и отказаться от прежней схемы управления мировыми ценами, когда все ее члены продавали столько нефти, сколько могли производить, а балансировкой спроса и предложения на рынке занималась практически одна Саудовская Аравия. С сентября 1986 г. ОПЕК вернулась к практике ограничения собственной нефтедобычи путем жесткого установления квот для каждого ее члена. Правда, как показала практика, далеко не всегда страны — члены ОПЕК строго придерживались этих квот. Тогда же ими было провозглашено намерение в дальнейшем добиваться стабилизации мировых цен в пределах 20—22 дол. за баррель.

В марте 2000 г. на своей конференции в Вене ОПЕК опять вернулась к идее ценового коридора, но обозначила его границы в рамках 22—28 дол. за баррель. В настоящее время считается, что наиболее приемлемым для основных мировых производителей и потребителей нефти диапазоном цен является уровень 20—25 дол. за баррель. С одной стороны, этого вполне достаточно для стимулирования воспроизводства, поиска и разведки новых месторождений нефти. С другой стороны, цена все-таки не столь велика, чтобы позволить новым независимым производителям-конкурентам ввести в эксплуатацию нефтяные месторождения с очень высокой стоимостью добычи и транспортировки и тем самым существенно расширить дополнительное предложение нефти на мировом рынке.

Мировой рынок нефти в целом характеризуется относительно высокой степенью концентрации и монополизации: на долю 24 крупней-илих нефтяных компаний (12 добывающих и 12 перерабатывающих) в последние годы приходится около 61% мировой добычи и 45% — переработки нефти. Данный факт не случаен: гигантские по масштабам концентрации производства компании в данной области — не только историческое наследство. Немаловажно также то, что именно такие компании имеют несравненно больше возможностей для успешного осуществления необходимых крупномасштабных капиталовложений как за счет собственных средств, так и за счет привлеченного капитала. Можно утверждать, что сама специфика, в частности, поиска нефтяных месторождений, их разведки и последующей нефтедобычи требует от компаний все большего укрупнения (которое, кстати, можно наблюдать в свете активно происходивших в последнее десятилетие крупных слияний и взаимопоглощений), поскольку в противном случае такие компании не в состоянии успешно поддерживать и далее расширять свой бизнес.

Результаты сравнительного анализа показывают, что самыми низкими являются затраты на добычу относительно легкодоступных запасов нефти в Саудовской Аравии, ОАЭ, Кувейте, а также других странах ближневосточного региона. Наиболее высоки затраты на добычу нефти в США, чуть ниже — в Великобритании, Норвегии и далее в России.

Россия как один из крупных независимых производителей нефти также играет заметную роль в формировании мировых цен на нефть. С одной стороны, наша страна, не являясь членом ОПЕК, остается независимым производителем и экспортером нефти, но с другой стороны, она несомненно заинтересована в сохранении стабильности, предсказуемости развития мирового нефтяного рынка, разумеется, во взаимодействии с другими крупными экспортерами нефти. Диапазон цен, объявленный ОПЕК (22—-28 дол. за баррель), является вполне приемлемым для России, так как он позволяет должным образом наполнять казну, а компаниям-производителям финансировать объем необходимых расходов для поддержания текугцего уровня добычи в стране, а также стимулировать развитие нефтяного комплекса в целом.

Следует отметить, что Российская Федерация, оказывая серьезное влияние на формирование и ценообразование на мировом нефтяном рынке, в то же время в огромной степени сама зависит от складывающейся конъюнктуры. По имеющимся оценкам, снижение стоимости 1 барреля нефти только на 1 дол. США в годовом исчислении приводит к потерям российского бюджета примерно в 1 млрд дол. Если учесть, что российский бюджет в настоящее время в значительной степени строится на доходах именно от сырьевого экспорта, то низкие цены на энергоносители могут сделать нереальным его выполнение.