- •Учётная политика для целей налогообложения

- •Учётная политика для целей налогообложения

- •Введение

- •1 Налоговый учёт и формирование учётной политики для целей налогообложения

- •Раздел 1. (1.2.) Сумма налога для организаций, уплачивающих ежемесячные авансовые платежи.

- •1.2 Организация налогового учёта

- •1.3 Различные подходы к ведению налогового учёта

- •2.1 Налоговый учёт доходов организации

- •2.1.1 Доходы от реализации

- •2.1.2 Внереализационные доходы

- •2.2 Налоговый учёт расходов организации

- •2.2.1 Расходы на производство и реализацию

- •2.2.2 Порядок оценки остатков незавершённого производства, остатков готовой продукции, товаров отгруженных

- •2.2.3 Порядок определения расходов по торговым операциям

- •2.2.4 Учёт расходов на научные исследования и

- •2.2.5 Расходы на обязательное и добровольное имущественное страхование

- •2.2.6 Внереализационные расходы

- •2.2.7 Учёт расходов в виде процентов по долговым обязательствам

- •2.2.8 Расчёт налоговой базы

- •2.3 Налоговый учёт основных средств и нематериальных активов

- •2.3.1 Амортизируемое имущество

- •Глава 25 нк рф ввела новое понятие “амортизируемое имущество”, по которому в него попадают не все объекты основных средств и нематериальных активов

- •Глава 25 нк рф не предусматривает механизма ускоренной амортизации, но разрешает в некоторых случаях применить специальные коэффициенты к основной норме амортизации.

- •2.3.2 Особенности организации налогового учёта амортизируемого имущества

- •2.3.3 Особенности ведения налогового учёта операций

- •2.3.4 Налоговый учёт расходов на ремонт основных средств

- •2.4 Формирование резервов для целей налогообложения в целях более равномерного отчисления затрат на уменьшение налогооблагаемой базы налогоплательщики могут формировать различные виды резервов:

- •2.4.1 Резерв по сомнительным долгам

- •2.4.2 Резерв по гарантийному ремонту и гарантийному обслуживанию

- •Пример 1

- •2.4.3 Резерв предстоящих расходов на оплату отпусков

- •2.4.4 Резерв на выплату ежегодного вознаграждения за выслугу лет

- •3 Методические аспекты учётной политики для целей налогообложения по налогу на добавленную стоимость

- •Библиографический список

2.4.4 Резерв на выплату ежегодного вознаграждения за выслугу лет

В соответствии с п. 6 ст. 324.1 гл. 25 НК РФ отчисления в резерв предстоящих расходов на выплату ежегодных вознаграждений за выслугу лет производятся в порядке, аналогичном установленным для формирования резерва предстоящих расходов на оплату отпусков. Резерв на выплату ежегодного вознаграждения за выслугу лет формируется по итогам работы за год.

Вопросы для самоконтроля

1. Для чего налогоплательщик формирует различные виды резервов?

2. Какие виды резервов могут формировать налогоплательщики?

3. Что собой представляет сомнительный лист?

4. Каковы особенности формирования резерва по сомнительным долгам?

5. На какие группы разбиваются просроченные дебиторские задолженности и как они учитываются при формировании резерва по сомнительным долгам?

6. На что используется резерв по сомнительным долгам?

7. Что собой представляет безнадёжный долг?

8. Кто имеет право на создание резерва на предстоящие расходы на гарантийный ремонт и гарантийное обслуживание?

9. Как определяется размер резерва на гарантийный ремонт и гарантийное обслуживание?

10. Каков алгоритм формирования резерва предстоящих расходов на оплату отпусков?

3 Методические аспекты учётной политики для целей налогообложения по налогу на добавленную стоимость

В информационной базе налогового учёта значительное место занимают данные, содержащиеся в первичных документах и регистрах бухгалтерского учёта.

Для уменьшения объёма учётной работы у бухгалтерских служб и обеспечения формирования в полном объёме информационной базы для налогообложения следует исключить дублирование бухгалтерского и налогового учёта. Такой способ решения проблемы требует длительного периода времени на разработку необходимой теоретической основы и практических рекомендаций по организации налогового учёта.

Плательщик организует учёт НДС, исходя из принципов, установленных правовой основой системы обложения.

Все расчёты базы по налогу, его суммы, записи в регистрах налогового учёта должны быть подтверждены первичными учётными документами или документами налогового учёта.

Налоговый учёт следует вести непрерывно в течение всего времени, пока субъект хозяйствования признаётся плательщиком НДС.

Учёт ведут также те плательщики, которые используют право на освобождение от обязанностей исчисления и уплаты налога, и те, которые реализуют только товары (работы, услуги), освобождённые от обложения НДС.

Поскольку в основе системы обложения НДС лежит косвенный способ вычитания, налоговый учёт должен вестись с помощью метода счетов-фактур.

Если субъект налога осуществляет одновременно операции, облагаемые НДС по разным ставкам, или операции, облагаемые НДС и единым налогом на вменённый доход для отдельных видов деятельности, то ему следует обязательно соблюдать принцип раздельного учёта.

Раздельный учёт позволяет правильно рассчитать налоговую базу, сумму вычетов и сумму налоговых обязательств за налоговый период.

Начиная с 1 января 2006 года согласно п. 1 ст. 167 НК РФ все налогоплательщики НДС применяют единый порядок определения налоговой базы при реализации. Так, в целях исчисления НДС моментом определения налоговой базы является наиболее ранняя из следующих дат:

1) день отгрузки (передачи) товаров (работ, услуг), имущественных прав;

2) день оплаты, частичной оплаты в счёт предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

При применении метода счетов-фактур повышаются затраты налогоплательщика. Поэтому необходимы простые и понятные правила ведения налогового учёта, устанавливающего связь между счетами-фактурами, налоговыми регистрами и формой налоговой декларации по налогу на добавленную стоимость.

Основными признаками этого метода являются:

1) наличие счетов-фактур – важнейших первичных документов налогового учёта.

2) наличие налоговых регистров, записи в которых делаются на основании данных счетов-фактур.

Счёт-фактура является документом, служащим основанием для принятия покупателем предъявленных продавцом товаров (работ, услуг), имущественных прав (включая комиссионера, агента, которые осуществляют реализацию товаров (работ, услуг), имущественных прав от своего имени) сумм налога к вычету.

Счёт-фактура может быть составлен и выставлен на бумажном носителе и (или) в электронном виде.

Налогоплательщик обязан составить счёт-фактуру, вести журналы учёта полученных и выставленных счетов-фактур, книги покупок и книги продаж при совершении операций, признаваемых объектом налогообложения в соответствии с главой 21 НК РФ, в том числе не подлежащих налогообложению.

В то же время не составляются счета-фактуры налогоплательщиками по операциям реализации ценных бумаг (за исключением брокерских и посреднических услуг), а также банками, страховыми организациями и негосударственными пенсионными фондами по операциям, не подлежащим налогообложению (освобождаемым от налогообложения) в соответствии со статьей 149 НК РФ.

В счёте-фактуре должны быть указаны:

1) порядковый номер и дата составления счёта-фактуры;

2) наименование, адрес и идентификационные номера налогоплательщика и покупателя;

3) наименование и адрес грузоотправителя и грузополучателя;

4) номер платёжно-расчётного документа в случае получения авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг);

5) наименование поставляемых (отгруженных) товаров (описание выполненных работ, оказанных услуг) и единица измерения (при возможности её указания);

6) количество (объём) поставляемых (отгруженных) по счёту-фактуре товаров (работ, услуг), исходя из принятых по нему единиц измерения (при возможности их указания);

6.1) наименование валюты;

7) цена (тариф) за единицу измерения (при возможности её указания) по договору (контракту) без учёта налога, а в случае применения государственных регулируемых цен (тарифов), включающих в себя налог, с учётом суммы налога;

8) стоимость товаров (работ, услуг), имущественных прав за всё количество поставляемых (отгруженных) по счёту-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога;

9) сумма акциза по подакцизным товарам;

10) налоговая ставка;

11) сумма налога, предъявляемая покупателю товаров (работ, услуг), имущественных прав, определяемая исходя из применяемых налоговых ставок;

12) стоимость всего количества поставляемых (отгруженных) по счёту-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав с учётом суммы налога;

13) страна происхождения товара;

14) номер таможенной декларации.

Сведения, предусмотренные пунктами 13 и 14, указываются в отношении товаров, страной происхождения которых не является Российская Федерация. Налогоплательщик, реализующий указанные товары, несёт ответственность только за соответствие указанных сведений в предъявляемых им счетах-фактурах сведениям, содержащимся в полученных им счетах-фактурах и товаросопроводительных документах.

В счёте-фактуре, выставляемом при получении оплаты, частичной оплаты в счёт предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, должны быть указаны:

1) порядковый номер и дата составления счёта-фактуры;

2) наименование, адрес и идентификационные номера налогоплательщика и покупателя;

3) номер платёжно-расчётного документа;

4) наименование поставляемых товаров (описание работ, услуг), имущественных прав;

4.1) наименование валюты;

5) сумма оплаты, частичной оплаты в счёт предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав;

6) налоговая ставка;

7) сумма налога, предъявляемая покупателю товаров (работ, услуг), имущественных прав, определяемая исходя из применяемых налоговых ставок.

Счёт-фактура подписывается руководителем и главным бухгалтером организации либо иными лицами, уполномоченными на то приказом (иным распорядительным документом) по организации или доверенностью от имени организации. При выставлении счёта-фактуры индивидуальным предпринимателем счёт-фактура подписывается индивидуальным предпринимателем с указанием реквизитов свидетельства о государственной регистрации этого индивидуального предпринимателя.

Счёт-фактура, составленный в электронном виде, подписывается электронной цифровой подписью руководителя организации либо иных лиц, уполномоченных на это приказом (иным распорядительным документом) по организации или доверенностью от имени организации, индивидуального предпринимателя в соответствии с законодательством Российской Федерации.

В случае если по условиям сделки обязательство выражено в иностранной валюте, то суммы, указываемые в счёте-фактуре, могут быть выражены в иностранной валюте.

Форма счёта-фактуры и порядок его заполнения, формы и порядок ведения журнала учёта полученных и выставленных счетов-фактур, книг покупок и книг продаж устанавливаются Правительством Российской Федерации.

Порядок выставления и получения счетов-фактур в электронном виде по телекоммуникационным каналам связи с применением электронной цифровой подписи устанавливается Министерством финансов Российской Федерации.

Форматы счёта-фактуры, журнала учёта полученных и выставленных счетов-фактур, книг покупок и книг продаж в электронном виде утверждаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Аналитическими регистрами налогового учёта являются книги покупок и книги продаж.

В одном из этих регистров (книге продаж) накапливаются, группируются и обобщаются данные о величине налоговой базы по отдельным ставкам и расчёте суммы налога.

Другой регистр (книга покупок) служит для накопления, группировки и обобщения информации, необходимой для налогового вычета по НДС;

Ведение книги покупок и книги продаж устанавливает информационную связь между счетами-фактурами, налоговыми регистрами и налоговой декларацией, упрощает процесс заполнения налоговой декларации, который сводится к перенесению сводных данных из каждого регистра в соответствующие графы и строки налоговой декларации.

Это достигается только в том случае, если налоговая декларация и налоговые регистры методически и информационно увязаны между собой.

После окончания налогового периода информацию налоговых регистров можно обобщать (агрегировать) и использовать для заполнения декларации по НДС, что позволяет избежать ошибок. Покупатели товаров (работ, услуг) ведут книгу покупок, предназначенную для регистрации счетов-фактур, выставленных продавцами, для определения суммы НДС, предъявляемой к вычету (возмещению).

Сумма НДС по приобретённым (принятым на учёт) и оплаченным товарам (работам, услугам) принимается к вычету у покупателя только при наличии правильно оформленных счетов-фактур, подтверждающих сумму налога, перечисленную поставщику.

В книге покупок счета-фактуры сгруппированы по двум признакам. В первую группу включены счета-фактуры, которые выписаны на товары (работы, услуги), облагаемые НДС, во вторую – на товары (работы, услуги), освобождённые от налога.

Счета-фактуры первой группы подразделяются по размеру ставки. В книге продаж отдельно показывают стоимость покупки без НДС, сумма НДС и сумма покупки с НДС, если товары (работы, услуги) облагаются по ставкам 18 или 10 %. По необлагаемым НДС товарам (работам, услугам) и товарам, облагаемым по ставке 0 %, в книге покупок отражается только стоимость покупок.

Эти данные необходимы для заполнения декларации. За каждый налоговый период определяются сводные значения показателей.

Поскольку в книге покупок отсутствует классификация счетов-фактур по направлению вычета, которая необходима для заполнения налоговой декларации, то плательщики налога в настоящее время вынуждены самостоятельно разрабатывать форму налогового регистра, которая позволяет заполнить в налоговой декларации подраздел "Налоговые вычеты".

При частичной оплате оприходованных товаров (выполненных работ, оказанных услуг) счёт-фактура регистрируется в книге покупок на каждую сумму, перечисленную продавцу в порядке частичной оплаты, с указанием реквизитов счёта-фактуры по приобретённым товарам (выполненным работам, оказанным услугам) и пометкой "частичная оплата".

При ввозе товаров на таможенную территорию Российской Федерации основанием для регистрации счетов-фактур в книге покупок являются таможенная декларация на ввозимые товары и платёжные документы, подтверждающие уплату НДС таможенному органу.

В книге покупок не регистрируются счета-фактуры, полученные:

при безвозмездной передаче товаров (выполнении работ, оказании услуг);

участниками биржи (брокерами) при операциях купли-продажи иностранной валюты и ценных бумаг;

комиссионером (поверенным) от комитента (доверителя) по переданным для реализации товарам.

Книга продаж предназначена для регистрации счетов-фактур (лент контрольно-кассовых машин и бланков строгой отчётности), составляемых налогоплателыциком-поставщиком.

Записи на основе счетов-фактур регистрируются в книге продаж по мере совершения хозяйственных операций в соответствии с моментом определения налоговой базы.

Таким образом, запись в книге продаж производится по конкретному счёту-фактуре в том налоговом периоде, в котором возникает налоговое обязательство. Записи в книге продаж делаются по тем счетам-фактурам, которые составлены в двух или одном экземпляре.

Счета-фактуры должны выписываться в одном экземпляре получателем финансовой помощи, денежных средств на пополнение фондов специального назначения в счёт увеличения доходов либо иначе связанных с оплатой товаров (выполнением работ, оказанием услуг), процентов по векселям, процентов по товарному кредиту в части, превышающей размер процента, рассчитанного в соответствии со ставкой рефинансирования ЦБ РФ, страховых выплат по договорам страхования риска неисполнения долговых обязательств.

В случае частичной оплаты за отгруженные товары (выполненные работы, оказанные услуги) при принятии учётной политики для целей налогообложения по мере поступления денежных средств записи в книге продаж производятся на каждую сумму, поступившую в порядке частичной оплаты, с указанием счёта-фактуры по этим отгруженным товарам (выполненным работам, оказанным услугам).

В книге покупок накапливается общая сумма НДС, уплаченная поставщикам товарно-материальных ценностей, полученных для производственных нужд, а в книге продаж – общая сумма НДС, начисленная к уплате за отчётный период с пометкой по каждой сумме "частичная оплата".

Для получения аргументированных данных, которые необходимы для заполнения первого подраздела раздела 1 декларации по налогу на добавленную стоимость, налогоплательщик должен самостоятельно разработать формы и вести отдельные регистры по налоговой базе каждого вида.

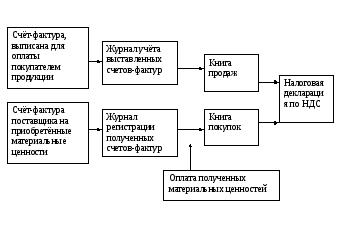

В книгах выводятся итоги за каждый налоговый период, и они используются для заполнения соответствующих показателей налоговой декларации (рисунок 5)

Рисунок 5 – Схема учёта налога на добавленную стоимость в системе

налогового учёта

Одним из основных элементов налогового учёта в целом и метода счетов-фактур является налоговая декларация. Она содержит подробную информацию обо всех операциях по реализации товаров (работ, услуг), об общей сумме налога, сумме налоговых вычетов и сумме налога, подлежащей внесению в бюджет или возмещению из бюджета за налоговый период.

Поскольку в декларации содержится сводная информация за квартал, то она даёт обобщенные сведения о деятельности налогоплательщика и объекте обложения.

Между данными за текущий, предыдущий и последующий налоговые периоды существуют непосредственные связи, поэтому для организации контроля за полнотой и своевременностью уплаты налога необходимо применять эффективные системы хранения и анализа информации налоговых деклараций по отдельным налоговым периодам.

Состав показателей декларации должен позволять осуществлять контроль не только за налоговый период, но и за периоды времени, включающие несколько налоговых периодов.

Вопросы для самоконтроля

1. Каковы особенности налогового учёта НДС?

Назовите документы налогового учёта по НДС.

Назовите основные реквизиты счетов-фактур.

4. Назовите основные реквизиты, которые должны быть указаны в счёте-фактуре, выставляемом при получении оплаты, частичной оплаты в счёт предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Тестовые задания

1. Где следует закрепить формы аналитических регистров и применяемую технологию налогового учёта:

а) в учётной политике для целей налогообложения;

б) в учётной политике для целей бухгалтерского учёта;

2. Формы налогового учёта:

а) устанавливаются налоговыми органами;

б) устанавливаются налогоплательщиком самостоятельно;

3. Аналитические регистры налогового учёта – это:

а) расчёт налоговой базы;

б) сводные формы систематизации данных налогового учёта без распределения по счетам бухгалтерского учёта;

в) сводные формы систематизации данных налогового учёта с распределением по счетам бухгалтерского учёта.

4. В каком размере в текущем отчётном году должен быть создан резерв на ремонт основных средств, если за предыдущие три года расходы на ремонт составили 300 000 руб.:

а) 300 000 руб;

б) 150 000 руб;

в) 100 000 руб.

5. Налоговый учёт представляет собой:

а) систему обобщения информации для определения налоговой базы по налогу на прибыль в соответствии с НК РФ;

б) составление декларации по налогу на прибыль;

в) соответствующие аналитические регистры налогового учёта.

6. Если реализация производится через комиссионера, то сумма выручки от реализации определяется:

а) на дату реализации на основании извещения комиссионера;

б) на дату реализации;

в) при поступлении денежных средств на расчётный счёт.

7. Сумма косвенных расходов на производство и реализацию, осуществленных в отчётном (налоговом) периоде:

а) распределяется на остатки НЗП, готовой продукции на складе, отгруженной но не реализованной в отчетном (налоговом) периоде продукции;

б) в полном объёме относится к расходам текущего отечного (налогового) периода;

в) распределяется другим способом.

8. Убыток от реализации объекта амортизируемого имущества:

а) включается в состав прочих расходов в полном объёме;

б) включается в состав прочих расходов равномерно в течение оставшегося срока полезного использования;

в) включается в состав расходов равномерно в течение оставшегося срока полезного использования.

9. Расходами в целях налогообложения прибыли признаются:

а) обоснованные и документально подтверждённые затраты осуществленные налогоплательщиком;

б) обоснованные и подтвержденные первичными бухгалтерскими документами затраты налогоплательщика;

в) обоснованные и документально подтверждённые затраты (убытки), осуществленные (понесённые) налогоплательщиком.

10. Расходы, связанные с производством и (или) реализацией, подразделяются:

а) на материальные расходы, расходы на оплату труда, сумму начисленной амортизации и прочие расходы;

б) материальные расходы, расходы на оплату труда, единый социальный налог, суммы начисленной амортизации, прочие расходы;

в) материальные расходы, расходы на оплату труда, суммы начисленной амортизации, прочие расходы и внереализационные расходы.

11. Первоначальная стоимость основного средства определяется как сумма расходов:

а) на его приобретение, сооружение, изготовление, доставку и доведение до состояния, в котором оно пригодно для использования;

б) на его приобретение, сооружение, изготовление, доставку и доведение до состояния, в котором оно пригодно для использования, за исключением сумм налогов, подлежащих вычету или, учитывая их в составе расходов, в соответствии с НК РФ.

12. Остаточная стоимость основных средств, введённых в эксплуатацию после вступления в силу главы 25, определяется как:

а) остаточная стоимость по данным бухгалтерского учёта;

б) разница между первоначальной стоимостью и суммой, начисленной за период эксплуатации амортизации;

в) разница между восстановительной стоимостью и суммой, начисленной за период эксплуатации амортизации.

13. К нематериальным активам не относятся:

а) владение «ноу-хау»;

б) исключительное право на товарный знак;

в) интеллектуальные качества работников организации.

14. Расходы на ремонт основных средств признаются:

а) материальными расходами;

б) прочими расходами;

в) внереализационными расходами.

15. Расходами на освоение природных ресурсов признаются:

а) расходы на геологическое изучение недр, разведку полезных ископаемых, проведение работ подготовительного характера;

б) расходы на геологическое изучение недр, разведку полезных ископаемых, проведение работ подготовительного характера, если такие работы не являются безрезультатными.

16. Расходы на научные исследования и (или) опытно-конструкторские разработки признаются для целей налогообложения:

а) после завершения этих исследований и (или) разработок;

б) после завершения этих исследований и (или) разработок в порядке, предусмотренном договором;

в) после завершения этих исследований или разработок и подписания сторонами акта сдачи-приёмки.

17. Сумма создаваемого резерва по сомнительным долгам:

а) не может превышать 10 % выручки отчетного (налогового) периода;

б) не зависит от объёма выручки, а зависит от сроков возникновения задолженности;

в) не может превышать 10 % выручки отчётного (налогового) периода, если срок возникновения задолженности свыше 90 дней.

18. Размер созданного резерва на предстоящие расходы по гарантийному ремонту и гарантийному обслуживанию:

а) ничем не ограничивается;

б) не может превышать предельного размера, определяемого как доля фактически осуществлённых налогоплательщиком расходов по гарантийному ремонту и обслуживанию в объёме выручки от реализации товаров (работ) за предыдущие три года, умноженные на сумму выручки от реализации указанных товаров (работ) за отчётный (налоговый) период;

в) не может превышать предельного размера, определяемого по фактическим расходам прошлого отчётного (налогового) периода по гарантийному ремонту и гарантийному обслуживанию.

19. При реализации амортизируемого имущества налогоплательщик в праве уменьшить доходы на сумму:

а) расходов по хранению, обслуживанию и транспортировке реализуемого имущества;

б) расходов по хранению, обслуживанию и транспортировке реализуемого имущества при условии получения прибыли по этой операции;

в) расходов по хранению, обслуживанию и транспортировке реализуемого имущества в пределах полученного дохода.

20. Датой получения дохода в виде сумм восстановленных резервов признаётся:

а) дата, определяемая учётной политикой в целях налогообложения;

б) последний день отчётного (налогового) периода;

в) дата выявления дохода.

21. Налогоплательщик вправе осуществлять перенос убытка на будущее:

а) в течение пяти лет, следующих за тем налоговым периодом, в котором получен убыток;

б) ежегодно, но не более чем на 30 % в налоговый период;

в) в течение 10 лет, следующих за тем налоговым периодом, в котором получен убыток.

22. Налогоплательщик обязан хранить документы, подтверждающие объём понесённого убытка в течение:

а) 10 лет;

б) 5 лет;

в) всего срока, когда он уменьшает налоговую базу текущего налогового периода на суммы, раннее полученных убытков.

23. Обязательные формы документов налогового учёта для налогоплательщиков устанавливают:

а) налоговые органы;

б) Министерство финансов РФ;

в) не в праве устанавливать налоговые и другие органы.

24. Содержание данных налогового учёта:

а) является налоговой тайной;

б) не является налоговой тайной.

25. Правильность отражения хозяйственных операций в регистрах налогового учета обеспечивается:

а) главным бухгалтером организации;

б) главным бухгалтером и руководством организации;

в) лицами, составившими и подписавшими регистры.

26. Расчёт налоговой базы за отчетный (налоговый) период составляется налогоплательщиком:

а) нарастающим итогом с начала года;

б) за месяц.

27. Комиссионер обязан известить комитента о дате реализации принадлежавшего ему имущества:

а) до конца отчётного периода;

б) в течение 10 дней с момента окончания отчётного периода, в котором произошла такая реализация;

в) в течение 3 дней с момента окончания отчётного периода, в котором произошла такая реализация.

28. Если условиями договора не установлен размер штрафных санкций, то у налогоплательщика-получателя, определяющего доход по месту начисления:

а) возникает обязанность начисления внереализационных доходов;

б) не возникает обязанность начисления внереализационных доходов;

в) возникает обязанность начисления прочего дохода.

29. Сумма остатков незавершённого производства на конец текущего месяца включается в следующем месяце в состав:

а) прочих расходов;

б) внереализационных расходов;

в) материальных расходов.

30. Предельная сумма резерва предстоящих расходов на ремонт основных средств не может превышать среднюю величину фактических расходов на ремонт, сложившуюся:

а) за последние три года;

б) за последние два года;

в) за предыдущий налоговый период.