- •Мельников в. Д.

- •Учебник для вузов алматы 2005

- •Предисловие

- •Содержание

- •Глава 1. Сущность, функции и роль финансов в общественном воспроизводстве 28

- •Глава 5. Правовое обеспечение финансовых отношений 104

- •Глава 6. Финансовый контроль 112

- •Часть 2. Финансы хозяйствующих субъектов 130

- •Часть III. Государственные финансы 186

- •Глава 10. Общая характеристика государственных финансов 186

- •Глава 5. Правовое обеспечение финансовых отношений 104

- •Глава 6. Финансовый контроль 112

- •Часть 2. Финансы хозяйствующих субъектов 130

- •Часть III. Государственные финансы 186

- •Глава 10. Общая характеристика государственных финансов 186

- •Глава 5. Правовое обеспечение финансовых отношений 104

- •Глава 6. Финансовый контроль 112

- •Часть 2. Финансы хозяйствующих субъектов 130

- •Часть III. Государственные финансы 186

- •Глава 10. Общая характеристика государственных финансов 186

- •Часть IV. Финансы домашних хозяйств 390

- •Часть V. Страхование 416

- •Часть VI. Актуальные проблемы финансов в рыночной экономике 469

- •Введение

- •Глава 1. Сущность, функции и роль финансов в общественном воспроизводстве

- •Понятие финансов

- •Общественные отношения в целом Производственные отношения Экономические отношения Денежные отношения Финансовые отношения

- •Необходимость и природа финансов

- •Функции финансов

- •Взаимодействие и взаимосвязь стоимостных экономических категорий

- •Финансы ресурсы и фонды как объект финансовых отношений

- •Понятие о финансовой системе

- •Критерию

- •Глава 2. Финансовая политика и финансовый механизм

- •Сущность и значение финансовой политики

- •Содержание, цели, задачи и принципы финансовой политики

- •Содержание и структура финансового механизма

- •Содержание управления финансами

- •Организация управления финансами в Республике Казахстан

- •Управление бюджетной системой

- •Управление налоговой системой

- •Управление финансами хозяйствующих субъектов.

- •3.4. Автоматизированная система управления финансов.

- •Контрольные вопросы

- •Глава 4. Финансовое планирование и прогнозирование

- •Сущность финансового планирования и прогнозирования

- •Система финансовых планов

- •Финансовые показатели

- •Основные направления совершенствования финансового планирования

- •Глава 5. Правовое обеспечение финансовых отношений

- •Финансовые правоотношения и финансовоправовые нормы

- •Финансовая деятельность государства и методы ее законодательного осуществления

- •Финансово-правовые акты в системе финансового законодательства

- •Контрольные вопросы

- •Глава 6. Финансовый контроль

- •Сущность и значение финансового контроля

- •Классификация финансового контроля

- •Аудиторский контроль (аудит)

- •Методы финансового контроля

- •Организация финансового контроля

- •Контрольные вопросы

- •Часть 2. Финансы хозяйствующих субъектов

- •Глава 7. Основы функционирования финансов хозяйствующих субъектов

- •Содержание финансов хозяйствующих субъектов

- •Классификация хозяйствующих субъектов

- •Особенности финансов хозяйствующих субъектов основных организационно-правовых форм

- •Финансовые аспекты преобразования собственности хозяйствующих субъектов

- •Глава 1. Сущность, функции и роль финансов в общественном воспроизводстве 28

- •Глава 5. Правовое обеспечение финансовых отношений 104

- •Глава 6. Финансовый контроль 112

- •Часть 2. Финансы хозяйствующих субъектов 130

- •Часть III. Государственные финансы 186

- •Глава 10. Общая характеристика государственных финансов 186

- •Часть IV. Финансы домашних хозяйств 390

- •Часть V. Страхование 416

- •Часть VI. Актуальные проблемы финансов в рыночной экономике 469

- •Контрольные вопросы

- •Глава 8. Финансы хозяйствующих субъектов,

- •Основы организации финансов коммерческих хозяйствующих субъектов

- •Финансовые фонды хозяйствующих субъектов

- •Производственные фонды (капитал) хозяйствующих субъектов

- •Финансовые результаты деятельности хозяйствующих субъектов

- •Формирования результатов финансовой деятельности хозяйствующих субъектов

- •Финансовый менеджмент компаний, фирм

- •Контрольные вопросы

- •Глава 9. Финансы некоммерческих организаций и учреждений.

- •Содержание и организация финансов некоммерческих организаций и учреждений

- •Источники финансирования организаций учреждений некоммерческой деятельности

- •Расходы некоммерческих организаций и учреждений

- •Контрольные вопросы

- •Часть III. Государственные финансы

- •Глава 10. Общая характеристика государственных финансов

- •Экономическая деятельность государства.

- •Общественные товары, блага и услуги

- •Понятие и состав государственных финансов.

- •Контрольные вопросы

- •Сущность государственных доходов

- •И расходы Финансовые ресурсы общества

- •Финансовые ресурсы негосударственного сектора

- •Классификация государственных доходов.

- •Контрольные вопросы

- •Глава 12. Налоги и организация налоговой системы

- •Понятие налогов и их социально-экономическая сущность

- •Налоговая система

- •Налоги:

- •2. Сборы:

- •3. Платы:

- •Государственная пошлина.

- •Таможенные платежи:

- •Краткая история налогов Казахстана

- •Организация взимания налогов

- •Передача имущества

- •Субъект налога Физическое лицо Юридическое лицо

- •Через систему цен Непосредственно через доход

- •Корпоративный подоходный налог

- •Совокупный годовой доход (сгд)

- •Вычеты (расходы, связанные с получением сгд в пределах, регламентированных законодательством)

- •Индивидуальный подоходный налог

- •Налогообложение доходов нерезидентов1

- •Косвенные налоги

- •Налог на добавленную стоимость (ндс)

- •Добавленная стоимость

- •Цена реализации

- •Рентный налог на экспортируемую сырую нефть, газовый конденсат

- •Налоги и специальные платежи недропользователей.

- •Социальный налог.

- •Налоги на собственность.

- •Земельный налог.

- •Налог на транспортные средства.

- •12.12.3. Налог на имущество.

- •Специальные налоговые режимы.

- •Сборы, пошлины, платы.

- •Переложение налогов.

- •Уклонение от налогов

- •Контрольные вопросы

- •Сущность государственных расходов

- •Классификация государственных расходов

- •Финансирование экономики

- •Финансирование научно-технического прогресса

- •Расходы на социально-культурные мероприятия

- •Расходы на социальную защиту населения

- •Расходы на оборону

- •Расходы на управление

- •Контрольные вопросы

- •Экономическая сущность и роль государственного бюджета

- •Состав доходов и расходов государственного бюджета

- •Межбюджетные отношения и их регулирование

- •Баланс бюджета. Дефицит бюджета

- •Бюджетная система и бюджетное устройство

- •Бюджет столицы (г. Астана)

- •14. 6. Бюджетный процесс

- •Контрольные вопросы

- •Децентрализация финансов с усилением функций местных органов власти и управления в формировании и использовании финансовых фондов.

- •Доходы и расходы местных бюджетов

- •Бюджетный процесс в местном звене

- •Финансы специальных экономических зон

- •Контрольные вопросы

- •Сущность внебюджетных фондов

- •Внебюджетные фонды социального назначения

- •Государственный накопительный пенсионный фонд

- •16.2.2.Государственный фонд социального страхования

- •Внебюджетные фонды экономического назначения

- •Инвестиционный фонд Казахстана

- •Инновационный фонд Казахстана

- •16.4. Национальный фонд Республики Казахстан

- •Контрольные вопросы

- •Глава 17. Государственный кредит и государственный долг

- •Сущность государственного кредита

- •Формы и методы государственного кредита

- •Международный государственный кредит

- •Государственный долг

- •Внешний государственный долг

- •Управление государственным долгом

- •Экономические последствия государственного долга

- •Контрольные вопросы

- •Часть IV. Финансы домашних хозяйств

- •Глава 18. Сущность и особенности финансов домашних хозяйств

- •Понятие финансов домашних хозяйств

- •Функции финансов домохозяйств

- •Финансовые ресурсы домохозяйства

- •Бюджет домашних хозяйств

- •Доходы домашних хозяйств

- •Валовой доход домохозяйств

- •Денежные доходы

- •Государственное регулирование уровня жизни населения

- •Предпринимательская деятельность граждан

- •Гэсударственные социальные трансферты

- •Денежные расходы домашних хозяйств и их состав

- •Классификация и структура денежных расходов

- •Контрольные вопросы

- •Часть V. Страхование

- •Глава 19. Экономические и социальные основы страхования

- •Экономическая природа страхования и сферы его действия

- •Социальное страхование

- •Страхование при потере работы

- •Медицинское страхование

- •Контрольные вопросы

- •Особенности имущественного и личного страхования

- •Классификация имущественного и личного страхования

- •Понятия и термины в имущественном и личном страховании

- •Организация страхового дела

- •Контрольные вопросы

- •Часть VI. Актуальные проблемы финансов в рыночной экономике

- •Глава 21. Государственное финансовое регулирование экономики.

- •Понятие и классификация государственного финансового регулирования экономики

- •Варианты фискальной политики

- •Финансы в теориях экономического регулирования

- •Влияние налогов на рыночное равновесие

- •Контрольные вопросы

- •Понятие финансового рынка

- •Рынок ценных бумаг. Классификация ценных бумаг

- •22.3. Выпуск и обращение ценных бумаг. Участники рынка ценных бумаг

- •Контрольные вопросы

- •Глава 23. Финансы в системе внешнеэкономических связей

- •Характеристика внешнеэкономической деятельности и направления ее развития.

- •Формы и методы регулирования

- •Формирование и использование валютных ресурсов

- •Платежный баланс страны

- •Природа инфляции и ее взаимосвязь с финансами

- •24. 2. Мероприятия антиинфляционной политики

- •Контрольные вопросы

- •050022, Г. Алматы ул. Байтурсынова, 78 а. Тел/факс 92-26-51

Влияние налогов на рыночное равновесие

В дополнение к изложенное ранее схеме воздействия косвенных налогов необходимо иметь в виду следующее.

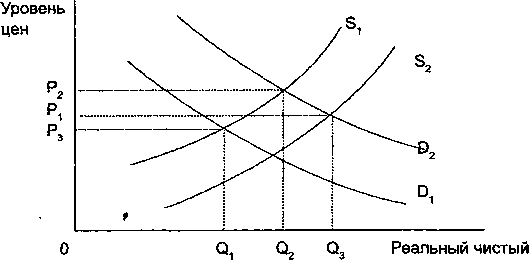

Фискальная политика в области налогов рассматривает два направления их воздействия: на спрос (кейнсианская модель), на предложение (теория предложения). В первом случае при снижении налогов увеличивается совокупный спрос в результате чего линия спроса из равновсеногосостояния Dt сдвинется вправо вверх в положение D2(cm. схему 21.3.).

Это увеличивает объем национального продукта до величины Q2 и уровень цен до Р2, то есть ускорится тем инфляции.

Во втором случае снижение налогов увеличит совокупное предложение, так как у населения возрастут доходы и сбережения, а у предпринимателей - инвестирование производства.

Меньший подоходный налог работников увеличит зарплату и усиливает стимулы к труду, что приведет к расширению производства. В результате линия совокупного предложения переместится из положения Sj вправо вниз в положение S2, означающего рост национального продукта до уровня Q3, и снижению цен с Р2 до Р3.

Схема

21.3.

продукт

Кроме того, теория «экономики предложения» показывает, что более низкие ставки налогов не обязательно приведут к сокращению суммы налоговых поступлений, а наоборот к ее росту за счет расширения налоговой базы - роста национального производства и дохода.

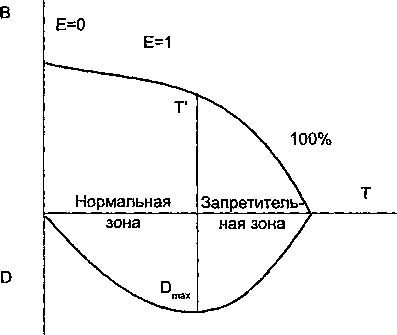

Теоретическим доказательством воздействия налогов на инвестиционную деятельность служит разработанная американскими учеными-представителями «экономки предложения» А. Лаффером и др. зависимость между прогрессивностью налогообложения и доходами бюджета.

Согласно этой теории рост налоговых ставок до определенного предела способствует росту налоговых доходов, затем рост замедляется, а потом - происходит резкое падение доходов бюджета. Отсюда и сделан общий вывод о том, что задачу стимулирования экономики и прежде всего инвестиционной активности следует решать на путях радикального облегчения налогового бремени. Движущая сила экономики, по мнению этих ученых

это заинтересованность хозяйственных агентов в ориентированной на рынок экономической деятельности. Если эта деятельность выгодна им, то воспроизводство будет осуществляться интенсивными темпами, «Если же успешное функционирование рынка будет сталкиваться с усиливающейся дискриминацией в виде более высоких и прогрессивных налогов..., то экономическая активность будет падать»*. По замыслу Лаффера, в виде налогов нельзя изымать в бюджет более 30% всей суммы доходов предпринимателей и населения. Если же изымается 40-45% доходов, то это сокращает сбережения, а тем самым и инвестиции в частном секторе экономики.

По мнению американских ученых, если ставка налогов достигает определенного, достаточно высокого уровня, то сокращаются стимулы для предпринимательской инициативы, расширения производства, падают прибыли и, соответственно, снижаются и налоговые поступления в бюджет.

Применительно к приведенной на рисунке (см. схему 21.4.) кривой буквенные символы означают:

Схема

20.4. Кривая Лаффэра.

*

Канто Е., Джейнс.Д., Лаффер А. Основы на

экономики предложения (теоия и

доказательство). Нью-Йорк, 1983.

В - налоговая база (рыночный выпуск продукции, облагаемая налогом часть национального производства);

Д - доходы бюджета;

Т - прогрессивность налогообложения (норма, %); е - эластичность налоговой базы (выпуск продукции) по на- лого вой ставке.

![]()

Графики Лаффера подразумевает, что до определенного, количественно не интерпретируемого буквально, предела (на рисунке он обозначен символом Т, рассекающем налоговую шкалу на нормальную и запретительную зоны), повышение нормы обложения увеличивает, хотя и замедленным темпом, сумму доходов бюджета, поскольку оно не затрагивает побудительных мотивов экономических агентов.

Выпуск продукции (верхняя кривая) сокращается сравнительно меньше, нежели возрастает норма обложения. Напротив, за этим пределом налоговая система настолько подавляет экономическую активность, что налоговая база сужается в более высокой прогрессии, следовательно, несмотря на рост ставок, доходы бюджета сокращаются.

Сокращение налогов, понижение предельных норм обложения может иметь очень сильный - троякий по характеру - стимулирующий эффект, на экономику, налоговую базу:

налоговая база будет расти вследствие увеличения количества труда и капитала, предлагаемых на рынок (в результате изменения относительных цен, повышающего их «чистую» доходность) и расширяющих объем производства;

труд и капитал, уже используемые рынком, будут переводиться из низко облагаемых в сравнительно высокооблагаемые сферы хозяйственной деятельности (при этом улучшится распределение капитала по сферам и - в итоге - повысится общая эффективность экономики;

известная часть экономических агентов может сократить уклонение от налогов, выйдя из «подпольной экономики» в легальную, «таксируемую» экономическую деятельность.

Эти три эффекта, взятые вместе, демонстрируют простую логику того, как сокращение предельных налоговых ставок может в действительно увеличить налоговые поступления1.

Однако следует иметь в виду, что воздействие налогов на спрос происходит быстрее, чем на предложение. В краткосрочном периоде снижение налогов приводит немедленно к росту совокупного спроса и уменьшению налоговых поступлений в бюджет. А воздействие налогов на предложение

имеет долгосрочный характер, в связи с инерционностью действия факторов предложения - сбережений, инвестиций, стимулов к труду.

Потоварные налоги вызывают не только процесс передачи части средств производителей и потребителей государству, которые используются на общие цели, то есть во благо общества. Они также влекут потери эффективности для общества, вызываемые непроизводством части продукции. Это явление называется избыточным налоговым бременем, а его величина определяется на схеме (12.5)площадью треугольника ABC, что означает потери для общества в связи с падением производства и потребления ниже их оптимальных уровней.

Важным аспектом налогового регулирования, связанного с величиной ставок и, соответственно, размерами налоговых изъятий, является возможность «удержания» внутренних накоплений и привлечения иностранных инвестиций. Высокие налоги вызывают «бегство капиталов» в страны с более благоприятным налоговым климатом, где доходы от применения капиталов могут быть обложены меньшими ставками налогов. Этому фактору способствует также наличие «офшорных зон», где уровень налогообложения низок или оно вовсе отсутствует. С другой стороны, высокие налоговые ставки препятствуют проникновению иностранного капитала в страну, что при недостатке внутренних накоплений, сдерживает развитие экономики.

Поэтому налоговое регулирование должно учитывать данные факторы и содействовать выравниванию налоговых условий стран, находящимися в экономических контактах.