- •Мельников в. Д.

- •Учебник для вузов алматы 2005

- •Предисловие

- •Содержание

- •Глава 1. Сущность, функции и роль финансов в общественном воспроизводстве 28

- •Глава 5. Правовое обеспечение финансовых отношений 104

- •Глава 6. Финансовый контроль 112

- •Часть 2. Финансы хозяйствующих субъектов 130

- •Часть III. Государственные финансы 186

- •Глава 10. Общая характеристика государственных финансов 186

- •Глава 5. Правовое обеспечение финансовых отношений 104

- •Глава 6. Финансовый контроль 112

- •Часть 2. Финансы хозяйствующих субъектов 130

- •Часть III. Государственные финансы 186

- •Глава 10. Общая характеристика государственных финансов 186

- •Глава 5. Правовое обеспечение финансовых отношений 104

- •Глава 6. Финансовый контроль 112

- •Часть 2. Финансы хозяйствующих субъектов 130

- •Часть III. Государственные финансы 186

- •Глава 10. Общая характеристика государственных финансов 186

- •Часть IV. Финансы домашних хозяйств 390

- •Часть V. Страхование 416

- •Часть VI. Актуальные проблемы финансов в рыночной экономике 469

- •Введение

- •Глава 1. Сущность, функции и роль финансов в общественном воспроизводстве

- •Понятие финансов

- •Общественные отношения в целом Производственные отношения Экономические отношения Денежные отношения Финансовые отношения

- •Необходимость и природа финансов

- •Функции финансов

- •Взаимодействие и взаимосвязь стоимостных экономических категорий

- •Финансы ресурсы и фонды как объект финансовых отношений

- •Понятие о финансовой системе

- •Критерию

- •Глава 2. Финансовая политика и финансовый механизм

- •Сущность и значение финансовой политики

- •Содержание, цели, задачи и принципы финансовой политики

- •Содержание и структура финансового механизма

- •Содержание управления финансами

- •Организация управления финансами в Республике Казахстан

- •Управление бюджетной системой

- •Управление налоговой системой

- •Управление финансами хозяйствующих субъектов.

- •3.4. Автоматизированная система управления финансов.

- •Контрольные вопросы

- •Глава 4. Финансовое планирование и прогнозирование

- •Сущность финансового планирования и прогнозирования

- •Система финансовых планов

- •Финансовые показатели

- •Основные направления совершенствования финансового планирования

- •Глава 5. Правовое обеспечение финансовых отношений

- •Финансовые правоотношения и финансовоправовые нормы

- •Финансовая деятельность государства и методы ее законодательного осуществления

- •Финансово-правовые акты в системе финансового законодательства

- •Контрольные вопросы

- •Глава 6. Финансовый контроль

- •Сущность и значение финансового контроля

- •Классификация финансового контроля

- •Аудиторский контроль (аудит)

- •Методы финансового контроля

- •Организация финансового контроля

- •Контрольные вопросы

- •Часть 2. Финансы хозяйствующих субъектов

- •Глава 7. Основы функционирования финансов хозяйствующих субъектов

- •Содержание финансов хозяйствующих субъектов

- •Классификация хозяйствующих субъектов

- •Особенности финансов хозяйствующих субъектов основных организационно-правовых форм

- •Финансовые аспекты преобразования собственности хозяйствующих субъектов

- •Глава 1. Сущность, функции и роль финансов в общественном воспроизводстве 28

- •Глава 5. Правовое обеспечение финансовых отношений 104

- •Глава 6. Финансовый контроль 112

- •Часть 2. Финансы хозяйствующих субъектов 130

- •Часть III. Государственные финансы 186

- •Глава 10. Общая характеристика государственных финансов 186

- •Часть IV. Финансы домашних хозяйств 390

- •Часть V. Страхование 416

- •Часть VI. Актуальные проблемы финансов в рыночной экономике 469

- •Контрольные вопросы

- •Глава 8. Финансы хозяйствующих субъектов,

- •Основы организации финансов коммерческих хозяйствующих субъектов

- •Финансовые фонды хозяйствующих субъектов

- •Производственные фонды (капитал) хозяйствующих субъектов

- •Финансовые результаты деятельности хозяйствующих субъектов

- •Формирования результатов финансовой деятельности хозяйствующих субъектов

- •Финансовый менеджмент компаний, фирм

- •Контрольные вопросы

- •Глава 9. Финансы некоммерческих организаций и учреждений.

- •Содержание и организация финансов некоммерческих организаций и учреждений

- •Источники финансирования организаций учреждений некоммерческой деятельности

- •Расходы некоммерческих организаций и учреждений

- •Контрольные вопросы

- •Часть III. Государственные финансы

- •Глава 10. Общая характеристика государственных финансов

- •Экономическая деятельность государства.

- •Общественные товары, блага и услуги

- •Понятие и состав государственных финансов.

- •Контрольные вопросы

- •Сущность государственных доходов

- •И расходы Финансовые ресурсы общества

- •Финансовые ресурсы негосударственного сектора

- •Классификация государственных доходов.

- •Контрольные вопросы

- •Глава 12. Налоги и организация налоговой системы

- •Понятие налогов и их социально-экономическая сущность

- •Налоговая система

- •Налоги:

- •2. Сборы:

- •3. Платы:

- •Государственная пошлина.

- •Таможенные платежи:

- •Краткая история налогов Казахстана

- •Организация взимания налогов

- •Передача имущества

- •Субъект налога Физическое лицо Юридическое лицо

- •Через систему цен Непосредственно через доход

- •Корпоративный подоходный налог

- •Совокупный годовой доход (сгд)

- •Вычеты (расходы, связанные с получением сгд в пределах, регламентированных законодательством)

- •Индивидуальный подоходный налог

- •Налогообложение доходов нерезидентов1

- •Косвенные налоги

- •Налог на добавленную стоимость (ндс)

- •Добавленная стоимость

- •Цена реализации

- •Рентный налог на экспортируемую сырую нефть, газовый конденсат

- •Налоги и специальные платежи недропользователей.

- •Социальный налог.

- •Налоги на собственность.

- •Земельный налог.

- •Налог на транспортные средства.

- •12.12.3. Налог на имущество.

- •Специальные налоговые режимы.

- •Сборы, пошлины, платы.

- •Переложение налогов.

- •Уклонение от налогов

- •Контрольные вопросы

- •Сущность государственных расходов

- •Классификация государственных расходов

- •Финансирование экономики

- •Финансирование научно-технического прогресса

- •Расходы на социально-культурные мероприятия

- •Расходы на социальную защиту населения

- •Расходы на оборону

- •Расходы на управление

- •Контрольные вопросы

- •Экономическая сущность и роль государственного бюджета

- •Состав доходов и расходов государственного бюджета

- •Межбюджетные отношения и их регулирование

- •Баланс бюджета. Дефицит бюджета

- •Бюджетная система и бюджетное устройство

- •Бюджет столицы (г. Астана)

- •14. 6. Бюджетный процесс

- •Контрольные вопросы

- •Децентрализация финансов с усилением функций местных органов власти и управления в формировании и использовании финансовых фондов.

- •Доходы и расходы местных бюджетов

- •Бюджетный процесс в местном звене

- •Финансы специальных экономических зон

- •Контрольные вопросы

- •Сущность внебюджетных фондов

- •Внебюджетные фонды социального назначения

- •Государственный накопительный пенсионный фонд

- •16.2.2.Государственный фонд социального страхования

- •Внебюджетные фонды экономического назначения

- •Инвестиционный фонд Казахстана

- •Инновационный фонд Казахстана

- •16.4. Национальный фонд Республики Казахстан

- •Контрольные вопросы

- •Глава 17. Государственный кредит и государственный долг

- •Сущность государственного кредита

- •Формы и методы государственного кредита

- •Международный государственный кредит

- •Государственный долг

- •Внешний государственный долг

- •Управление государственным долгом

- •Экономические последствия государственного долга

- •Контрольные вопросы

- •Часть IV. Финансы домашних хозяйств

- •Глава 18. Сущность и особенности финансов домашних хозяйств

- •Понятие финансов домашних хозяйств

- •Функции финансов домохозяйств

- •Финансовые ресурсы домохозяйства

- •Бюджет домашних хозяйств

- •Доходы домашних хозяйств

- •Валовой доход домохозяйств

- •Денежные доходы

- •Государственное регулирование уровня жизни населения

- •Предпринимательская деятельность граждан

- •Гэсударственные социальные трансферты

- •Денежные расходы домашних хозяйств и их состав

- •Классификация и структура денежных расходов

- •Контрольные вопросы

- •Часть V. Страхование

- •Глава 19. Экономические и социальные основы страхования

- •Экономическая природа страхования и сферы его действия

- •Социальное страхование

- •Страхование при потере работы

- •Медицинское страхование

- •Контрольные вопросы

- •Особенности имущественного и личного страхования

- •Классификация имущественного и личного страхования

- •Понятия и термины в имущественном и личном страховании

- •Организация страхового дела

- •Контрольные вопросы

- •Часть VI. Актуальные проблемы финансов в рыночной экономике

- •Глава 21. Государственное финансовое регулирование экономики.

- •Понятие и классификация государственного финансового регулирования экономики

- •Варианты фискальной политики

- •Финансы в теориях экономического регулирования

- •Влияние налогов на рыночное равновесие

- •Контрольные вопросы

- •Понятие финансового рынка

- •Рынок ценных бумаг. Классификация ценных бумаг

- •22.3. Выпуск и обращение ценных бумаг. Участники рынка ценных бумаг

- •Контрольные вопросы

- •Глава 23. Финансы в системе внешнеэкономических связей

- •Характеристика внешнеэкономической деятельности и направления ее развития.

- •Формы и методы регулирования

- •Формирование и использование валютных ресурсов

- •Платежный баланс страны

- •Природа инфляции и ее взаимосвязь с финансами

- •24. 2. Мероприятия антиинфляционной политики

- •Контрольные вопросы

- •050022, Г. Алматы ул. Байтурсынова, 78 а. Тел/факс 92-26-51

Контрольные вопросы

В чем заключается сущность государственного финансового регулирования, его предпосылки и условия?

Как классифицируется государственное регулирование экономики?

Какие имеются противоречия в трактовке макроэкономического равновесия?

Какие составляющие включаются в ВНП по расходам?

Какие элементы образуют ВНП по доходам?

Как рассматривается схема макроэкономического равновесия в системе «ВНП-совокупные расходы»?

Что представляет собой мультипликатор расходов?

Как действует мультипликатор налогов в системе макроэкономического равновесия?

Каково содержание мультипликатора сбалансированного бюджета?

Какие мероприятия предусматриваются дискреционной фискальной политикой?

Как действует механизм недискреционной фискальной политики?

Перечислите основные позиции теории монетаризма по программам финансово-экономического регулирования.

Изложите схему действия налогов на спрос и предложение согласно кейнсианской концепции.

Как рассматриваются налоги теорией «экономики предложения»?

Изложите суть зависимости описываемой «кривой Лаффера».

Как действует схема выравнивания доходов по социальным группам.

Как влияет уровень налогообложения на движение инвестиционного капитала?

Понятие финансового рынка

Финансовый рынок представляет собой экономические отношения, связанные с движением денежного капитала в разных формах и ценных бумаг. Он является составной частью системы рыночных отношений и органически связан с товарными и другими рынками: земли, природных ресурсов, рабочей силы, жилья и другой недвижимости, золота, страховым.

В экономической литературе и хозяйственной практике понятие финансового рынка принято трактовать расширительно, с включением денежного, кредитного, валютного рынков, рынка капиталов. Это обусловлено сложившей практикой, в основном мировой, рассматривать финансы как категорию, тождественной категории денег и стоимости в целом, поскольку любой вид экономических ресурсов может опосредоваться деньгами или соответствующими ценными бумагами, другими документами, являющимися титулами собственности.

Денежный рынок представляет собой рынок платежных средств, включающий не только наличные деньги, но и безналичные платежные средства.

Кредитный рынок связан с кредитными операциями банков по ссудам: сюда относятся также и коммерческий кредит.

На рынке капиталов осуществляется движение среднесрочных и долгосрочных накоплений участников общественного производства.

На финансовом рынке объектом купли-продажи являются специфические товары - деньги и ценные (денежные бумаги).

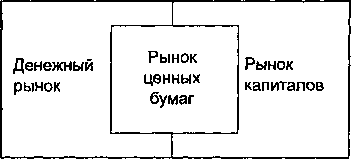

Важное место в финансовом рынке занимает рынок ценных бумаг, (схема 22.1) представляющий собой экономические отношения, опосредуемые движением ценных бумаг. Он включает фондовый рынок, связанный с обращением фондовых ценностей: корпоративных ценных бумаг - акций и облигаций и рынок государственных ценных бумаг. Термин «фондовый рынок» связан с наименованием учреждения, на котором первоначально совершались и оформлялись сделки с ценными бумагами - фондовой бирже.

С функциональной точки зрения финансовый рынок - это система рыночных отношений, обеспечивающих аккумуляцию и перераспределение временно свободных денежных средств предприятий, банков, государства.

Функционирование этого рынка дает возможность упорядочить и повысить эффективность многих экономических процессов, особенно инвестиционных. Это достигается многообразием фондовых инструментов данного рынка, главным образом - ценных бумаг.

Схема 22.1. Взаимосвязь финансового рынка и рынка ценных бумаг

Взаимосвязь всех типов рынков определяет условия функционирования финансового рынка. К ним относятся:

наличие упорядоченного товарного рынка, то есть сбалансированность спроса и предложения по товарам и услугам любого вида и назначения;

нормальное регулирование денежного обращения со стороны Национального банка: сюда относится контроль над эмиссией по наличному и безналичному обороту;

активизация кредитного рынка, его полная коммерциализация, то есть размещение кредитных ресурсов на свободном рынке; движение кредитных ресурсов регулируется путем установления Национальным банком учетной ставки процента, нормы обязательных резервов коммерческих банков, проведения операций на открытом денежном рынке.

Предпосылками функционирования финансового рынка являются:

широкая самостоятельность первичных хозяйственных звеньев сферы материального производства - хозяйствующих субъектов всех форм собственности, в том числе и государственного сектора, с целью развития конкуренции и ограничения монополизма;

сокращение роли государства в перераспределении финансовых ресурсов: уменьшение централизованного финансирования инвестиций, внутриведомственного перераспределения средств между предприятиями;

рост денежных доходов у хозяйствующих субъектов и населения, которые могут быть инвестированы в ценные бумаги и другие активы;

прекращение использования ссудного фонда для финансирования дефицитов бюджетов; дефициты как республиканского, так и местных бюджетов покрываются выпуском государственных займов с обращением облигаций и других обязательств.

Значение финансового рынка определяется не только его влиянием на воспроизводственный процесс путем мобилизации свободных денежных средств (на добровольной основе) и их перераспределению. Его функционирование дает возможность перераспределить ресурсы по «горизонтали» вместо «вертикального» способа, присущего административно-командной экономике. При горизонтальном движении действуют прямые связи между хозяйствующими субъектами в виде возмездного перераспределения финансовых ресурсов. Это стабилизирует финансовое положение хозяйствующих субъектов, отраслей и в целом экономики за счет оперативного перевода средств на те сферы и объекты, где в них ощущается наибольшая потребность исходя из принципа наибольшей эффективности их использования. Таким образрм финансовый рынок выпллняет перераспределительную подфункцию как субкатегория финансов, а поскольку при этом происходит обеспечение финансовыми ресурсами экономических агентов в целях их развития и расширении воспроизводства, то отсюда следует выполнение финансовым рынком воспроизводственной функции.

Финансовый рынок позволяет оценить реальную стоимость бизнеса путём котировок ценных бумаг: более высокая их котировка будет у эффективно работающих хозяйствующих субъектов.

Наличие финансового рынка сдерживает инфляцию, так как правительство для покрытия дефицита бюджета использует не эмиссию денег, а выпускает ценные бумаги, имеющие свободное хождение на рынке и их цена определяется спросом и обеспечением.

Становление и функционирование финансового рынка в процессе экономической реформы сталкивается с противоречиями и трудностями, вызванными кризисом экономики и сопровождаемой его инфляцией. Этот рынок пока не охватывает многих компаний реального сектора экономики, успешных с точки зрения финансовой самодостаточности. Ряд компаний, формально являются акционерными, эмитировавшими акции, но не выходят с ними на фондовый рынок. Пакеты акций находятся у их держателей, которые удовлетворяются получаемыми доходами от дивидендов, а финансирование производственных потребностей компаний производится за счёт внутренних источников — нераспределённого дохода, амортизационных отчислений, кредиторской задолженности.

Одним из приоритетных направлений развития отечественного фондового рынка является формирование обширного перечня привлекательных финансовых инструментов. Основной задачей данного направления является создание условий для появления и становления новых финансовых инструментов, что будет способствовать появлению у инвесторов возможности перераспределения кредитных рисков путем диверсификации вложений, а у предприятий эмитентов - нового источника заимствований, представляющего достаточно дешевую альтернативу банковскому кредиту.

Развитие финансового рынка сдерживается из-за невысокого уровня жизни большей части населения, что снижает количество индивидуальных инвесторов. Поэтому задачей развития финансового рынка остается совершенствование механизмов привлечения сбережений населения (непрофессиональных инвесторов) через коллективные формы инвестирования.

Важным фактором функционирования финансового рынка является также политическая стабильность экономическом пространстве, а обращение ценных бумаг может охватывать экономические пространства ряда стран. Политические реалии стран СНГ практически исключают возможность долгосрочного прогноза относительно рентабельности того или иного предприятия, и, следовательно, ограничивают желание приобретать ценные бумаги.

Оживление финансового рынка возможно при активизации выпуска и обращения корпоративных ценных бумаг - акций и облигаций предприятий реального сектора экономики. В Казахстане, до последнего времени, этот сегмент финансового рынка находился в недостаточно развитом состоянии, что сдерживает экономический потенциал в целом.

Формирование национальной фондовой системы, включающей составные элементы в виде инвестиционных институтов, фондовых бирж, внебиржевой торговли, депозитных учреждений

должно проводиться одновременно со становлением других рыночных структур, в первую очередь, акционерных обществ разного типа, в условиях надежного законодательного обеспечения деятельности этой системы при позитивной структурообразующей роли государства в экономике.