- •Міжнародні фінанси

- •Передмова

- •Розділ 1. Система міжнародних фінансів

- •Предмет вивчення науки про міжнародні фінанси

- •1.2. Система міжнародних фінансів та її функції

- •1.3. Суб’єкти міжнародних фінансів

- •1.4. Міжнародні фінанси у сучасному світовому господарстві

- •1.5. Міжнародна фінансова політика

- •Контрольні питання

- •Список літератури до розділу

- •Розділ 2. Глобалізація світового фінансового середовища. Світові фінансові кризи

- •2.1. Сутність, виміри та форми прояву фінансової глобалізації

- •2.2. Наслідки фінансової глобалізації

- •2.3. Світові фінансові кризи

- •Контрольні питання

- •Список літератури до розділу

- •Розділ 3. Заборгованість у системі міжнародних фінансів

- •3.1. Сутність, структура, наслідки існування зовнішнього боргу та основні показники вимірювання зовнішнього боргу

- •Показники вимірювання зовнішнього боргу

- •3.2. Міжнародні валютно-кредитні і фінансові організації у сфері управління зовнішнім боргом

- •Характеристики Лондонського та Паризького клубів кредиторів

- •3.3. Реструктуризація зовнішнього боргу в системі методів управління зовнішнім боргом

- •Контрольні питання

- •Список літератури до розділу

- •Розділ 4. Світова валютно-фінансова система та етапи її еволюції

- •4.1. Елементи валютно-фінансової системи

- •4.2. Етапи формування світової валютної системи

- •4.3. Європейська валютна система

- •Контрольні питання

- •Список літератури до розділу

- •Розділ 5. Фінансова і монетарна політикаєвропейського валютного союзу

- •5.1. Валютно-фінансова конвергенція як передумова створення Європейського валютного союзу

- •5.2. Монетарні і фіскальні аспекти інтеграції в межах Європейського валютного союзу

- •5.3. Роль євро у міжнародній валютно-фінансовій системі

- •Контрольні питання

- •Список літератури до розділу

- •Розділ 6. Міжнародні розрахунки та їх організаційні засади

- •6.1. Економічні основи міжнародних розрахунків та їх організаційні засади

- •6.2. Порівняльна характеристика основних форм міжнародних розрахунків

- •6.3. Недокументарні форми міжнародних розрахунків

- •6.3.1. Авансова форма розрахунків

- •6.3.2. Розрахунки за відкритим рахунком

- •6.4. Документарні форми міжнародних розрахунків

- •6.4.1. Інкасо

- •6.4.2. Документарний акредитив

- •Види акредитивів у міжнародній практиці

- •Контрольні питання

- •Список літератури до розділу

- •Розділ 7. Платіжний баланс країн світу

- •7.1. Платіжний баланс як інструмент міжнародно-фінансового аналізу

- •7.2. Методика складання платіжного балансу та класифікація його статей

- •7.2.1. Методичні підходи мвф до формування платіжного балансу

- •7.2.2. Організаційні основи складання платіжного балансу України

- •7.3. Сучасні тенденції врівноваження платіжних балансів країн світу

- •7.3.1. Аналіз основних показників платіжних балансів провідних країн світу

- •Контрольні питання

- •Список літератури до розділу

- •Розділ 8. Світовий фінансовий ринок та його структура

- •8.1. Фінансові ресурси світового господарства та механізм їх перерозподілу

- •8.2. Міжнародні фінансові активи та їх властивості

- •8.3. Міжнародні валютно-фінансові потоки

- •8.4. Світовий фінансовий ринок. Сутність і структура

- •8.5. Моделі фінансового ринку

- •8.6. Особливості державного регулювання фінансового ринку

- •8.7. Офшорні банківські центри

- •8.8. Міжнародні фінансові центри

- •Контрольні питання

- •Список літератури до розділу

- •Розділ 9. Валютні ринки та валютні операції

- •9.1. Поняття, функції та структура валютного ринку

- •9.2. Суб’єкти та види валютних ринків

- •9.3. Організаційні засади функціонування ринку “форекс”

- •9.4. Валютні операції як інструменти валютного ринку

- •Контрольні питання

- •Список літератури до розділу

- •Розділ 10. Міжнародний фондовий ринок

- •Сутність, значення та сучасні тенденції розвитку міжнародного фондового ринку

- •Регулювання міжнародного ринку цінних паперів

- •10.3. Особливості функціонування міжнародного ринку титулів власності

- •Міжнародний ринок боргових зобов’язань

- •Фондові біржі на світовому фондовому ринку

- •Контрольні питання

- •Список літератури до розділу

- •Розділ 11. Міжнародний ринок банківських кредитів

- •11.1. Міжнародний кредит як економічна категорія

- •11.2. Форми міжнародного кредиту

- •11.3. Основи організації міжнародного кредитування

- •11.4. Міжнародний лізинг

- •11.5. Міжнародний факторинг

- •11.6. Міжнародний форфейтинг

- •11.7. Сек’юритизація міжнародних кредитів

- •Контрольні питання

- •Список літератури до розділу

- •Розділ 12. Міжнародний ринок дорогоцінних металів

- •12.1. Значення і роль золота у міжнародній валютній системі

- •12.2. Сутність, класифікація та особливості функціонування ринку золота

- •12.3. Характеристика операцій із золотом та особливості проведення “золотих” аукціонів

- •12.4. Ринок банківських металів в Україні

- •Контрольні питання

- •Список літератури до розділу

- •Розділ 13. Міжнародний ринок похідних цінних паперів (деривативів)

- •13.1. Поняття, еволюція розвитку, функції та учасники міжнародного ринку деривативів

- •13.2. Характеристика похідних фінансових інструментів

- •13.2.1. Форвардні операції

- •13.2.2. Операції “своп”

- •13.2.3. Ф’ючерсні контракти

- •Контрольні питання

- •Список літератури до розділу

- •Розділ 14. Фінанси транснаціональних корпорацій

- •14.1. Тнк: класифікація й види

- •14.2. Фінанси і фінансова політика тнк

- •14.3. Джерела фінансування тнк

- •14.4. Внутрішні фінансові ресурси транснаціональних корпорацій

- •14.5. Зовнішні джерела фінансування транснаціональних корпорацій

- •Контрольні питання

- •Список літератури до розділу

- •Розділ 15. Міжнародна банківська справа

- •15.1. Розвиток міжнародної банківської діяльності

- •15.2. Сучасні тенденції в міжнародній банківській справі

- •15.3. Банківська система України на тлі міжнародних тенденцій

- •15.4. Основи банківського нагляду та регулювання

- •Вимоги до капіталу

- •Врахування ризику ліквідності

- •Корпоративне управління

- •Контрольні питання

- •Список літератури до розділу

- •Розділ 16. Міжнародне оподаткування

- •16.1. Сутність та еволюція податкових систем світу

- •16.2. Міжнародні податкові відносини і уникнення подвійного оподаткування

- •16.3. Специфіка податкових систем країн світу

- •16.4. Офшорні зони і креативний облік

- •Контрольні питання

- •Список літератури до розділу

- •Розділ 17. Міжнародне страхування

- •17.1. Міжнародний досвід функціонування страхових ринків

- •17.2. Тенденції розвитку міжнародного страхового ринку

- •17.3. Місце і роль страхування в інвестиційному процесі та залученні іноземних інвестицій

- •17.4. Міжнародне перестрахування як необхідний елемент залучення українського страхового ринку в міжнародні ринки страхування і перестрахування

- •Контрольні питання

- •Список літератури до розділу

- •Розділ 18. Україна у світовому фінансовому середовищі

- •18.1. Еволюція та сучасні тенденції розвитку валютного ринку України

- •18.2. Ринок банківських металів в Україні

- •18.3. Оцінка позицій платіжного балансу України

- •18.4. Зовнішнє фінансування української економіки

- •18.4.1. Аналіз тенденцій зовнішньої заборгованості України

- •18.4.2. Співробітництво України з Міжнародним валютним фондом

- •Контрольні питання

- •Список літератури до розділу

- •Додаток а

- •Додаток б

- •Додаток в

- •Додаток ж

- •Додаток з

- •Додаток к Укрупнена класифікація стандартних компонентів платіжного балансу відповідно до п’ятої редакції рекомендацій мвф

- •1. Current Account (поточний рахунок)

- •2. Capital and Financial Account (рахунок операцій з капіталом та фінансових операцій)

- •Додаток м

- •Додаток н

- •Додаток п

- •Додаток р

- •Додаток с

- •Додаток т

- •Додаток у

- •Додаток ф

- •Міжнародні фінанси

6.4. Документарні форми міжнародних розрахунків

6.4.1. Інкасо

Інкасо– доручення експортера своєму банку

отримати від

Термін “інкасо” означає обробку банками у відповідності до отриманих інструкцій документів з метою:

отримати акцепт і/або, залежно від конкретного випадку, оплату, або

вручити документи проти акцепту і/або, залежно від конкретного випадку, проти оплати, або

вручити документи на інших умовах.

Залежно від видів документів, що підлягають інкасуванню, виділяють:

документарне інкасо – це інкасування через банк суми, що належить отримати від покупця проти вручення пакета документів:

фінансових документів, що супроводжуються комерційними документами;

комерційних документів, що не супроводжуються фінансовими документами;

2) чисте інкасо – це інкасування через банк суми, що належить отримати від покупця проти вручення пакета фінансових документів, що не супроводжуються комерційними документами.

Умови та порядок проведення розрахунків по інкасо передбачаються в зовнішньоекономічному договорі (контракті) між бенефіціаром і платником. Розрахунки по інкасо регулюються Уніфікованими правилами по інкасо в редакції 1996 року (публікація Міжнародної торгової палати № 522).

Уніфіковані правила визначають:

права та обов’язки сторін, що беруть участь в операції інкасо;

види інкасо;

порядок подання документів до платежу;

порядок здійснення платежу та акцепту;

механізм повідомлення про здійснення платежу/акцепту або неплатежу/неакцепту.

Правила і визначення уніфікованих правил є обов’язковими, якщо вони не суперечать:

взаємним домовленостям між контрагентами;

національному, державному, місцевому законодавству, від якого не можна відступити.

Сторони, що беруть участь в операції документарного інкасо:

довіритель – клієнт (продавець, експортер), що доручає своєму банку проведення операції по інкасо та представляє в банк документи з відповідним інкасовим дорученням;

банк-ремітент– банк, якому довіритель доручив операцію по інкасо (банк експортера); він спрямовує документи у відповідності з інкасовим дорученням

185 н.185 185 185 прокат банку в країні покупця (імпортера);інкасуючий банк – банк імпортера (банк, що представляє

185 н.185 185 185 прти) –здійснює інкасування сум платежу чи отримання акцепту у відповідності з вимогами інкасового доручення, отриманого від банку, що прийняв документи;зобов’язаний– платник-покупець (імпортер), що оплачує інкасові документи.

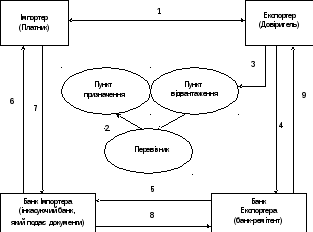

Загальна схема здійснення розрахунків за документарним інкасо показана на рис. 6.3.

Переваги документарного інкасо:

для імпортера:

він реалізує платіж (акцептує тратту) і майже одночасно з цим отримує відвантажений товар у своє повне розпорядження;

не відбувається відволікання грошових коштів з його активного обігу;

можливість інспектування товару при отриманні попередньої згоди експортера;

2) для експортера:

документарне інкасо менш ризиковане, ніж розрахунки банківським переказом, оскільки документи не переходять у розпорядження

186 н.портера до здійснення ним платежу чи акцепту тратти;зниження ризику втрати документів в дорозі або ризику їх отримання несанкціонованими сторонами;

у випадку неоплати/неакцепту інкасуючий банк при наявності відповідних інструкцій експортера може організувати зберігання, страхування та перепродаж товару;

простота здійснення операції та відносно невеликі витрати на проведення розрахунків за допомогою документарного інкасо.

Недоліки документарного інкасо:

для імпортера:

документи передаються через банк, тому він не зможе отримати їх у своє повне розпорядження до платежу чи акцепту тратти;

2) для експортера:

ймовірність ризику змін у фінансовому становищі покупця, тобто ризик того, що до моменту отримання документів банком імпортера покупець виявиться неплатоспроможним. Відмова покупця оплатити документи призводить до необхідності пошуку інших покупців або транспортування товару до країни експортера, що в усіх випадках пов’язано зі значними технічними труднощами, часовими та грошовими витратами;

значний розрив у часі між відвантаженням товару та отриманням платежу, що сповільнює обіговість коштів продавця.

Рисунок 6.3 – Порядок розрахунків з використанням документарного інкасо:

1 – укладення контракту;

2 – відвантаження товару експортером;

3 – отримання від перевізника транспортних документів;

4 – подання документів експортером своєму банку;

5 – відправлення документів банку-кореспонденту країни імпортера;

6 – подання банком отриманих документів імпортеру;

7 – отримання платежу від імпортера;

8 – переказування отриманих коштів від імпортера банку-ремітенту;

9 – зарахування банком-ремітентом виручки на рахунок експортера.

Розрахунки

на основі документарного інкасо

передбачають також узгодження між

експортером та імпортером чітких умов,

на яких буде відбуватись обмін документів

на гроші (

Таблиця 6.1 – Умови інкасо

|

Умови інкасо |

Сутність |

|

Документи проти платежу (Д/П) |

Документи передаються проти платежу, який може бути здійснений: - негайно; - через деякий час після представлення; - на визначену дату; - при надходженні товару |

|

Документи проти акцепту (Д/А) |

Цей вид використовується при комерційному кредитуванні. Документи передаються проти акцепту переказного векселя (тратти) чи проти отримання простого векселя (боргової розписки). Строки платежу: - на фіксовану дату; - через фіксований період часу з дати акцепту; - через визначений строк. Для мінімізації ризику платежу використовується банківська платіжна гарантія або авалювання векселя |

|

Документи проти зобов’язання здійснити платіж (Д/З) |

Документи передаються проти отримання листа зобов’язання (гарантійного листа), в якому засвідчено зобов’язання покупця або його банком заплатити на фіксовану дату в майбутньому. Експортер менш захищений, ніж при використанні векселя, тому що розписка не має законодавчої сили простого чи переказного векселя, отже важливо ясно і чітко формувати заяви про зобов’язання здійснити платіж |

|

Документ проти трастової розписки (Д/Р) |

Документи передаються проти трастової розписки. Трастова розписка – спеціальний документ, в якому засвідчується прийняття документів за дорученням іншого партнера |

|

Інкасо

з |

Використовується дуже рідко. Платник зобов’язаний акцептувати тратту, строк платежу за якою встановлений на фіксовану дату, при цьому він може отримати товаросупроводжувальні документи тільки після оплати ним акцептованої тратти в строк платежу |

Специфічні особливості документарного інкасо:

1. Виконуючи інкасове доручення продавця, банки в той же час не приймають на себе ніяких зобов’язань в цьому відношенні. В обов’язки банків не входить забезпечення того, що експортер безумовно отримає платіж за товар, відвантажений на адресу іноземного покупця.

2. За документарним інкасо банки несуть відповідальність лише за те, що документи переслані та вручені, а сплачені кошти спрямовані покупцю.

3. Банки відповідальні за те, щоб відповідне представлення документів покупцю відбувалося незалежно від комерційної угоди, що є основою при здійсненні розрахунків.

4. Банк-ремітент не зобов’язаний перевіряти правильність оформлення документів; він перевіряє тільки їх наявність та відповідність переліку, що додається (інкасове доручення).

5. Інкасуючий банк перевіряє отримані документи на відповідність за зовнішнім виглядом інкасовому дорученню і не має зобов’язань виконувати їх подальшу перевірку. Він повинен слідкувати, щоб акцепт тратти за текстом, формою та реквізитами був повним та правильним, він не несе відповідальності за справжність будь-яких підписів чи за повноваження особи, що підписала акцепт, на подібний підпис.

6. Банки не несуть відповідальність:

за дії третіх сторін (компанії-перевізники, страхові компанії, митні служби, інші банки), які беруть участь у виконанні інкасової процедури;

за затримки, що виникли не з їх вини в передачі повідомлень;

наслідки стихійних лих.

7. Всі розбіжності відносно кількості та якості товарів, що постачаються, повинні вирішуватися безпосередньо між продавцем та покупцем.

8. По можливості банки контролюють правильність виконання інкасових доручень до тих пір, поки документи не будуть оплачені. Однак вони не можуть бути відповідальними у випадку, якщо довіритель не отримає повідомлення про затримку з тієї чи іншої причини і буде в результаті мати збитки.

9. Без

ясних та детальних інструкцій інкасуючий

банк не

10. Якщо інкасове доручення залишається несплаченим чи вексель неакцептованим, а інкасуючий банк не отримує нових інструкцій протягом дев’яноста днів, він уповноважений повернути документи в той банк, з якого прийшли документи на інкасо.

Використання документарного інкасо доцільне в наступних випадках:

наявність стабільних відносин між контрагентами;

готовність та спроможність імпортера здійснити платіж не викликає ніякого сумніву;

стабільність політичних, економічних та правових умов в країні

189 н.портера;міжнародному платіжному обігу країни імпортера не заважають чи не загрожують валютний контроль та валютні обмеження;

товар, що постачається, не виготовляється в одиничному екземплярі;

інкасо використовується на принципах взаємності.

У випадку

неплатежу чи неакцепту інкасуючий банк

зобов’язаний негайно повідомити

банк-ремітент, а той – експортера про

факт неоплати/неакцепту. Якщо інкасове

доручення не оплачено чи вексель не

акцептований та неотримані нові

інструкції від банку-ремітента протягом

дев’яноста днів, то банк-ремітент

повертає документи