- •Міжнародні фінанси

- •Передмова

- •Розділ 1. Система міжнародних фінансів

- •Предмет вивчення науки про міжнародні фінанси

- •1.2. Система міжнародних фінансів та її функції

- •1.3. Суб’єкти міжнародних фінансів

- •1.4. Міжнародні фінанси у сучасному світовому господарстві

- •1.5. Міжнародна фінансова політика

- •Контрольні питання

- •Список літератури до розділу

- •Розділ 2. Глобалізація світового фінансового середовища. Світові фінансові кризи

- •2.1. Сутність, виміри та форми прояву фінансової глобалізації

- •2.2. Наслідки фінансової глобалізації

- •2.3. Світові фінансові кризи

- •Контрольні питання

- •Список літератури до розділу

- •Розділ 3. Заборгованість у системі міжнародних фінансів

- •3.1. Сутність, структура, наслідки існування зовнішнього боргу та основні показники вимірювання зовнішнього боргу

- •Показники вимірювання зовнішнього боргу

- •3.2. Міжнародні валютно-кредитні і фінансові організації у сфері управління зовнішнім боргом

- •Характеристики Лондонського та Паризького клубів кредиторів

- •3.3. Реструктуризація зовнішнього боргу в системі методів управління зовнішнім боргом

- •Контрольні питання

- •Список літератури до розділу

- •Розділ 4. Світова валютно-фінансова система та етапи її еволюції

- •4.1. Елементи валютно-фінансової системи

- •4.2. Етапи формування світової валютної системи

- •4.3. Європейська валютна система

- •Контрольні питання

- •Список літератури до розділу

- •Розділ 5. Фінансова і монетарна політикаєвропейського валютного союзу

- •5.1. Валютно-фінансова конвергенція як передумова створення Європейського валютного союзу

- •5.2. Монетарні і фіскальні аспекти інтеграції в межах Європейського валютного союзу

- •5.3. Роль євро у міжнародній валютно-фінансовій системі

- •Контрольні питання

- •Список літератури до розділу

- •Розділ 6. Міжнародні розрахунки та їх організаційні засади

- •6.1. Економічні основи міжнародних розрахунків та їх організаційні засади

- •6.2. Порівняльна характеристика основних форм міжнародних розрахунків

- •6.3. Недокументарні форми міжнародних розрахунків

- •6.3.1. Авансова форма розрахунків

- •6.3.2. Розрахунки за відкритим рахунком

- •6.4. Документарні форми міжнародних розрахунків

- •6.4.1. Інкасо

- •6.4.2. Документарний акредитив

- •Види акредитивів у міжнародній практиці

- •Контрольні питання

- •Список літератури до розділу

- •Розділ 7. Платіжний баланс країн світу

- •7.1. Платіжний баланс як інструмент міжнародно-фінансового аналізу

- •7.2. Методика складання платіжного балансу та класифікація його статей

- •7.2.1. Методичні підходи мвф до формування платіжного балансу

- •7.2.2. Організаційні основи складання платіжного балансу України

- •7.3. Сучасні тенденції врівноваження платіжних балансів країн світу

- •7.3.1. Аналіз основних показників платіжних балансів провідних країн світу

- •Контрольні питання

- •Список літератури до розділу

- •Розділ 8. Світовий фінансовий ринок та його структура

- •8.1. Фінансові ресурси світового господарства та механізм їх перерозподілу

- •8.2. Міжнародні фінансові активи та їх властивості

- •8.3. Міжнародні валютно-фінансові потоки

- •8.4. Світовий фінансовий ринок. Сутність і структура

- •8.5. Моделі фінансового ринку

- •8.6. Особливості державного регулювання фінансового ринку

- •8.7. Офшорні банківські центри

- •8.8. Міжнародні фінансові центри

- •Контрольні питання

- •Список літератури до розділу

- •Розділ 9. Валютні ринки та валютні операції

- •9.1. Поняття, функції та структура валютного ринку

- •9.2. Суб’єкти та види валютних ринків

- •9.3. Організаційні засади функціонування ринку “форекс”

- •9.4. Валютні операції як інструменти валютного ринку

- •Контрольні питання

- •Список літератури до розділу

- •Розділ 10. Міжнародний фондовий ринок

- •Сутність, значення та сучасні тенденції розвитку міжнародного фондового ринку

- •Регулювання міжнародного ринку цінних паперів

- •10.3. Особливості функціонування міжнародного ринку титулів власності

- •Міжнародний ринок боргових зобов’язань

- •Фондові біржі на світовому фондовому ринку

- •Контрольні питання

- •Список літератури до розділу

- •Розділ 11. Міжнародний ринок банківських кредитів

- •11.1. Міжнародний кредит як економічна категорія

- •11.2. Форми міжнародного кредиту

- •11.3. Основи організації міжнародного кредитування

- •11.4. Міжнародний лізинг

- •11.5. Міжнародний факторинг

- •11.6. Міжнародний форфейтинг

- •11.7. Сек’юритизація міжнародних кредитів

- •Контрольні питання

- •Список літератури до розділу

- •Розділ 12. Міжнародний ринок дорогоцінних металів

- •12.1. Значення і роль золота у міжнародній валютній системі

- •12.2. Сутність, класифікація та особливості функціонування ринку золота

- •12.3. Характеристика операцій із золотом та особливості проведення “золотих” аукціонів

- •12.4. Ринок банківських металів в Україні

- •Контрольні питання

- •Список літератури до розділу

- •Розділ 13. Міжнародний ринок похідних цінних паперів (деривативів)

- •13.1. Поняття, еволюція розвитку, функції та учасники міжнародного ринку деривативів

- •13.2. Характеристика похідних фінансових інструментів

- •13.2.1. Форвардні операції

- •13.2.2. Операції “своп”

- •13.2.3. Ф’ючерсні контракти

- •Контрольні питання

- •Список літератури до розділу

- •Розділ 14. Фінанси транснаціональних корпорацій

- •14.1. Тнк: класифікація й види

- •14.2. Фінанси і фінансова політика тнк

- •14.3. Джерела фінансування тнк

- •14.4. Внутрішні фінансові ресурси транснаціональних корпорацій

- •14.5. Зовнішні джерела фінансування транснаціональних корпорацій

- •Контрольні питання

- •Список літератури до розділу

- •Розділ 15. Міжнародна банківська справа

- •15.1. Розвиток міжнародної банківської діяльності

- •15.2. Сучасні тенденції в міжнародній банківській справі

- •15.3. Банківська система України на тлі міжнародних тенденцій

- •15.4. Основи банківського нагляду та регулювання

- •Вимоги до капіталу

- •Врахування ризику ліквідності

- •Корпоративне управління

- •Контрольні питання

- •Список літератури до розділу

- •Розділ 16. Міжнародне оподаткування

- •16.1. Сутність та еволюція податкових систем світу

- •16.2. Міжнародні податкові відносини і уникнення подвійного оподаткування

- •16.3. Специфіка податкових систем країн світу

- •16.4. Офшорні зони і креативний облік

- •Контрольні питання

- •Список літератури до розділу

- •Розділ 17. Міжнародне страхування

- •17.1. Міжнародний досвід функціонування страхових ринків

- •17.2. Тенденції розвитку міжнародного страхового ринку

- •17.3. Місце і роль страхування в інвестиційному процесі та залученні іноземних інвестицій

- •17.4. Міжнародне перестрахування як необхідний елемент залучення українського страхового ринку в міжнародні ринки страхування і перестрахування

- •Контрольні питання

- •Список літератури до розділу

- •Розділ 18. Україна у світовому фінансовому середовищі

- •18.1. Еволюція та сучасні тенденції розвитку валютного ринку України

- •18.2. Ринок банківських металів в Україні

- •18.3. Оцінка позицій платіжного балансу України

- •18.4. Зовнішнє фінансування української економіки

- •18.4.1. Аналіз тенденцій зовнішньої заборгованості України

- •18.4.2. Співробітництво України з Міжнародним валютним фондом

- •Контрольні питання

- •Список літератури до розділу

- •Додаток а

- •Додаток б

- •Додаток в

- •Додаток ж

- •Додаток з

- •Додаток к Укрупнена класифікація стандартних компонентів платіжного балансу відповідно до п’ятої редакції рекомендацій мвф

- •1. Current Account (поточний рахунок)

- •2. Capital and Financial Account (рахунок операцій з капіталом та фінансових операцій)

- •Додаток м

- •Додаток н

- •Додаток п

- •Додаток р

- •Додаток с

- •Додаток т

- •Додаток у

- •Додаток ф

- •Міжнародні фінанси

Вимоги до капіталу

Базель І та Базель ІІ зосереджував увагу на дотриманні вимог необхідного рівня капіталу банку. У багатьох випадках капітал банку був недостатнім, а ризиковані активи були представлені під виглядом інноваційного арбітражу (under the banner of innovative arbitrage). Оскільки капітал був розбитий на частини і баланси зменшилися слідом за фінансовою кризою (balance sheets contracted in the wake of the GFC), світова спільнота закликала до посилення регуляторного контролю за виявленням ризиків, кинула виклик ненадійним діловим моделям та прийняла всі дії, направлені на збереження стабільності (for stringent regulatory controls to identify risks, challenge imprudent business models and take all necessary actions to preserve stability).

Згідно з Базелем ІІ мінімальний капітал першого рівня повинен відповідати 4 % активів, а загальний капітал (сума капіталу першого та другого рівня) – 8 % активів. Якщо банк не в змозі виконувати зазначені вимоги, то регулятор може застосувати певні обмеження щодо діяльності такої установи та навіть ліквідувати її у разі критичної недостатності капіталу. Такі положення носять превентивний характер та мають на меті закриття банків, перш ніж останні будуть визнані неплатоспроможними.

Основними методичними новаціями Базеля ІІІ, що був запропонований для обговорення Базельським комітетом з питань банківського нагляду у 2010 році, було:

збільшення мінімального рівня статутного капіталу від 2 до 4,5 %5активів;

підвищення мінімального рівня основного капіталу (капіталу першого рівня) банку з 4 до 6 % активів;

встановлення співвідношення між капіталом банку та його активами, взятими з урахуванням кредитного ризику, залишилося на рівні 8 % активів (проте з урахуванням необхідності створення буферного капіталу в розмірі 2,5 % статутного капіталу до 2019 року, його розмір повинен становити 10,5 % активів).

Банкам буде надано пільговий період до 2015 р. для повного впровадження нових вимог щодо основного капіталу (common equity); до 2019 року привести в норму буферний резерв капіталу (capital conservation buffer); до 2023 року скоротити обсяги гібридних цінних паперів, що більше не будуть враховуватися у капітал.

Базельський комітет детально розглядає коефіцієнт левериджу (leverage ratio). Визначення нормативу для даного коефіцієнта залишається в рамках національної юрисдикції. Проте заклики світової фінансової спільноти спрямовані на визначення нормативу на одному рівні у глобальному масштабі.

Врахування ризику ліквідності

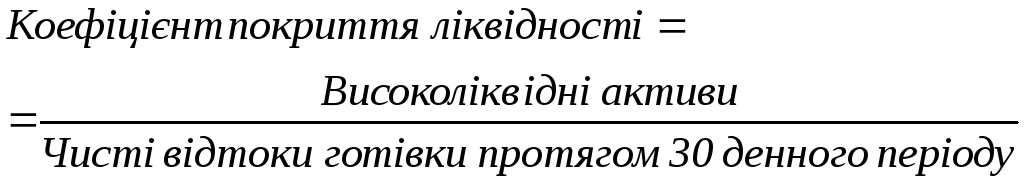

Базель

ІІ не зосереджував уваги на вимогах

ліквідності банківського сектора, тому

в світі нараховується 25 різноманітних

нормативів, що використовуються

регулюючими органами. Для досягнення

міжнародної гармонії Базельський

комітет розробив набір загальних

показників для моніторингу ризику

ліквідності банку. Базель ІІІ окреслює

регулюючі стандарти щодо ризику

ліквідності для досягнення двох різних,

проте

(15.1)

(15.1)

Другий показник аналізує довгострокову стійкість за рахунок стабільних джерел фінансування діяльності банків. Цей показник також відомий як коефіцієнт чистого стабільного фінансування (Net Stable Funding Ratio (NSFR)), який повинен бути більше 100 % і розраховується за формулою 15.2. Наявне стабільне фінансування (Available Stable Funding (ASF)) визначається як сума коштів, які є надійним джерелом фінансування капіталу і зобов’язань (types and amounts of equity and liability financing) за однорічний період в умовах розширеного напруження (under conditions of extended stress).

![]() , (15.2)

, (15.2)

де NSFR – коефіцієнт чистого стабільного фінансування;

ASF – наявний обсяг стабільного фінансування;

RSF – необхідний обсяг стабільного фінансування.

У той час як ці два показники включають у себе узгоджені на міжнародному рівні параметри, що містять специфічні та конкретні значення, загальновизнано, що органи банківського регулювання (bank supervisors) можуть використовувати додаткові параметри для урахування специфічних ризиків окремої країни.