- •М.К. Бункина

- •Макроэкономика Учебник

- •Слово к читателю

- •Авторы ГлаваI. Место макроэкономики в системе экономических знаний

- •Экклезиаст

- •1. Политическая экономия и макроэкономика

- •2. Синтетический характер макроэкономики

- •3. Экономика и этика

- •4. «Экономическое дерево»

- •Вопросы для обсуждения

- •Джон Мейнард кейнс – основоположник макроэкономического анализа

- •ГлаваIi. Основы рыночной экономики

- •1. Теория ценности

- •Эластичность спроса

- •Эластичность предложения

- •Цена равновесия

- •Что лежите основе ценности товара?

- •Кривые безразличия

- •Закон Сэя

- •2. Факторы производства

- •Общая схема

- •Понятие предельной производительности

- •3. Конкуренция и контроль над рынком

- •Совершенная конкуренция

- •Гипотеза и. Шумпетера

- •Несовершенная конкуренция и монополии

- •Естественные монополии

- •Олигополии

- •Государственные монополии

- •Антимонопольные законы

- •Вопросы для обсуждения

- •Йозеф шумпетер и идеология предпринимательства

- •ГлаваIii. Поведение государства в экономике

- •1. Этапы становления. Путь России

- •2. Государство и рынок

- •3. Теория общественного выбора Возрождение институционализма

- •Выбор свободный и рациональный

- •4. Принятие решений

- •Вопросы для обсуждения

- •Джеймс Макджилл бьюкенен – создатель теории общественного выбора

- •ГлаваIv. Теории экономической политики

- •1. Теория экономических порядков

- •2. Концепция Тинбергена

- •3. Критика Лукаса

- •4. Политика как процесс обмена

- •5. Об эффективности экономической политики (общая часть)

- •Вопросы для обсуждения

- •Политическая экономия Вальтера ойкена

- •ГлаваV. Макроэкономические показатели и модели

- •Л. Столерю*

- •1. Потоки и запасы

- •Ключевые макропоказатели

- •Условные обозначения

- •Валовой продукт

- •Национальный доход

- •О методике исчисления

- •Из истории национального счетоводства

- •2. Доходы и потребление

- •Отраслевая структура ввп

- •3. Модели экономического роста

- •Мультипликатор Кейнса

- •Модель роста Солоу

- •Технический прогресс и экономический рост*

- •Внешние эффекты: «теорема Коуза»

- •Внешние эффекты: методы коррекции

- •Поиск согласия

- •Темпы экономического роста в современном мире

- •Вопросы для обсуждения

- •Экономические модели Василия леонтьева

- •ГлаваVi. Циклы деловой активности

- •1. Классический деловой цикл

- •Причины цикличности

- •Годовые приросты объемов производства по годам, %

- •Длинные волны

- •Динамика реального ввп России

- •2. Политический деловой цикл

- •Индивидуальные предпочтения и коллективное поведение

- •Как выбрать оптимальное состояние?

- •Выбор долгосрочной политики в демократической системе

- •Поведение в краткосрочном периоде: политический деловой цикл

- •Вопросы для обсуждения

- •ГлаваVii. Занятость и социальная политика

- •1. Кого считать безработным?

- •Причины безработицы

- •Кривая Филлипса

- •Контраргумент: стагфляция

- •2. Понятие естественной безработицы

- •Формы безработицы

- •Безработица в России

- •Нетрадиционные формы занятости

- •3. «Бог леса не ровнял»

- •О теории благосостояния Артура Пигу

- •О социальной стратификации

- •4. Проблема бедности

- •Государственные социальные расходы на 1999г.*

- •Вопросы для обсуждения

- •ГлаваViii. Денежное обращение

- •1. История денег

- •Деньги «плохие» и «хорошие»

- •2. Функции и виды денег

- •3. Механизм инфляции

- •4. Измерение инфляции

- •Инфляционные потоки

- •5. Методы лечения денег

- •Денежные реформы

- •Опыт нэпа

- •Вопросы для обсуждения

- •ГлаваIx. Банковское дело

- •1. Банковская система: общая характеристика Двухъярусность банковской системы

- •Виды коммерческих банков

- •2. Банковское дело в России Первые шаги Государственного банка

- •Кредиты Госбанка России частным коммерческим учреждениям

- •Формирование коммерческого кредита

- •Примечания к таблице

- •Дискуссия вокруг «национального» или «дочернего» характера российского финансового капитала

- •Преобразование банковской системы

- •Структура кредитного портфеля кб

- •3. Операции коммерческих банков Балансы коммерческих банков

- •Коммерческий банк

- •Как банки создают деньги?

- •Денежный мультипликатор

- •Клиент требует наличные

- •Рынок ценных бумаг

- •Как сочетать рентабельность и законопослушность?

- •4. Уязвимые точки в банковской деятельности

- •Депозиты населения в банках

- •Вопросы для обсуждения

- •ГлаваX. Государственный бюджет и налоги

- •1. Структура бюджета

- •Бюджетный дефицит

- •Динамика дефицитов федерального бюджета России

- •Управление бюджетом

- •2. Структура налогов

- •Предельные ставки налогообложения

- •Налоги и потребительский спрос

- •Поведение налогоплательщика

- •Теневая экономика и уклонение от налогов

- •Вопросы для обсуждения

- •ГлаваXi. Денежно-кредитная политика

- •1. Показатели денежного обращения

- •Уравнение обмена

- •Коэффициент монетизации

- •2. Политическая арифметика центрального банка

- •Баланс Центрального банка России*

- •Деньги «дешевые» и «дорогие»

- •Торговля государственными ценными бумагами

- •Манипулирование резервами

- •«Денежное правило» Фридмена

- •3. МодельIs-lm

- •Опыт антикризисный политики

- •Вопросы для обсуждения

- •Милтон фридмен – лидер современного монетаризма

- •ГлаваXii. Государственный долг Что можно посоветовать заимодавцам?

- •1. Внутренняя и внешняя задолженность

- •Размеры и динамика государственного долга России

- •2. Государственный долг в ретроспективе

- •3. Временная стоимость денег

- •Инфляция, номинальная и реальная процентные ставки

- •4. Два метода расчета бюджетного дефицита

- •Теорема эквивалентности Рикардо

- •5. Место России среди крупнейших мировых должников

- •Вопросы для обсуждения

- •ГлаваXiii. Открытая экономика

- •1. Взаимозависимость и сотрудничество

- •Показатели открытости

- •Миграция капитала

- •2. Платежный баланс

- •Платежный баланс России

- •Вопросы для обсуждения

- •ГлаваXiv. Валютное регулирование

- •1. Валютный курс и паритет покупательной способности

- •2. Валютный курс, процентная ставка и внешняя торговля

- •Как устанавливается официальный валютный курс?

- •3. Модель Манделла – Флеминга

- •Система плавающего курса

- •Система фиксированного курса

- •4. Из истории международной валютной системы. Мвф

- •Европейская валютная система

- •Вопросы для обсуждения

- •Роберт манделл – «крестный отец» Европейского союза

- •ГлаваXv. Экономическое прогнозирование Колыбель колеблется над бездной. Владимир Набоков

- •1. Рациональные ожидания и политическое доверие

- •2. Факторы, воздействующие на экономическую динамику

- •Дар предвидения

- •3. О национальной психологии

- •Можно ли предвидеть будущее России?

- •Новая макроэкономика Пола самуэльсона и Уильяма нордхауса

- •Приложения Приложение 1. Учение о государстве (исторические вехи, дискуссии)

- •Приложение 2. Ханс Корсен «Идеи Ирвинга Фишера в области денежной и налоговой политики*»

- •Приложение 3. Дж. М. Бьюкенен, д. Р. Ли «Политика, время и кривая Лаффера»

- •1. Введение

- •2. Графическое представление

- •3. Ожидания и налоговый кодекс

- •Приложение 4. П.А. Самуэльсон, у.Д. Нордхаус «Теория рациональных ожиданий»*

- •I. Выводы

- •II. Об эффективности экономической политики

- •III. Новый синтез

- •Терминологический словарь

- •Содержание

- •Глава I. Место макроэкономики в системе экономических знаний 2

- •Глава II. Основы рыночной экономики 12

- •Глава III. Поведение государства в экономике 30

- •Глава IV. Теории экономической политики 45

- •Глава V. Макроэкономические показатели и модели 53

- •Глава VI. Циклы деловой активности 77

- •Глава VII. Занятость и социальная политика 92

- •Глава VIII. Денежное обращение 107

- •Глава IX. Банковское дело 118

- •Глава X. Государственный бюджет и налоги 137

- •121096, Москва, а/я 530.

- •121096, Москва, ул. В. Кожиной, 14.

- •214020, Смоленск, ул. Смольянинова, 1.

Опыт антикризисный политики

Кризисы бывают разные, сосредоточимся на экономических. Из прошлого нам известны циклические кризисы перепроизводства, которые в течение почти двух веков периодически, с интервалом 8–12 лет, вспыхивали в странах рыночной экономики. Антициклическая политика прошла извилистый путь проб и ошибок. Ключевой идеей являлось государственное регулирование; практиковались государственные закупки товаров с целью их последующей распродажи, манипулирование налогами и процентными ставками, предложение дополнительных денег. Своими достижениями антициклическая практика XX в. обязана прежде всего Джону Кейнсу.

Кроме общих факторов – научно-технического прогресса, глобализации экономики, нарушивших прежнюю композицию экономического роста, во второй половине XX в. заметно расширился спектр кризисных проявлений. На передний план выдвинулись финансовые кризисы – национальные и международные. Фондовый рынок считался индикатором конъюнктуры, а падение курсов ценных бумаг – симптомом начинающегося циклического спада. Сегодня финансовые кризисы посещают нас достаточно часто, имеют относительно самостоятельный характер.

Вернемся теперь к модели IS–LM и попробуем применить ее для обозначения проблем современной российской экономики. Состояние основных экономических переменных характеризуется следующими чертами:

– разрыв между I и S значителен, но главное состоит в том, что поток инвестируемых средств и кредитов направляется в спекулятивный сектор, а реальные капиталовложения, формирующие экономический рост, невелики;

– изменения r не стимулируют привлекательность частных инвестиций прежде всего из-за отсутствия доверия и недостаточности гарантий;

– в состоянии застоя и частичного разрушения находится громоздкий сектор, называвшийся в прошлом группой А и включавший отрасли добывающей промышленности, металлургии и тяжелого машиностроения; они работали в основном на оборону и именно их свертывание предопределило резкое сокращение ВВП в 1992-1995 гг.;

– поскольку реальный ВВП практически не возрастает, то отсутствует, говоря теоретически, необходимость в увеличении М; между тем как низкий коэффициент монетизации (дань прошлому), выражающий диспропорцию между L и М, стимулирует острый кризис неплатежей.

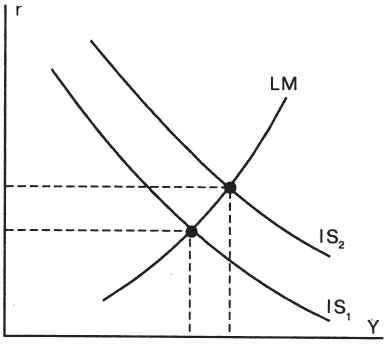

Попробуем представить ситуацию графически и примем, что в краткосрочной перспективе цены (Р) остаются постоянными.

Рис. 47

Кривые IS и LM приближаются к вертикалям, поскольку рост r не влечет за собой повышение реальных инвестиций и, соответственно, заметного увеличения Y. Между тем, как мы знаем, условием эффективной экономики является инвестиционная активность.

Предположим, что между L и М достигнуто соответствие. «Разведение» кривых IS и LM требует для получения желаемого эффекта еще и стабильной г. Спокойное состояние r и Р, наряду с упорядочением налогов, хозяйственного законодательства, позволит продвинуться в сторону экономического оживления.

Остается еще один показатель неравновесия, затрудняющий налаживание нормального кредитования частных предпринимателей. Норма прибыли, как известно, является верхней границей банковского процента. Но если последний превышает ее, то вряд ли кредиты будут востребованы*. Необходимы селективная государственная поддержка промышленности, финансирование программ и проектов, научнообоснованных и отобранных на конкурсной основе. Некоторые экономисты считают, что государственное финансирование промышленности должно составлять не менее одной пятой бюджетных расходов. К сожалению, подобные оценки не сопровождаются предложениями по части источников финансовых средств.

* Пока что около 70% промышленных предприятий убыточны, в большинстве остальных норма прибыли не превышает 20%. Возможно, что здесь вмешивается фактор снижения рентабельности, обусловленный сокрытием прибылей.

Стимулятором инвестиций в реальный сектор являются испытанная практика ускоренных амортизационных списаний, а также снижение транспортных тарифов на грузовые перевозки, избирательное введение на региональном уровне целевых налогов, в частности налога на продажи.

Обращает на себя внимание возникающее порой, неизвестное в советские времена отставание платежеспособного спроса от предложения потребительских товаров. Причинами являются конкуренция импортной продукции, оттягивающая, согласно кейнсианскому мультипликатору, часть доходов и совокупного спроса, а также явное оживление отечественного производства продуктов питания – молочных продуктов, овощей, хлебобулочных и кондитерских изделий. Ситуацию преобладания предложения над спросом на потребительском рынке можно назвать свидетельством выздоровления экономики.

Надежды на нормативные действия (ограничение импорта, налоги на малый и средний бизнес) могут оказаться контрпродуктивными.

Фактором, тормозящим наше продвижение вперед, остается отставание общественного сознания, приверженность к старым психологическим установкам. Необходимо стимулировать активность и самостоятельность, материальную заинтересованность, используя для этих целей СМИ, показывать несостоятельность расчетов на перераспределение путем раскулачивания или на обязанность государства содержать своих граждан.

Остановимся теперь еще на одном проявлении кризисных потрясений. Мы имеем в виду финансовый кризис, волны которого нахлынули на нашу страну в 1997–1998 гг.

Финансовый рынок состоит из четырех взаимосвязанных сегментов: рынка государственных ценных бумаг, рынка корпоративных бумаг (акций и др.), денежного рынка (депозитов и кредитов) и валютного рынка. Национальный финансовый кризис явился в известной степени проявлением тех потрясений, которые захватили рынки энергоресурсов и золота. Но в крупных странах роль путеводителей остается, как правило, за внутренними обстоятельствами, к тому же низкий уровень монетизации (нет худа без добра) ограничивает пока что российское присутствие на мировом финансовом рынке.

Главными причинами финансового кризиса в России выступают два фактора: бюджетный дефицит и огромный государственный долг. К тому же почти половина ГКО принадлежала в 1997 г. иностранным инвесторам или резидентам со значительным иностранным участием. При ухудшении конъюнктуры они продают российские ценные бумаги, провоцируя тем самым их дальнейшее обесценение. К тому же осень 1998 г. – время массовых выплат по государственным обязательствам – обнаружила несостоятельность российских банков.

Цена кредита – инструмент деликатный, требующий осторожности и сбалансированности. Скачки процентных ставок при отсутствии необходимого доверия к банковской системе не стимулируют инвестиции, провоцируют уход сбережений в валюту.

Упор в финансовой политике на внешние заимствования возник не от хорошей жизни. Даже при относительно либеральных ставках МВФ ежегодные расходы на обслуживание задолженности становятся главной расходной статьей бюджета.

Таковы некоторые мысли по поводу финансового кризиса, его валютную составляющую мы пока что оставляем в стороне. Но в отличие от происходящих порой промышленных или аграрных кризисов, не говоря уж об экологическом, финансовые катастрофы хотя и не проходят бесследно, все же быстротечны и не столь разрушительны.