- •Алтайский государственный технический университет

- •1.1.1 Особенности экономических воззрений в традиционных обществах

- •1.1.2 Систематизация экономических знаний, первые теоретические системы

- •1.1.3 Формирование и эволюция современной экономической мысли

- •1.2 Вклад российских ученых в развитие мировой экономической мысли

- •1.3 Предмет и методология экономической теории

- •Контрольные вопросы:

- •Тема 2. Базовые экономические понятия

- •2.1 Потребности, ресурсы, выбор

- •2.2 Экономический кругооборот

- •2.3 Основные экономические институты

- •2.4 Основные экономические проблемы. Экономические системы общества

- •Контрольные вопросы:

- •Тема 3. Спрос, предложение и рынок

- •3.1 Спрос и предложение

- •В общем виде

- •3.2 Равновесие на рынке товара

- •3.3 Эластичность спроса и предложения

- •Контрольные вопросы

- •Тема 4. Поведение потребителя в рыночной экономике

- •4.1 Кардиналистский подход к анализу потребительского поведения

- •4.2 Ординалистский подход к анализу потребительского поведения

- •4.2.1 Потребительские предпочтения

- •4.2.2 Бюджетные ограничения

- •4 2.3 Потребительский выбор

- •4.2.4 Эффект изменения цены

- •Контрольные вопросы

- •Тема 5. Фирма в рыночной экономике

- •5.1 Экономическая природа фирмы

- •5.2 Основные формы организации предпринимательства

- •5.2.1 Малый бизнес: индивидуальное предпринимательство и товарищества

- •В зависимости от степени имущественной ответственности товарищества делятся на:

- •5.2.2 Крупный бизнес: акционерные общества

- •5.2.3 Государство как предприниматель. Унитарные предприятия

- •5.3 Ценные бумаги и фондовая биржа

- •Контрольные вопросы:

- •Тема № 6. Производство и издержки

- •6.1 Производство и временной горизонт фирмы

- •6.2 Производство в краткосрочном периоде

- •6.3 Издержки и прибыль: бухгалтерский и экономический подходы

- •6.4 Виды издержек. Особенности динамики постоянных, переменных и средних издержек при росте объема производства

- •6.5 Равновесие фирмы в долгосрочном периоде

- •Контрольные вопросы:

- •Тема 7. Конкуренция и монополия

- •7.2 Рыночные структуры

- •7.3 Поведение фирмы в условиях совершенной конкуренции

- •7.4 Поведение фирмы в условиях чистой монополии

- •Контрольные вопросы:

- •Тема 8. Ценообразование на факторы производства

- •8.1 Особенности спроса и предложения факторов производства

- •8.2 Рынок труда и заработная плата

- •8.3 Рынок капитала. Дисконтирование

- •Рынок и рентные отношения

- •Контрольные вопросы

- •9.2 Система национальных счетов

- •9.3 Уровень цен. Номинальный и реальный внп

- •9.4 Чистое экономическое благосостояние

- •Контрольные вопросы:

- •Тема 10. Макроэкономическое равновесие: основные модели

- •10.1 Совокупный спрос и факторы, его определяющие

- •10.2 Совокупное предложение: классичесическая и кейнсианская модели

- •10.3 Равновесие совокупного спроса и совокупного предложения

- •10.4 Фактические и планируемые расходы

- •10.5 Колебания равновесного уровня выпуска вокруг экономического потенциала

- •Контрольные вопросы:

- •Тема 11. Нарушение макроэкономического равновесия и цикличность развития рыночной экономики

- •11.1 Экономический цикл и динамика основных макроэкономических показателей

- •11.2 Формы безработицы и ее естественный уровень. Закон Оукена. Регулирование уровня безработицы

- •11.3 Уровни инфляции. Инфляция спроса и инфляция издержек. Ожидаемая и неожиданная инфляция

- •11.4 Взаимосвязь инфляции и безработицы: общая постановка проблемы

- •Контрольные вопросы:

- •Тема 12. Финансовая система. Экономические аспекты налогообложения

- •12.1 Сущность и функции финансов

- •12.2 Дефицит государственного бюджета. Проблемы государственного долга

- •12.3 Сущность и экономические функции налогов

- •12.4 Фискальная политика государства

- •Контрольные вопросы

- •Тема 13. Деньги, банки,денежно-кредитная система

- •13.1 Деньги и их функции. Денежные агрегаты. Денежная система

- •13.2 Особенности банка как коммерческого предприятия и его операции

- •13.3 Спрос и предложение денег

- •Контрольные вопросы:

- •Тема 14. Монетарная политика. Модель товарно-денежного равновесия: is-lm

- •14.1 Способы регулирования денежного предложения

- •Операции на открытом рынке

- •Изменение учетной ставки

- •Изменение нормы обязательных резервов

- •14.2 Кейнсианская концепция монетарной политики

- •14.3 Монетаристская концепция денежной политики

- •14.4 Товарно-денежное равновесие: модель is—lm

- •Это влияние ставок процента на потребление и инвестиции в связи с повышением государственных расходов получило название эффекта вытеснения: увеличение госрасходов «вытесняет» частные расходы.

- •Контрольные вопросы

- •Тема 15. Государство в рыночной экономике

- •15.1 История взаимоотношений государства и рынка

- •15.2 Экономические функции государства

- •15.2.1 Правовое регулирование функционирования рыночного механизма

- •15.2.2 Ограничение действия некоторых элементов рыночного механизма

- •Внешние эффекты

- •Производство общественных благ

- •Минимизация трансакционных издержек

- •15.2.3 Перераспределение доходов и богатства

- •15.2.4 Достижение и сохранение национальных конкурентных преимуществ в мировой экономике

- •15.2. 5 Общая координация экономического процесса

- •15.3 Методы государственного экономического регулирования. Макромаркетинг

- •Контрольные вопросы

- •Тема 16. Мировое хозяйство. Международные экономические отношения. Валютный рынок

- •16.1 Мировое хозяйство

- •16.2 Мировой рынок и торговая политика

- •16.3 Международная миграция капитала

- •16.4 Международная миграция рабочей силы

- •16.5 Международная валютная система и этапы ее развития

- •16.6 Валютный курс

- •Конвертируемость валюты

- •16.7 Платежный баланс и его структура

- •Контрольные вопросы

- •Список использованных сокращений

- •Оглавление

- •Тема 10. Макроэкономическое равновесие: основные модели ………………………………………..……...152-170

- •Тема 16. Мировое хозяйство. Международные экономические отношения. Валютный рынок ………………………………………………....240-264

8.3 Рынок капитала. Дисконтирование

Особенностью рынка капитала является то, что фирмы предъявляют спрос не на физический капитал (станки, оборудование и т.д.), а на временно свободные денежные средства, которые можно потратить на эти капитальные блага и затем вернуть, отдав часть прибыли от их использования в будущем. Поэтому спрос на капитал – это спрос на денежные средства.

Процесс создания или пополнения капитала называется инвестированием. Различаютваловыеичистыеинвестиции:

Валовые инвестиции (Ig) – это общее увеличение запаса капитала. Они включают расходы на замену изношенного основного капитала – амортизацию (A). Разность между валовыми инвестициями и амортизацией представляет чистые инвестиции (In).

То есть:

Ig – А = In.

При положительных значениях чистых инвестиций имеет место прирост запаса капитала, а значит, производство расширяется.

Если валовые инвестиции меньше амортизации, происходит сокращение имеющегося капитала, производство сужается.

Если чистые инвестиции равны нулю, производство продолжается в прежних масштабах или осуществляется простое воспроизводство.

Продавцами на рынке капитала выступают домашние хозяйства, объем предложения капитала зависит от их сбережений.

Обычно, осуществляя сбережения, люди рассчитывают получить в будущем большую выгоду, чем сегодня. Это означает, что при отказе расходования одного рубля сегодня человек хочет получить более одного рубля в будущем.

Доход на капитал будет получен лишь в том случае, если его собственник (домашнее хозяйство) передаст этот капитал для производительного использования фирме. При этом капитал, ссужаемый на время, должен вернуться с приращением. Этот прирост, возвращаемый собственнику капитала, называется процентом.

Ссудный процент – это цена, уплачиваемая собственнику капитала, за использование средств в течение определенного периода времени.

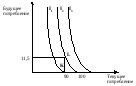

Изобразим на графике кривые безразличия индивида для текущего (настоящего) и будущего потребления.

Предположим, что доход индивида составляет 100 тыс. рублей в год. Если он потребляет в текущем году все 100 тыс., то его сбережения равны 0. (На графике - точка К). Пусть индивид решил копить деньги для какой-то покупки, при этом величина сбережений ради будущего потребления равна 10 тыс. рублей. Такое решение может быть принято рациональным индивидом только в том случае, если в будущем эти 10 тыс. позволят ему потреблять на сумму, превышающую 10 тыс. рублей, например, 11,5 тыс. (На графике – точка L).

Отказ от текущего потребления следующих 10 тыс. рублей дается, как правило, труднее и должен быть компенсирован большим вознаграждением. Поэтому кривые безразличия приближаются к вертикальному положению.

Предельная норма временного предпочтения (MRTP) – это стоимость дополнительного будущего потребления, достаточного для компенсации отказа от единицы текущего потребления при условии, что общее благосостояние индивида не изменится.

MRTP =![]()

Для отрезка KL:

MRTP=DC2/DC1= 11,5/(-10) = -1,15

или в процентах (100 тыс. рублей = 100%):

MRTP = (10 + 1,5)/(-10) = - (1 + 0,15)

В общем случае

MRTP = - (1 + i),

где i – ссудный процент.

Возможности сокращения текущего потребления ограничены величиной годового дохода. Если обозначить I - доход, S - сбережения, C – текущее потребление, то:

S = I – C.

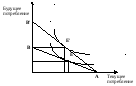

Сбережение и текущее потребление связаны обратной линейной зависимостью. Таким образом, графиком бюджетного ограничения, которое показывает возможности переключения текущего потребления на будущее потребление, будет прямая с отрицательным наклоном

В точке равновесия Е наклоны бюджетного ограничения и кривой безразличия равны тангенсу угла 0АВ или предельной норме временного предпочтения:

MRTP = - (1 + i).

То есть этот угол зависит от величины ставки ссудного процента. Чем выше ссудный процент, тем круче наклон бюджетного ограничения.

Графически рост ставки ссудного процента изображается поворотом бюджетного ограничения по часовой стрелке. Экономически это означает, что благодаря увеличению ставки ссудного процента становится дешевле получать рубль будущего потребления за счет сокращения текущего потребления. Естественно, это побуждает население к сбережению дохода и увеличению объема предложения на рынке капитала.

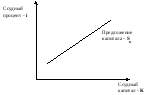

Графически в системе координат «объем ссудного капитала – ставка ссудного процента» предложение капитала будет изображаться прямой с положительным наклоном:

Определим теперь сегодняшнюю цену того рубля, который индивид получит в будущем. Если он сбережет 1 рубль сейчас, то через год при ставке процента i он получит 1 руб.× (1+i). То есть 1 рубль, полученный через год, сейчас стоит меньше 1 рубля, а именно 1 руб./ (1+i). Очевидно, что рубль, который индивид получит через 2 года сегодня стоит 1 руб./ (1+i)2и т.д.

Текущая дисконтированная (приведенная) стоимость (Present Value – Vp) – это нынешняя стоимость 1 рубля, выплаченного через определенный период времени.

Если этот период равен одному году,

Vp

=

![]()

Для nлет

Vp

=

![]()

Оценка будущих доходов играет важную роль при принятии решений по инвестициям. Для этого используют понятие чистой дисконтированной стоимости(Net Present Value – NVp):

NVp

=

![]()

где I – инвестиции, рn– прибыль, получаемая в n-м году, i – норма дисконта (норма приведения затрат к единому моменту времени).

Норма дисконта (i) может быть ставкой процента или какой-либо другой ставкой. Иногда целесообразно рассматривать норму дисконта как альтернативные издержки вложений в основной капитал.

Величина чистой дисконтированной стоимости должна быть больше нуля: NVp >0. С экономической точки зрения это означает, что приведенная стоимость, ожидаемая от инвестиций, больше, чем величина произведенных инвестиций.

Следовательно, необходимо инвестировать тогда и только тогда, когда ожидаемые доходы будут выше, чем издержки, связанные с инвестициями.

Ставка ссудного процента как цена капитала-фактора зависит от спроса и предложения заемных средств. Спрос на заемные средства зависит от выгодности предпринимательских инвестиций, размеров потребительского спроса на кредит и спроса со стороны государства, организаций и учреждений.

Различают номинальную и реальную ставки ссудного процента.

Номинальная ставка показывает, насколько сумма, которую заемщик возвращает кредитору, превышает величину полученного кредита.

Реальная ставка – это ставка процента, скорректированная на инфляцию, то есть выраженная в денежных единицах постоянной покупательной способности.

Именно реальная ставка определяет принятие решений о целесообразности (или нецелесообразности) инвестиций.