- •Брянский государственный университет имени академика и.Г.Петровского

- •Содержание учебно-методического комплекса

- •Информационные системы в экономике

- •Выписка из Государственного образовательного стандарта высшего профессионального образования

- •Организационно-методические указания Учебно-тематические планы

- •Учебно-тематический план курса «Информационные системы в экономике» для дневного отделения

- •Учебно-тематический план курса «Информационные системы в экономике» для дневного отделения (сокращенного срока обучения)

- •Учебно-тематический план курса «Информационные системы в экономике» для заочного отделения

- •Содержание дисциплины Тема 1. Основы автоматизации экономических процессов

- •Тема 2. Структурная и функциональная организация автоматизированных информационных систем и технологий

- •Тема 3. Жизненный цикл информационной системы

- •Тема 4. Основы построения и использования интеллектуальных информационных систем

- •Тема 5. Информационные системы бухгалтерского учета

- •Тема 6. Автоматизация межбанковских расчетов

- •Тема 7. Телекомуникационные технологии в информационных системах

- •Темы для самостоятельного изучения Информационные системы поизводственной деятеьности

- •Защита информации в эис

- •Оценка эффективности эис

- •Содержание лабораторных работ

- •Литература

- •Вопросы для контроля и самоанализа

- •Темы докладов и рефератов

- •Рабочая программа

- •Информационные системы в экономике для специальности «Финансы и кредит»

- •Для специальности «финансы и кредит»

- •1. Принципы построения и классификация вычислительных сетей. 100

- •Необходимость автоматизации экономических процессов

- •Информация и информационные процессы в организационно-экономической сфере

- •Понятие информационной системы

- •Принципы построения автоматизированных информационных систем

- •Классификация информационных систем

- •1. Классификация по характеру обрабатываемой информации.

- •2. Классификация по целевым функциям .

- •3. Классификация по видам процессов управления.

- •4. Классификация по отраслевому и территориальному признаку .

- •Тема № 2 структурная и функциональная организация автоматизированных информационных систем и технологий

- •Понятие функциональных и обеспечивающих технологий

- •Характеристика обеспечивающих подсистем

- •Тема № 3

- •Модели жизненного цикла ис

- •Роль и место специалиста экономического профиля на стадиях жизненного цикла информационной системы.

- •Виды проектной документации

- •Тема № 4 основы построения и использования интеллектуальных информационных систем

- •Методологические основы теории искусственного интеллекта

- •Основные понятия и определения теории интеллектуальных информационных систем

- •Классификация интеллектуальных информационных систем

- •Методы представления знаний

- •Знания и их свойства

- •Информационные системы бухгалтерского учета

- •1. Автоматизированное рабочее место бухгалтера

- •2. Концептуальная модель обработки данных в аис-бу

- •3. Компьютерная форма бухгалтерского учета

- •4. Подходы к классификации аис-бу

- •4.1 Развернутая классификация аис-бу

- •4.2 Интегральная классификация аис-бу

- •Автоматизация межбанковских расчетов

- •Системы межбанковских расчетов

- •Автоматизация международных расчетов

- •3 Электронные платежные системы в Интернет

- •Телекомуникационные технологии в информационных системах

- •Принципы построения и классификация вычислительных сетей

- •2. Способы коммутации и передачи данных

- •3. Программное обеспечение вычислительных сетей

- •4. Локальные вычислительные сети

- •4.1. Классификация лвс

- •4.2. Организация обмена информацией в лвc

- •4.3. Методы доступа в лвс

- •5. Обеспечение безопасности информации в вычислительных сетях

- •Лабораторные работы

- •Занятие № 1.

- •Ввод новых пользователей

- •Элементы пользовательского интерфейса

- •Настройка общих параметров системы

- •Из устава

- •Из свидетельства о постановке на учет в гни

- •Литература

- •Занятие № 2.

- •Справочники

- •Работа со справочниками:

- •Формирование Уставного капитала. Журнал операций

- •12 Июля 2001 года произведена гос. Регистрация нового предприятия – «Эпос» общества с ограниченной ответственностью.

- •Просмотр операций и проводок

- •Литература

- •Занятие № 3

- •Операции по кассе:

- •Для учета наличия и движения наличных денежных средств используется активный счет 50 Касса. На счете выделено пять субсчетов:

- •Операции по расчетному счету

- •Получение наличных денежных средств с расчетного счета

- •20.07.01 С расчетного счета ооо «эпос» в кб «Мирный» по чеку ж07 № 4567875 от 20.07.01 получены денежные средства для следующих целей:

- •Поступление денежных средств на р/с

- •15 Июля 2001 г. На р/с предприятия учредителями – юридическими лицами в качестве взносов в ук перечислены суммы.

- •Взаимосвязь кассовых и банковских операций

- •Анализ движения денежных средств

- •Литература

- •Занятие № 4 Учет расчетов с покупателями

- •Знакомство с планом счетов

- •28.07.2001 Согласно договору № 2 – пк от 15.07.2001 предприятием «Эпос» получена предоплата от кб «Топ - Инвест» в счет предстоящей поставки офисной мебели.

- •Выписка счета фактуры

- •Литература

- •Занятие № 5 - 6 Учет расчетов с поставщиками

- •23.07.01 Выписано платежное поручение № 1 от 23.07.01 и отправлено в акб Мирный.

- •26.07.01 Получен счет завода Фрезер № 231/37 от 23.07.01 за поставку инструмента на общую сумму 3 600 руб., включая ндс 600 руб.

- •Литература

- •Занятие № 7 - 8 Учет основных средств

- •Организация справочника «Основные средства»

- •Средства автоматизации ввода хозяйственных операций

- •Поступление основных средств от учредителей

- •Типовая операция «Поступление ос в счет вклада в уставный капитал»

- •23.07.01 По факту поступления ос оформлен акт приемки-передачи ос №2 от 23 июля 2001 года. Акт поступил в бухгалтерию.

- •Поступление основных средств от поставщиков

- •30.07.01 Станок cдc – 1 по акту приемки – передачи ос передан в эксплуатацию в столярный цех.

- •Ввод основных средств в эксплуатацию

- •30.07.2001 В компьютерной бухгалтерии необходимо отразить хозяйственные операции по вводу в эксплуатацию следующих объектов основных средств.

- •Безвозмездное поступление основных средств

- •04.08.2001 По акту дарения от завода «Колибри» передан ооо «эпос» объект основных средств «Пресс Сжим-5». Рыночная стоимость на момент передачи основного средства оценена в 9000.00 руб. Необходимо:

- •1. Зарегистрировать вновь поступивший объект в справочнике -«Основные средства»,

- •2. Отразить в компьютерном учете факт безвозмездного поступления основного средства.

- •3. Отразить факт ввода в эксплуатацию основного средства для использования в производственных целях в столярном цехе.

- •Литература

- •Занятие №9 - 11 Монтаж и наладка оборудования

- •Реализация в компьютерной бухгалтерии

- •Литература

- •Поступление материалов с недостачей

- •02.08.2001 На склад материалов № 1 от поставщика нпо «Боровик» поступили материалы в сопровождении товарно-транспортной накладной и счета №31 от 23.07.2001. В счете указано:

- •Ввод операции по учету претензии поставщику

- •Приобретение мпз подотчетным лицом у производителя

- •5. Оприходование материальных ценностей

- •22.07.2001 На предприятии гул «Маяк» Крохиным д.Ю. За наличные приобретены следующее материальные ценности. В документах поставщика указано:

- •23.07.2001 В бухгалтерию предприятия Крохиным д.Ю. Представлен авансовый отчет №1,в сопровождении приходного складского ордера и оправдательных документов. Отчет утвержден в сумме 3018 руб. 00коп.

- •Приобретение мпз подотчетным лицом в розничной торговле

- •5. Оприходование материальных ценностей в бухгалтерии

- •Литература

- •Занятие № 14 Формирование отчетов

- •Литература

- •Тестовые задания

- •«Информационные системы в экономике»

- •Ключи к тестовым заданиям

- •Пример индивидуального задания для самостоятельной (внеаудиторной) работы студентов

- •Данные для выполнения задания

- •Журнал операций с 31.12.00 по 31.01.01

- •Словарь терминов

- •Учебно-методический комплекс

Автоматизация международных расчетов

Интеграция экономик ведет к интеграции банковских систем, поэтому достаточно сложно отнести ту или иную систему к межбанковской, национальной или международной.

Международная система SWIFT, созданная в 1973 году является системой передачи данных, заменяющей такие традиционные средства передачи межбанковской документации, как почта, телеграф, телекс.

Штаб-квартира находиться в городе LaHulpe(Бельгия). Ежедневно по системеSWIFTпередается около 8 млн финансовых сообщений об операциях, суммарной оценочной стоимостью более 6 трлн дол. США.

Любой банк, имеющий право в соответствии с национальным законодательством осуществлять международные расчеты, может стать банком — членом SWIFT.

Для вступления в члены общества банк направляет в SWIFTзаявление о вступлении, обязательства выполнять уставSWIFTи возмещать операционные расходы обществу, адрес банка, ответственных лиц за связь с обществом и предположительные объемы трафика. На втором этапе банком осуществляется техническая подготовка подключения к сети (приобретение оборудования, обучение персонала и т.д.). Официальное подключение новых банков-членов к системеSWIFTосуществляется четыре раза в год: в первые понедельники марта, июня, сентября, и декабря.

Кроме банков-членов в системе SWIFTсуществуют еще две категории пользователей: ассоциированные члены и участники.Ассоциированными членами обычно выступают филиалы банков-членов, они не принимают участия в управлении делами общества. С 1987 г.участниками системы могут стать иные небанковские финансовые организации: страховые, инвестиционные, брокерские компании и др.

В настоящее время система обслуживает 11 категорий сообщений (MessageTransaction— МТ).

Сообщение любого типа построено по общему формату (рис. 20)

|

Начало сообщения |

Заголовок сообщения |

Начало текста |

Текст сообщения |

Конец текста |

Хвостовик |

Конец сообщения |

|

(Start of Message) |

(Header of Message)) |

(Start of Text) |

(Text of Message) |

(End of Text) |

(Trailer) |

(End ofMessage) |

Рис. 20. Структура сообщенияSWIFT

Заглавие и хвостовик образуют так называемый конверт «envelope» в котором пересылаются сообщения, и содержат важную для управления системой информацию. В заглавие включаются информация обoотправителе и получателе сообщения, номер сообщения, его тип и приоритет (порядок срочности, очередности доставки получателю). Текс сообщения формируется путем заполнения соответствующих пронумерованных полей, которые могут быть обязательными и необязательными. Обязательные поля содержат ключевую информацию для данного типа сообщений, а необязательные служат для осуществления сложных, многоступенчатых операций или передачи дополнительных инструкций. В хвостовике сообщения содержатся код аутентификации и другие кодовые сообщения, предназначенные для предупреждения отправителя о возможности двойного платежа, задержке в передаче сообщения, другой вспомогательной информации.

Все сообщения можно разделить на системные, финансовые и общие.

Системные сообщения служат для организации диалога пользователя с системой и выполнения системных функций: запросы и ответы на запросы пользователей, обучение, информирование о развитии сети и ее новых возможностях. Эти сообщения имеют наивысший приоритет, поскольку содержат информацию о функционировании системы.

Финансовые сообщения подразделяются на девять категорий, основные из которых: клиентские переводы и чеки (категория 1); переводы финансовых организаций (категория 2); валютные операции (категория 3) и т.д.

Общие сообщения могут быть использованы в любой из категорий.

Система SWIFT позволяет:

повысить эффективность работы банка за счет стандартизации и использования современных способов передачи информации;

обеспечить надежность при передаче сообщений за счет специального порядка передачи и приема сообщения, их кодирования;

сократить операционные расходы по сравнению с телексной связью;

обеспечить удобный, прямой и быстрый доступ банка-члена к своим корреспондентам, отделениям и филиалам (обычное сообщение доставляется в любую точку мира за 20 мин, срочное — за 5 мин);

преодолеть языковые барьеры и свести к минимуму различия в практике осуществления международных банковских операций за счет использования стандартизированных сообщений;

повысить конкурентоспособность банка-члена за счет того, что международный и кредитный оборот все более концентрируются на участниках и пользователях SWIFT;

обеспечить безопасность передачи: защиту от фальсификации, потерь банковской информации и оставления без ответа платежных поручений и финансовых сообщений.

Для правильной доставки сообщения по сети SWIFT используется код-идентификатор банка BIC (Bank Identifier Code), являющийся его адресом в системе SWIFT.

Подлежащие отправке сообщения подготавливаются банком в соответствующем формате и вводятся в терминал SWIFT, в качестве которого может использоваться как телекс, так и другие технические средства. Все входящие по сети сообщения распределяются по конкретным исполнителям и при необходимости маршрутизируются по внутрибанковским каналам связи.

Для облегчения формирования исходящих сообщений создаются специальные бланки с указанием всех обязательных и необязательных полей.

Система SWIFTотвечает только за доставку и сохранность сообщений, поступающих в сеть, и не несет ответственности за обработку сообщений внутри банка. Она предъявляет строгие требования к процедуре подключения терминалов к сети. Системой ведется электронный журнал, где автоматически фиксируются все отключения терминала (обнаружена помеха, прервана линия, обнаружены неоднократные ошибки при передаче в процедуре или формате, нарушена нумерация и т.д.).

Высокий уровень безопасности достигается за счет:

присвоения каждому сообщению входящего и исходящего номера и контроля со стороны SWIFTнад соблюдением порядка нумерации;

шифровки текста сообщения с помощью специальных крипто-гра-фических устройств;

формирования отчетов, предоставляемых системой пользователю и направляемых ему с определенной периодичностью;

• использования ключей аутентификации..

Сеть SWIFT включает в себя:

терминалы пользователей SBT(SWIFTBasedTerminal), позволяющие подключаться к сети;

региональные процессоры RP(RegionalProcessor), предназначенные для получения сообщений от пользователей и их проверки, получения инструкций от группового процессора, доставки сообщений и контроля локальных коммуникаций с пользователями. Каждый региональный процессор работает в автоматическом режиме;

групповые процессоры SP(SliceProcessor), осуществляющие хранение сообщений и их нахождение по запросу, распределение сообщений на региональный процессор, к которому подсоединен адресат, долгосрочное и краткосрочное архивирование данных и генерацию системных отчетов;

системные управляющие процессоры SCP(SystemControlProcessor), выполняющие управляющие и контролирующие функции для всей системы и сети (США, Нидерланды).

Пользователи SWIFTимеют доступ и к другим стандартам сообщений и сетям. В частности, в целях дальнейшего развития и расширения предлагаемых услуг обеспечена полноценная поддержка обмена в стандарте ООНEDIFACT(ElectronicDataInterchangeForAdministration,CommerceandTransport).

Принципы построения системы SWIFTсоздают все условия для автоматизированной обработки сообщений, поступающих по сети, а так-же генерирования их для отправки в систему. Технология работы с сообщениями во многом зависит от существующего уровня автоматизации работ в банке. Терминальное оборудованиеSWIFTдля передачи данных между компьютерами без ручного вмешательства увязывают с банковской ЭВМ. На пути создания такой системы встречаются следующие трудности: уровень автоматизации банковской системы может не соответствовать требованиям системы; сложившаяся внутренняя система кодирования банковской информации не соответствует стандартамISO, что приводит к сложностям в распознавании кодов и идентификаторов, которыми оперируетSWIFTПоэтому банки осуществляют поэтапное включениеSWIFTво внутреннюю систему автоматизации.

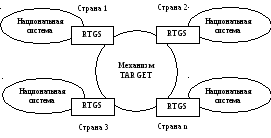

Для организации международных расчетов на территории использования евро применяются национальные RTGS, которые связаны между собой механизмомTARGET(рис. 21).

Эти системы образуют общеевропейскую систему расчетов в евро, которая проводит операции по одной, и каждый платеж является безотзывным. При валовых расчетах платеж из коммерческого банка страны должен пройти через RTGSэтой страны и затем по каналам связи системыTARGETпередается вRTGSпринимающей страны, прежде чем попасть в принимающий банк и национальную платежную систему.

|

Рис. 21.Европейская система расчетов в евро

|

Доступ в TARGETоткрыт только черезRTGS, поэтому любой платеж контролируется Европейским центральным банком, который ведет расчетные счета банков.

Наряду с системой центральных банков, банки могут использовать и коммерческие клиринговые системы. Единственной наднациональной клиринговой системой в Европе является Банковская ассоциация евро (ЕВА) — система нетто-расчетов, созданная коммерческими банками. Расчеты внутри ЕВА совершаются в Европейском центральном банке. Каждый банк, участвующий в ЕВА, устанавливает лимиты обменов с другими банками и предоставляет обеспечение по сделкам, что гарантирует системе полное завершение расчетов на конец дня.