- •Итоговый междисциплинарный экзамен по специальности

- •061100 « Менеджмент» Финансовый менеджмент

- •1. В чём отличие маржинального подхода от традиционного? с.32-33,2

- •2. По каким признакам классифицируются издержки? 32-33, 2

- •3. Какие зависимости исследует операционный анализ? 33, 2

- •4. Какими возможностями обладает операционный анализ для целей менеджмента? 33, 2

- •5. Какие ограничения имеет операционный анализ? 33, 2

- •6. В чём отличие операционного анализа от традиционного, основанного на функциональном подходе к издержкам? 32-33, 2

- •7. Какие методы операционного анализа Вы знаете? 33, 2

- •8. Поясните ключевые особенности каждого из методов операционного анализа. Лекции по уу

- •9. Какую маржу безубыточности желательно иметь бизнесу? 33-34, 2

- •10. От каких факторов зависит предпринимательский риск?35-36, 2

- •11. Для каких целей менеджмент использует формулу издержек? 37, 2

- •12. В чём отличие формата отчёта о прибылях по вкладу от функционального формата? 37-38, 2

- •13. Можно ли провести операционный анализ с нелинейными зависимостями? 39-40, 2

- •14. Можно ли использовать операционный анализ для некоммерческих организаций? 38-39, 2

- •15. Что означает понятие релевантной информации в принятии решений менеджмента? 40, 2

- •16. В чём отличие анализа приращений (инкрементального) от полного анализа? 41, 2

- •20. Как связаны между собой процессы компаудинга и дисконтирования? Каким образом они изображаются на временных диаграммах? Приведите примеры. В.1

- •21. Кому необходима финансовая информация? Лекции по бу, уу

- •22. Какие основные функции выполняют финансовые отчёты? в.2

- •23. На какие главные вопросы можно получить ответ после знакомства с финансовыми отчётами? Как финансовые отчеты связаны с темами финансового менеджмента? в.,2

- •24. Какие методы финансового анализа Вам известны? Поясните содержание каждого метода и приведите примеры. В.3

- •25. Что показывает горизонтальный и трендовый анализ? в.3

- •26. Что показывает вертикальный и стандартный анализ? в.3

- •27. Поясните понятие "ликвидность". В.4

- •28. Можно ли под ликвидностью понимать долгосрочную платежеспособность? Какие показатели характеризуют ликвидность? в.4

- •29. Какой другое название имеют коэффициенты оборачиваемости? Коэффициенты деловой активности

- •30. Что включает понятие "структура капитала"? в.5

- •31. Можно ли назвать рентабельность продаж единственной мерой эффективности финансового менеджмента? Если нет, то почему? Приведите примеры. В.6

- •32. Какие ключевые (обобщающие) показатели характеризуют эффективность финансового менеджмента? с. 20-29, 1

- •33. Как применяется формула Дюпона в оценке эффективности финансового менеджмента? Какие Вы знаете пути повышения рентабельности инвестиций. Приведите примеры.? в.7

- •34. Какие коэффициенты рыночной активности Вам известны? Для каких целей они анализируются? Приведите примеры. В.8

- •35. Для каких целей анализируются рыночные коэффициенты? в.8

- •36. Можно ли судить о хорошей деятельности по более высокому показателю? Приведите примеры. В.10

- •37. Какие стандарты применяются в процессе анализа финансовых коэффициентов? Приведите примеры. В.9

- •38. Какие цели преследует заемная политика? Какие инструменты управления заемной политикой Вы знаете? Приведите примеры. В.11

- •39. Что Вы можете сообщить о первой концепции финансового рычага? Как много заемных средств можно привлечь? Приведите примеры в.12

- •40. Чем отличается классический подход к расчёту эффекта финансового рычага? с. 33, 1

- •41. Что измеряет финансовый рычаг во второй концепции? Какими факторами обусловлен финансовый риск? Приведите примеры. В. 13

- •42. Какими факторами порождён финансовый риск? Предпринимательский риск? Приведите примеры. В.13,14

- •43. Чувствительность каких величин измеряет операционный рычаг? в.14

- •44. Какую зависимость исследует общий рычаг? Какие факторы оказывают на него влияние? Лекции по фм

- •45. Для каких целей анализируется мультипликатор собственного капитала? в.15

- •46. Какие инструменты управления структурой капитала Вы знаете? Приведите примеры.В.5

- •47. В чем заключается сущность и польза метода "прибыль до уплаты процентов и налога - чистая прибыль на акцию"? в.17

- •49. Какие концепции учета инфляции в финансовых отчетах Вы знаете? Чем они отличаются? Как они применяются на практике? в.16

- •50. Ваше мнение о корректировке финансовых отчётов на инфляцию?

- •51. Как инфляция влияет на величину рентабельности собственного капитала? Это хорошо или плохо? Приведите примеры. В.19

- •52. Раскройте понятия номинальной и реальной прибыли? Инфляция конец первой методички

- •53. Может ли фирма иметь рост покупательной способности бизнеса в условиях инфляции? Почему? в стабильных экономических условиях? Как его вычислить? в.18

- •54. Какие концепции управления оборотным капиталом Вы знаете?

- •55. Какие характеристики имеет оборотный капитал? Как связаны с уровнем оборотного капитала ликвидность и рент-ть?

- •56. Чем отличаются текущие (оборотные) активы от внеоборотных?

- •57. Какие факторы влияют на потребность в оборотном капитале?

- •58. На какие основные вопросы необходимо ответить при разработке политики управления оборотным капиталом?

- •59. Какие типы политики управления ок Вам знакомы? Каковы последствия этих политик?

- •61.Поясните понятие производственно-коммерческого цикла. Из каких элементов он состоит?

- •62.Можно ли прогнозировать потр-ть в оборотном капитале на основе длительности оборота элементов производственно-коммерческого цикла?

- •63. Что измеряет сила воздействия оборотного капитала?

- •64. Поясните: простой производственно-коммерческий цикл, взвешенный производственно-коммерческий цикл. В чём их отличие? Какой Вы предпочитаете?

- •65. Для каких целей фирме нужны дс?

- •66. Что служит основным инструментом управления дс?

- •67.Для каких целей применяется бюджет дс?

- •68. Какие методы прогнозирования дс Вы знаете?

- •69. Расскажите об основных фрагментах бюджета дс.

- •70.Какие модели упр-ия дс Вы знаете?

- •71,72. Из каких предположений исходит модель Баумола и модель Миллера-Орра? Как их применить?

- •73. Зачем фирме поддерживать минимальный остаток дс на расчётном счёте?

- •74.Когда прим-ся модель экономически обоснованного заказа? и каких элементов она состоит?

- •75. Область прим-ия модели экономически обоснованного заказа.

- •76. Какие понятия стоимости (цены) капитала Вы знаете?

- •77. Как опр-ть стоимость заёмного капитала? Когда нужна поправка на налогообл-ие прибыли?

- •78.Подходит ли модель стоимости заёмного капитала для оценки стоимости привилегированного капитала?

- •79. Какие трудности возникают при оценке стоимости собственного капитала?

- •80. Какие методы оценки стоимости собственного капитала Вы знаете?

- •81. Как формула Гордона исп-ся в методе дивидендов?

- •82. В чём суть метода доходов? На каких предположениях он основан?

- •83. Поясните работу модели сарм. Когда она прим-ся?

- •84. Какую функцию выполняет бета-коэф-т?

- •85. Какие стандарты коэф-та-бета Вы знаете?

- •86. Какие премии за риск Вам известны?

- •87. На каких рассуждениях построена формула "доход от облигации плюс премия за риск"?

- •88. Как исп-ся коэф-т "Цена/доход" в оценке стоимости собственного капитала? Ограничения в прим-ии.

- •89. Раскройте понятие сск.

- •90. Какие пропорции могут исп-ся в вычислении сск? Что подходит для рос-ой практики?

- •91. Каковы подходы отечественной теории к вычислению сск? Чем они отличаются от классической теории?

- •92. Когда прим-ся понятие предельной стоимости капитала? в чём польза метода?

- •93. Какие модели капитального бюджета Вы знаете? На каких главных принципах они построены?

- •94. Поясните суть, дост-ва и нед-ки модели периода окупаемости

- •95. Какие подходы исп-т модель средней расчётной ставки рент-ти?

- •96. Что показ-т анализ работы с моделью npv? Её дост-ва и нед-ки.

- •97. Что означает понятие внутренней ставки рент-ти? Как работает модель irr? Ее дост-ва и нед-ки.

- •98. Упр-ие дебиторами

70.Какие модели упр-ия дс Вы знаете?

Перед мен-ром ставится задача определения такого запаса ДС, при котором цена ликвидности не превышает маржинального процентного дохода по государственным ценным бумагам (активам с нулевым риском). Наиболее часто прибегают к двум моделям управления денежными средствами:

- модель Баумола.

- модель Миллера-Орра.

71,72. Из каких предположений исходит модель Баумола и модель Миллера-Орра? Как их применить?

Для определения оптимального остатка денежных средств на предстоящий период используются модели Баумола и Миллера-Орра.

Модель Баумола исходит из предположений, что динамика остатка ДС носит пилообразный характер. Предполагается наличие у предприятия максимально целесообразного уровня ДС (денежные расходы стабильны и прогнозируемы), постепенно расходуемых в течение некоторого периода времени. В основе модели лежит концепция экономически обоснованного размера заказа (EOQ), обычно используемого в управлении запасами. Вычисляются расходы по конвертации и издержки по хранению денежных средств. Цель анализа состоит в сопоставлении заранее определенной выгоды от хранения запасов ДС с расходами по конвертации цен. бумаг в ДС.

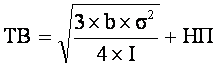

Сумма 1 сделки по трансформации цен. бумаг в ДС:

b – постоянные расходы на конвертацию; Т – прогнозируемая потребность в ДС в течение планового периода; I - % по цен. бумагам в планируемом периоде.

Пример: фирме требуется 1,5 млн.р. ДС в течение следующих 3‑х месяцев. Конвертация ц/б в наличность требует пост. затрат – 500р. Фирма может заработать годовой доход по рыночным ц/б в размере 16%.

I = 16% / 4 квартала = 4% в квартал

Таким образом, в соответствии с платежными потребностями фирмы она может продавать ц/б на сумму 193600р. или конвертировать ту же сумму в ц/б.

Модель Миллера-Орра. Изменение остатков ДС в течение времени носит случайный характер как по направлению, так и по величине. Т.к. кол-во периодов времени растет, то изменения остатков ДС обычно формируют в виде кривой нормального распределения. Согласно этой модели повышение остатка ДС допускается до верхнего контрольного предела ВП. Достигнув уровня ВП, остаток ДС уменьшается до точки возврата ТВ посредством инвестирования суммы (ВП – ТВ) в рыночные ц/б.

С др. стороны, изменение остатков ДС в сторону уменьшения допускается до нижнего контрольного предела НП. При достижении этого уровня фирма продает рыночные ц/б на требуемую сумму и возвращается к ТВ. НП задается менеджментом, а ТВ вычисляется, исходя из минимизации общих издержек, связанных с конвертацией и хранением денег.

ВП = 3 ´ТВ – 2 ´ НП

b – пост. расходы по конвертации ц/б в наличность; I – процентный доход по ц/б (% в день); s2 – дисперсия ежедневного изменения остатков ДС.

Пример: ежегодный доход по ц/б – 12%, постоянные расходы по конвертации – 1600р., s = 5000 р./день. Минимальный остаток ДС – 50000р.

I = 0,12 / 365 = 0,00033 или 0,033%

![]()

ВП = 3 ´ 94962,5 – 2 ´ 50000 = 184887,5 р.

При достижении ВП покупаются ц/б на сумму 89925р. = 184887,5 – 94962,5. При достижении НП продаются ц/б на сумму 44962,5р. = 94962,5 – 50000. Если остаток ДС меняется в пределах НП и ВП, то необходимости во взаимной трансформации ц/б и наличности нет.