- •Тема 1. Ризик у менеджменті та основні принципи його аналізу.

- •1. Сутність та системні характеристики менеджменту.

- •Проблеми компанії (підприємства)

- •2. Загальні проблеми, головні цiлi менеджменту та ризик.

- •3. Аналіз ризику.

- •4. Основні причини виникнення ризику.

- •Тема 2. Класифікація ризику та загальні методи управління ним. Шляхи мінімізації ризику.

- •1. Класифікація видів ризику

- •2. Основні підходи до процесу управління ризиком.

- •3. Різноманітність методів управління ризиком.

- •4. Диверсифікація як засіб зниження ризику.

- •5. Передача ризику.

- •6. Страхування ризиків.

- •7. Можливі шляхи зниження внутрішніх ризиків.

- •8. Структура ризику та типи поводження менеджерів (суб’єктів ризику).

- •Тема 3. Система кількісних оцінок ризику.

- •1. Загальні підходи щодо кількісної оцінки ризику в спектрі економічних проблем.

- •2. Ризик в абсолютному виразі.

- •3. Ризик у відносному виразі.

- •4. Ризик та нерівність Чебишева.

- •5. Допустимий, критичний та катастрофічний ризики.

- •6. Оцінка ризику ліквідності.

- •7. Коефіцієнт чутливості бета (β).

- •Тема 4. Портфельні ризики.

- •1. Сутність диверсифікації портфеля цінних паперів.

- •2. Сутність управління портфелем цінних паперів.

- •3. Норма прибутку цінних паперів.

- •4. Ризик цінних паперів.

- •5. Кореляція цінних паперів та її застосування.

- •6. Портфель з двох різних акцій.

- •7. Портфель з багатьох акцій.

- •8. Загальні засади теорії портфеля цінних паперів та оптимізація його структури.

- •9. Спрощена класична модель формування портфеля цінних паперів.

- •Тема 5. Ризик та теорія корисності.

- •1. Загальні засади та концепція теорії корисності.

- •2. Корисність за Нейманом. Сподівана корисність.

- •3. Різне ставлення до ризику та корисність.

- •4. Криві байдужості.

- •5. Функція корисності з інтервальною нейтральністю.

- •Тема 6. Підприємницький ризик.

- •Сутність підприємницького ризику.

- •Причини виникнення підприємницького ризику.

- •Функції підприємницького ризику.

- •Класифікація підприємницького ризику.

- •Тема 7. Ризики у виробничому підприємництві.

- •Ризики відсутності попиту на вироблену продукцію.

- •Ризики невиконання господарських договорів (контрактів).

- •Ризики підсилення конкуренції.

- •Ризики виникнення непередбачених витрат та зниження доходів.

- •Ризики втрати майна суб’єктом підприємництва.

- •Тема 8. Фінансовий ризик.

- •1. Ризики у фінансовому менеджменті.

- •Ризики у фінансовому менеджменті

- •2. Трансляційний валютний ризик.

- •3. Роль форвардних операцій в управлінні валютними ризиками.

- •4. Роль валютних ф’ючерсів в управлінні валютними ризиками.

- •5. Хеджування, як засіб управління ризиком.

- •6. Короткострокові відсоткові ф’ючерси, їх роль в управлінні ризиками.

- •7. Довгострокові відсоткові ф’ючерси, їх роль в управлінні ризиками.

- •8. Використання валютних опціонів в управлінні ризиками.

- •9. Біржові валютні опціони в управлінні ризиками.

- •10. Відсоткові опціони в управлінні ризиками.

- •11. Валютні свопи в управлінні ризиками.

- •12. Відсоткові свопи в управлінні ризиками.

- •Тема 9. Інвестиційні ризики та обґрунтування інвестиційної стратегії суб’єкту господарювання.

- •1. Загальні засади стратегічного управління суб’єктом господарювання з урахуванням ризику.

- •2. Основні принципи розробки інвестиційної стратегії з урахуванням ризику.

- •3. Методи оцінки інвестиційних проектів з урахуванням ризику.

- •4. Ризик щодо прийняття інвестиційних рішень.

- •5. Вплив інвестиційних проектів на ризик фірми.

- •6. Формування інвестиційної стратегії суб’єкта господарювання.

- •7. Аналіз підгалузей національної економіки щодо інвестицій.

- •8. Аналіз регіонів щодо інвестицій.

- •9. Оцінка інвестиційної стратегії компанії.

- •10. Принципи формування інвестиційного портфеля з урахуванням ризику.

- •Тема 10. Ризики у банківському підприємництві.

- •1. Кредитний ризик.

- •2. Валютний ризик.

- •3. Ринковий ризик.

- •4. Лізинговий ризик.

- •5. Факторинговий ризик.

- •6. Депозитний ризик.

- •7. Відсотковий ризик.

- •8. Ризик незбалансованої ліквідності.

- •9. Зовнішні банківські ризики.

- •Тема 11. Ризики в зовнішньоекономічній діяльності суб’єкта господарювання.

- •3. Ризик вибору та надійності партнера.

- •4. Маркетингові ризики.

- •5. Транспортні ризики.

- •6. Ризики, що пов’язані з основними положеннями зовнішньоторговельного контракту.

- •7. Комерційні ризики.

- •8. Митні ризики.

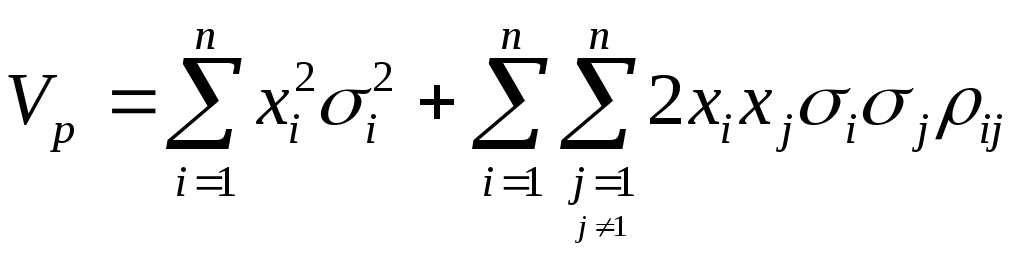

7. Портфель з багатьох акцій.

Перейдемо тепер до загального випадку, коли до складу портфеля залучено багато різних акцій.

Введемо такі

позначення: n – кількість різних акцій,

які входять до портфелю, що пронумеровані

від 1 до n; mi

– сподівана норма прибутку i-й акції

![]() ,

σi

– ризик (розраховується як середньозважене

відхилення) i-й акції

,

σi

– ризик (розраховується як середньозважене

відхилення) i-й акції

![]() ,

рij

– коефіцієнт кореляції i-й и j-й акцій

,

рij

– коефіцієнт кореляції i-й и j-й акцій

![]() ,(i ≠ j),

хi

- часка i-й акції, що включається до

портфелю

,(i ≠ j),

хi

- часка i-й акції, що включається до

портфелю

![]() .

.

Очевидно, що

![]()

Аналогічно, як і у випадку двох різних акцій, так і в загальному випадку, потрібно вміти обчислювати сподівану норму прибутку i ризик портфеля.

Це здійснюють за допомогою таких формул:

![]()

;

;

σр = (Vр)0,5,

де тр— сподівана норма прибутку портфеля акцій,

Vр — варіація (дисперсія) портфеля акцій,

σр - середньоквадратичне відхилення (ризик) портфеля акцій.

Варіацію, тобто ризик портфеля, можна трактувати як суму двох складових. Перша складова віддзеркалює індивідуальний ризик кожної з акцій. Оскільки це середньозважена варіацій окремих акцій (ваговими коефіцієнтами виступають квадрати часток акцій в портфелі); друга складова характеризується взаємозв'язками між парами акцій Тобто показує вплив коефіцієнтів кореляції пар акцій на ризик портфеля: від'ємні величини коефіцієнтів кореляції призводять до зменшення варіації портфеля.

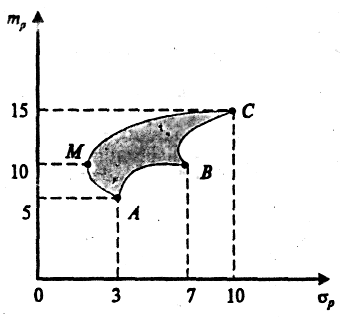

Приклад. Три акції А, В, С, пронумеровані 1, 2, 3, мають норми прибутку відповідно m1 = 5%, m2 = 10%, m3 = 15% середньоквадратичні відхилення і коефіцієнти кореляції приймемо вiдповiдно σ1 = 3%, σ2 = 7 %, σ3 = 10%, р12 = 0,6, р13 = - 0,2, р23 = -0,4. Визначити допустиму множину портфелів.

Позначені літерами А, В, С вершини відповідають портфелям, що сформовані лише з однієї акції А, В, С відповідно. Частка інших двох акцій дорівнює нулеві. Необхідно зазначити, що кожен розсудливий інвестор обере будь-який з портфелів, що відповідає множині точок, котрі лежать на відрізку МС, зображеної на рис. 4.5 фігури. Дійсно, для будь-якої іншої точки, що міститься в межах даної фігури (таких, що не лежать на кривій МС) знайдеться відповідна точка на кривій МС, для якої при тому ж значенні величини ризику, норма прибутку буде більшою.

Рис. 4.5. Допустима множина портфелів з трьох акцій

Заштрихована область, точки котрої характеризують ступінь ризику та норму прибутку портфеля за усіх можливих часток окремих акцій в портфелі, називається допустимою множиною портфелів.

Відрізок кривої МС належить до допустимої множини. Але для будь-якої точки цього відрізку не можна вказати іншої точки допустимої множини, для якої портфель був би кращим.

Множина точок кривої МС називається ефективною множиною портфелів.

Тобто ефективним портфелем з допустимої множини буде такий, для котрого не існує іншого:

з тим самим значенням величини норми прибутку і меншим ступенем ризику;

з тим самим значенням величини ризику і більшим значенням норми прибутку.

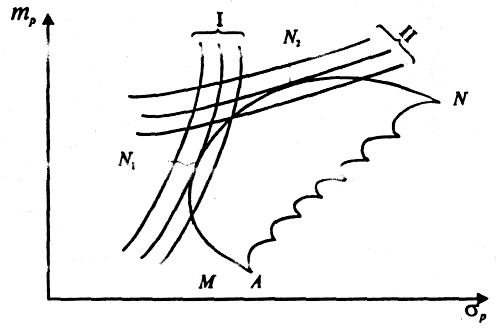

Нехай ми маємо "n" різних цінних паперів, кожна пара яких пов'язана між собою певною кореляційною залежністю.

Допустима множина портфелів, сформованих з цих цінних паперів, зображена на рис. 4.6, де відрізок кривої MN характеризує ефективну множину портфелів.

Рис. 4.6. Вибір портфеля менеджерами с ризиковими функціями корисності

Зазначимо, що опуклість кривої MN, котра характеризує ефективну множину, випливає з тих міркувань, що лінійна комбінація двох портфелів також є портфелем.

Для двох менеджерів (управлінських команд, інвесторів) побудовані відповідні функції корисності, криві ліній байдужості яких зображені на рис. 6 (І —для першого менеджера, II — для другого менеджера).

Вибір найкращого портфеля з ефективної множини, що відповідають множині точок кривої MN, буде залежати від функцій корисності (схильності або несхильності до ризику).

Менеджер І обере портфель, позначений точкою N1, яка відповідає найбільшому значенню його корисності на ефективній множині портфелів. Менеджер II, що більш схильний до ризику, обере портфель з ефективної множини, позначений точкою N2.