- •1.Сучасне поняття менеджменту . Суб’єкт та об’єкт менеджменту.

- •2.Становлення та еволюція класичної теорії менеджменту.

- •3.Основні наробки та висновки школи наукового управління.

- •4.Розвиток адміністративної школи управління.

- •5.Основні підходи та методи школи поведінки та школи людських відносин.

- •6.Неокласична теорія менеджменту.

- •7.Сутність поняття «організація» та «управління». Організація, як відкрита система управління.

- •8.Поняття «організаційне проектування». Департаменталізація, кооперування та розподіл праці.

- •9.Типи організаційних структур та їх характеристики.

- •10.Сутність та види управлінських рішень.

- •11.Основні теорії прийняття рішень.

- •12.Характеристика основних функцій менеджменту.

- •13.Поняття і місце «планування», як функції в системі управління.

- •14.Сутність функції “організація ” та “координування ” в системі менеджменту.

- •15.Управління організаційними змінами.

- •16.Функція «контролю та обліку» в системі менеджменту.

- •18.«Аналіз», як функція управління. Характеристики методів аналізу в сучасній організації- не нашел

- •19. Прогнозування в системі менеджменту зовнішньоекономічної діяльності, форми та методи прогнозування.

- •3 Методи прогнозування:

- •1. Екстраполяції

- •20. Поняття «мотивація». Основні теорії мотивації.

- •21. Характеристика та зміст управлінської праці менеджерів.

- •22. Планування робочого часу менеджера. Поняття та сутність самоменеджменту.

- •23. Якості ефективного менеджера.

- •24. Характеристика понять «повноваження», «влада», «лідерство».

- •25. Теорія “X” та теорія “y” д.МакГрегора.

- •26. Бюрократична теорія м.Вебера.

- •27.Стилі та методи керування.

- •28. Міжособові та організаційні комунікації. Управління комунікаційними процесами.

- •29. Типи конфліктів, їх причини та рівні. Методи управління конфліктами в управлінні.

- •30. Організація робочого місця менеджера. Ергономіка у сучасному менеджменті.

- •1.Цілі та основні завдання операційного менеджменту.

- •2.Функції операційного менеджменту.

- •3.Принципи і методи операційного менеджменту.

- •4.Сутність та етапи розробки операційної стратегії.

- •5.Розробка стратегії процесу.

- •6.Вплив життєвого циклу товару на операційну стратегію.

- •7.Сутність системного підходу до операційного менеджменту.

- •8.Особливості та властивості операційної системи.

- •9.Складові частини операційної системи та їх характеристика.

- •11. Системи з безперервним процессом

- •12. Поняття операційної діяльності підприємства

- •13. Принципи організації та складність операційних процесів

- •14. Поняття, структура та тривалість операційного циклу підприємства.

- •15. Проектування операційної системи: сутність, цілі та етапи.

- •16 Стратегічне, тактичне та оперативне планування операцій.

- •17. Агрегативне планування.

- •18. Управління матеріально-технічним забезпеченням.

- •19. Організація диспетчеризації виробництва.

- •20 Контроль операційного процесу.

- •Класифікація видів контролю:

- •22. Показники результативності функціонування операційних систем.

- •23. Основні принципи та завдання управління матеріальними ресурсами.

- •24. Методи диспетчеризації запасів.

- •25 Система управління „точно у термін".

- •26 Принципи організації праці.

- •29 Фактори забезпечення якості товарів та послуг.

- •30.Організаційне забезпечення якості.

- •1. Сутність маркетингу та його роль у ринковій діяльності

- •3. Маркетингове середовище та його вплив на організацію діяльності підприємств в Україні.

- •4. Система маркетингової діяльності підприємства. Характеристика основних елементів системи маркетингу: стратегія маркетингу, програма маркетингу, цільові ринки та сегменти ринку.

- •5. Комплекс маркетингу, характеристика його складових.

- •6. Види маркетингу та його системна організація на підприємстві в залежності від попиту та пропозиції на ринку.

- •7. Маркетингова інформаційна система, характеристика її основних структурних елементів.

- •8. Предмет, завдання та головні напрямки маркетингових досліджень.

- •9. Дослідження поведінки покупців на споживчому ринку. Чинники, що визначають поведінку споживачів.

- •10. Моделювання купівельної поведінки організації-споживача. Чинники, що впливають на поведінку організацій споживачів.

- •11. Сегментація ринку і позиціонування товару як інструмент маркетингу. Критерії та принципи сегментації ринку.

- •12. Маркетингові стратегії диференціації і позиціонування.

- •13. Маркетингові стратегії сегментації та вибору цільового ринку

- •14. Маркетингова концепція товару.

- •15. Класифікація товарів споживчого та промислового призначення. Асортиментна політика підприємства.

- •16. Концепція життєвого циклу товару. Завдання та особливості стратегії маркетингу на кожному етапі життєвого циклу товару.

- •17. Якість і конкурентоспроможність товару. Основні показники, що характеризують конкурентоспроможність товару.

- •18. Маркетингові стратегії використання товарних знаків.

- •19. Стандартизація і сертифікація в системі забезпечення якості та конкурентоспроможності товару.

- •20. Маркетингова цінова політика підприємства. Цілі цінової політики і фактори, що на неї впливають. Методи визначення ціни на товар.

- •21. Цінові стратегії щодо показників "ціна-якість".

- •22. Цінові стратегії в межах товарного асортименту.

- •23. Сутність, цілі та завдання маркетингової політики розподілу в маркетингу.

- •24. Функції, типи, структура та рівні каналів збуту.

- •25.Сучасні маркетингові системи, їх характеристика.

- •26. Маркетингові стратегії охоплення ринку. Фактори, що впливають на рішення при виборі стратегії охоплення ринку.

- •Найважливіші з таких факторів є:

- •28. Роздрібна торгівля. Форми організації роздрібної торгівлі. Види підприємств роздрібної торгівлі.

- •29. Організація збуту через посередників. Характеристика різних типів посередників та функцій, що вони виконують.

- •30. Система маркетингових комунікацій підприємства, характеристика її основних складових

- •31. Реклама в комплексі маркетингових комунікацій. Засоби розповсюдження реклами.

- •32. Персональний продаж в системі маркетингових комунікацій.

- •33. "Паблік рілейшнз" в системі маркетингових комунікацій.

- •34. Стимулювання збуту в системі маркетингових комунікацій.

- •35. Конкурентні переваги підприємства. Середовище, що формує конкурентні переваги. Вплив вхідних бар’єрів на конкурентні переваги.

- •36. Стратегічний маркетинг в структурі управління фірмою та маркетингом. Основні категорії стратегічного маркетингу

- •37. Виникнення, сутність і зміст stp-маркетингу.

- •38. Маркетингове управління портфелем бізнесу підприємства.

- •39.Планування в системі управління маркетингом. Основні завдання та принципи планування в маркетингу.

- •40.Внутрішня та зовнішня ревізія маркетингової діяльності підприємства. Контроль в маркетингу.

- •41.Організація діяльності служби маркетингу підприємства. Організаційна структура служби маркетингу. Типи організаційних структур.

- •17. Ефективність управління персоналом - поняття, шляхи досягнення.

- •18. Методика проведення співбесід.

- •19. Організаційно-розпорядчі методи управління персоналом.

- •20. Моделі, методи та особливості рішень в управлінні персоналом.

- •21. Контроль як функція управління персоналом.

- •22. Самоменеджмент: поняття, необхідність, проблеми.

- •23. Влада і вплив як інструменти управління персоналом.

- •24. Процесний, системний та ситуаційний підходи в управлінні персоналом.

- •25. Економічні методи управління персоналом.

- •26. Соціальні методи управління персоналом.

- •27. Делегування повноважень: значення, процес, правила.

- •28. Управлінська діяльність і темперамент: зв’язок, врахування впливу.

- •29. Керівництво і лідерство. Теорії та практика сучасного лідерства.

- •30. Інформаційне забезпечення управління персоналом.

- •31. Культура управлінської праці менеджера.

- •32. Позитивний мікроклімат і взаємна довіра в управлінні персоналом – значення, шляхи забезпечення.

- •1.Зміст поняття самоменеджмент, сутність, переваги, порівняльний аналіз концепцій, функції.

- •2.Характеристика процес самовдосконалення менеджера (необхідність самовдосконалення, техніки

- •3. Технологія обліку та аналізу робочого часу

- •4. Технологія планування робочого часу (правила планування робочого часу, інструменти, методи).

- •5. Зміст технік самоорганізації (техніка боротьби з повільністю, техніка тактичної відмови, техніки ефективного використання перехідного часу).

- •6. Техніка самоконтролю (сутність, задачі контролю, види контролю, оцінки дня, що минув).

- •9. Характеристика складових умов праці менеджера

- •10. Зміст поняття працездатність менеджера (особливості праці менеджера, динаміка працездатності керівника, біоритми і їх вплив на ефективність діяльності менеджера).

- •11 Зміст поняття імідж менеджера (сутність, вплив іміджу на ефективність ділових контактів, основні складові позитивного іміджу, ефекти сприйняття).

- •12. Тактика ефективної взаємодії з керівниками різних типів.

- •13. Техніка доведення до підлеглого управлінського рішення (основні правила, приєднання і ведення, формування атракції).

- •14. Зміст процесу консультування (сутність, вимоги до консультанта, види допомогаючих стратегій, стадії процесу консультування).

- •15. Роль ділової бесіди в діяльності менеджера (поняття ділової бесіди, функції ділових бесід, принципи проведення ділових бесід, класифікація ділових бесід).

- •16. Алгоритм діяльності керівника в процесі управління конфліктом. Правила діагностування, профілактики і розв'язання конфліктів.

- •17. Роль наради в управлінні організацією (поняття наради, ознаки успішної наради, види нарад). Техніка ефективного проведення наради.

- •18. Процес підготовки до публічного виступу та техніка успішного публічного виступу (прийоми вдалого початку виступу, порядок викладення основної частини, вдале завершення виступу).

- •19. Зміст методів та технічних прийомів проведення переговорів (позиційний торг, принципові переговори).

- •20. Техніка ефективної комунікації при проведенні ділових бесід (рефреймінг, якоріння, перетворювання темпоральних змістів).

- •21. Процес побудови ефективних відносин між людьми (картина світу, фільтри сприйняття, складові успішної взаємодії, врахування мета-програм співрозмовника).

- •22. Трудовий процес, його зміст і вимоги до його організації.

- •23. Раціоналізація методів і прийомів управлінської праці.

- •24. Завдання і напрямки організації управлінської праці

- •25. Сутність, зміст та методи нормування праці управлінців

- •1.Суть і пр-пи зед в Укр.

- •2. Основні напрями та форми зовнішньоекономічної політики Україн

- •4. Сучасний стан зовнішньоекономічної діяльності

- •8. Процедура підготовки експортної угоди. Оферта та її види.

- •16. Поняття митного тарифу та особливості його побудови. Єдиний митний тариф України.

- •17. Митна вартість товарів та методика її визначення

- •18. Механізм міжнародних розрахунків. Способи платежу

- •21. Зустрічна торгівля, її сутність і види.

- •2) За технічними умовами

- •25. Валютно-фінансові умови зовн.Торг.Контрактів

- •30. Вплив нетарифного регулювання на здійснення зед.

- •32. Ефктивність експортно-імпортних операцій

- •33. Участь у ярмарках та виставках

- •34. Ринкове страхування цін контрактів

32. Ефктивність експортно-імпортних операцій

Макроекономічні показники ефективності зовнішньої торгівлі.

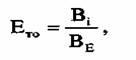

Макроекономічний показник ефективності зовнішньоторговельного обігу:

де ето — ефективність зовнішньоторговельного обігу;

bi — економія витрат у результаті імпорту;

be — національні витрати на експорт.

Макроекономічний показник ефективності експорту:

![]()

де ее — ефективність національного експорту;

ve — валютна виручка від експорту товарів і послуг;

be — національні витрати на експорт.[12, с 189]

Макроекономічний показник ефективності імпорту:

![]()

де ej — ефективність національного імпорту;

bj — економія витрат у результаті імпорту;

Vj — валютні витрати на імпорт.

Сферою застосування цих макроекономічних показників є тільки аналітичні макроекономічні розрахунки з метою розробки та обґрунтування можливих варіантів торговельно-політичних заходів, спрямованих на реалізацію державних інтересів у розвитку зовнішньоторговельної діяльності країни.

Показники ефективності зовнішньоторговельної операції, їх доцільно розрахувати перед укладанням зовнішньоторговельних угод, при плануванні зовнішньоторговельної діяльності, а також з метою оцінки ефективності експортно-імпортних операцій за попередній період. [15, с. 73]

Показники динаміки розвитку міжнародної торгівлі — це будь-який з розглянутих вище показників, зміни якого (темпи зростання, темпи приросту) досліджуються за певний період (20, 10, 5 років, рік по місяцях тощо).

Показники зіставлення — це будь-який з розглянутих вище показників, порівнянний з аналогічним показником іншої країни (регіону або світу в цілому)

33. Участь у ярмарках та виставках

Досить поширеним способом встановлення контактів є участь у торгово-промислових ярмарках та виставках, метою якої є не тільки демонстрація своїх досягнень, а й укладення комерційних контрактів. У цьому випадку угоди можуть бути двох видів:

угоди по виставлених зразках (моделях, кресленнях, каталогах) з наступною поставкою товару;

продаж самих експонатів (машин, обладнання, предметів широкого вжитку тощо).

При укладенні таких угод зазвичай обумовлюється, що покупець забирає придбаний товар після закриття виставки або ярмарку. Ці угоди укладаються зазвичай на умові франко-ярмарок. В окремих випадках продавець (експонент) може взяти на себе доставку товару покупцю. При укладенні таких угод встановлюється, яка з країн має оплатити мито, якщо товар не реекспортується з даної країни.

В залежності від загальних правил, встановлених на певній виставці чи ярмарку, або від міжурядових угод експоненти можуть завезти на територію виставки чи ярмарку та продати певну кількість товарів у межах встановлених контингентів. Розмір цих контингентів також установлюється в сумі, яка дозволяє експоненту покрити всі його витрати у місцевій валюті на оплату зайнятої під стенди площі, з транспортування, з перебування на виставці чи ярмарку його представників.

34. Ринкове страхування цін контрактів

Валютні ризики є частиною комерційних ризиків, які загрожують учасникам ЗЕД. Валютні ризики — це небезпека валютних втрат у результаті зміни курсу валюти ціни (позики) стосовно валюти платежу в період між підписанням контракту або кредитної угоди і здійсненням платежу. В основі валютного ризику лежить зміна реальної вартості грошового зобов´язання в зазначений період. Валютні ризики загрожують обом сторонам угоди.

У зв´язку з тим, що курси абсолютно усіх валют, у тому числі й резервної валюти — долара США, зазнають періодичних коливань унаслідок різних об´єктивних і суб´єктивних причин, практика міжнародних економічних відносин виробила підходи до вибору стратегії захисту від валютних ризиків. Сутність цих підходів полягає в тому, що:

1. Приймаються рішення про необхідність спеціальних заходів для страхування валютних ризиків.

2. Виділяється частина зовнішньоторговельного контракту або кредитної угоди — відкрита валютна позиція, яка буде страхуватися.

3. Вибирається конкретний спосіб і метод страхування ризику.

У міжнародній практиці застосовуються три основних спо

соби страхування ризиків:

1. Односторонні дії одного з партнерів.

2. Операції страхових компаній, банківські й урядові гарантії.

3. Взаємна домовленість учасників угоди.

На вибір конкретного методу страхування ризику впливають такі чинники:

— особливості економічних і політичних відносин із стороною — контрагентом угоди;

— конкурентоспроможність товару;

— платоспроможність контрагента угоди;

— чинні валютні і кредитно-фінансові обмеження в певній країні;

— термін покриття ризику;

— наявність додаткових умов здійснення угоди;

— перспективи зміни валютного курсу або процентних ставок на ринку.

Найбільш простим і найпоширенішим методом страхування валютних ризиків були золоті й валютні захисні застереження, які почали застосовуватися після Другої світової війни.

Золоте застереження засноване на фіксації золотого вмісту валюти платежу на дату укладання контракту і перерахуванні суми платежу пропорційно до зміни золотого вмісту на дату виконання. Використовували пряме і непряме золоті застереження. При прямому застереженні сума зобов´язання вимірювалась у ваговій кількості золота; при непрямому сума зобов´язання, виражена у валюті, перераховувалася пропорційно до зміни золотого вмісту цієї валюти (зазвичай — долара).

Валютне застереження — умова в міжнародному контракті, що обумовлює перегляд суми платежу пропорційно до зміни курсу валюти застереження з метою страхування валютного або кредитного ризику експортера або кредитора. Найбільш поширена форма валютного застереження — незбігання валюти ціни і валюти платежу.

Для зниження ризику падіння курсу валюти ціни на практиці набули поширення багатовалютні застереження. Багато-валютне застереження — умова в міжнародному контракті, що обумовлює перегляд суми платежу пропорційно до зміни курсу кошика валют, що заздалегідь вибираються за згодою сторін. Багатовалютне застереження має переваги перед одно-валютним:

- валютний кошик, як метод визначення середньозваженого курсу валют, знижує ризик різкої зміни суми платежу;

- воно найбільшою мірою відповідає інтересам контрагентів угоди з погляду валютного ризику, тому що включає валюти різної стабільності.

Іншим недоліком багатовалютного застереження є складність вибору базисного кошика валют.

Існує декілька видів валютних кошиків. Вони розрізняються за складом валют:

1. Симетричний кошик — у ньому валюти мають однакову частку.

2. Асиметричний кошик — у ньому валюти мають різну частку.

3. Стандартний кошик — валюти зафіксовані на визначений період застосування валютної одиниці як валюти застереження.

4. Регульований кошик — валюти змінюються залежно від ринкових чинників.

Сьогодні валютні застереження як метод страхування валютних ризиків експортерів і кредиторів поступово замінюється сучасними методами страхування: валютними опціонами, форвардними валютними операціями, валютними ф´ючерсами, міжбанківськими операціями "своп".

Валютний опціон — угода між покупцем опціону і продавцем валют, що надає право покупцю опціону купувати або продавати валюту за визначеним курсом протягом обумовленого часу за винагороду, що сплачується продавцю. Валютні опціони застосовуються, якщо покупець опціону прагне застрахувати себе від втрат, пов´язаних зі зміною курсу валюти.

Крім опціонів на купівлю і продаж валют застосовуються опціони на купівлю цінних паперів. Опціон на купівлю цінних паперів — угода, за якою покупець опціону одержує право купувати або продавати певні цінні папери за курсом опціону протягом визначеного часу, сплативши при цьому премію продавцю опціону. Опціон на купівлю цінних паперів використовується тоді, коли інвестор хоче застрахуватися від падіння курсу цінних паперів, у яких він інвестує свої засоби.

Особливістю опціону, як страхової угоди, є ризик продавця опціону, що виникає внаслідок перенесення на нього валютного ризику експортера або інвестора. Неправильно розрахувавши курс опціону, продавець ризикує зазнати збитків, що перевищать отриману ним премію. Тому продавець опціону завжди прагне занизити його курс і збільшити премію, що може бути неприйнятним для покупця.

Форвардна валютна операція — продаж або покупка певної суми валюти з інтервалом за часом між укладанням і виконанням угоди за курсом дня укладання угоди. Форвардні валютні операції здійснюються поза біржею. Сторонами форвардної угоди зазвичай виступають банки і корпорації. Форвардні валютні операції використовують також імпортери. Якщо очікується зростання курсу валюти, у якій імпортер здійснює платежі за контрактом, то імпортеру вигідно купити цю валюту сьогодні за курсом форварда, навіть якщо він вищий за реальний ринковий курс, але при цьому захистити себе від ще більшого зростання курсу цієї валюти на день платежу за контрактом.

Форвардні валютні, кредитні й фінансові операції є альтернативою для біржових ф´ючерсів і опціонних операцій. Валютний ф´ючерс — термінова біржова угода, що є угодою купівлі-продажу певної валюти за курсом, зафіксованим на момент укладання угоди, з виконанням через визначений термін. Відмінність валютних ф´ючерсів від операцій "форвард" полягає в тому, що:

— ф´ючерси — це торгівля стандартними контрактами;

— обов´язковою умовою ф´ючерсу є гарантійний депозит;

— розрахунки між контрагентами здійснюються через клірингову палату при валютній біржі, що виступає посередником між сторонами й одночасно гарантом угоди.

Перевагою ф´ючерсу перед форвардним контрактом є його висока ліквідність і постійне котирування на валютній біржі. За допомогою ф´ючерсів експортери мають можливість хеджу-вання своїх операцій.

Для страхування зовнішньоекономічних угод використовуються також операції "своп´ які поєднують готівкову купів-лю-продаж з одночасним укладанням угоди на певний строк. Існує декілька типів операцій "своп": валютні, процентні, боргові, із золотом і їх різні поєднання.

Валютна операція "своп" — це купівля іноземної валюти на умовах "спот" в обмін на вітчизняну валюту з подальшим викупленням. Угоди "своп" зручні для банків, тому що не створюють непокритої валютної позиції — обсяги вимог і зобов´язань банку в іноземній валюті збігаються. Цілями операцій "своп" можуть бути:

— придбання необхідної валюти для міжнародних розрахунків;

— здійснення політики диверсифікації валютних резервів;

— підтримка визначених залишків на поточних рахунках;

— задоволення потреб клієнта в іноземній валюті тощо.

Угоди "своп" особливо активно укладають центральні банки. Вони використовують їх для тимчасового підкріплення своїх валютних резервів у періоди валютних криз і для проведення валютних інтервенцій. Угоди "своп" з золотом проводяться аналогічним способом: метал продається на умовах готівкового продажу й одночасно викуповується з платежем через визначений термін. Операції "своп" з валютою і золотом означають тимчасовий обмін активами, з процентами і борговими вимогами — остаточний обмін. Сутність операцій "своп" з процентами полягає в тому, що одна сторона зобов´язується виплатити іншій проценти за ставкою LIBOR в обмін на одержання платежів за фіксованою ставкою. Виграє та сторона, що не помилилася в прогнозуванні ринкової процентної ставки. Операції "своп" із борговими зобов´язаннями полягають у тому, що кредитори обмінюються не тільки процентними надходженнями, але і всією сумою боргу клієнта. Операції "своп" з валютою і процентами іноді поєднуються: одна сторона виплачує проценти за плаваючою процентною ставкою в доларах США в обмін на одержання процентних платежів за фіксованою ставкою в євро.

35. Використання бірж у зовнішньоторговельних операціях.

Біржа - основна форма регулярно функціонуючого оптового ринку, в якому здійснюється купівля-продаж цінних паперів (фондова біржа), валюти (валютна біржа) або товарів, що продаються за стандартами чи взірцями (товарна біржа).

У наш час найбільші зарубіжні біржі спеціалізуються на посередництві при укладанні договорів на певний вид продукції таким чином: кольорові метали - Лондонська та Нью-Йоркська; натуральний каучук - Лондонська, Нью-Йоркська, Амстердамська, Сінгапурська, Каула-Лумпурська; бавовна - Нью-Йоркська, Нью-Орлеанська, Чиказька, Ліверпульська, Бомбейська, Александрійська; зерно - Лондонська, Антверпенська, Роттердамська, Вінніпезька, Ліверпульська, Міланська; цукор - Лондонська, Нью-Йоркська, Гамбурзька; кава - Лондонська, Нью-Йоркська, Роттердамська, Ліверпульська, Амстердамська.

На чисельних вітчизняних біржах значною мірою здійснюється торгівля не біржовим товаром - побутовою електронікою, папером, комп'ютерами, технологічним обладнанням, продуктами харчування, що є наслідком загального товарного дефіциту та руйнування старої системи централізованого постачання.

За організаційно-правовим принципом розрізняють два види бірж:

-публічні, які організовуються на базі спеціального законодавства про біржі за участю органів державного управління; їх діяльність має відкритий, публічний характер з точки зору можливості участі будь-яких підприємців та їх звітності про свою діяльність

-приватні біржі, які організовуються у формі З AT з обмеженою кількістю членів, які мають біржові сертифікати; кожний член такої біржі має бути власником хоча б одного такого сертифіката, який дає право на укладання біржових угод.

Біржа від свого імені жодних угод не укладає - ці операції здійснюють її члени через своїх професійних посередників - брокерів. Не члени біржі укладають угоди не самостійно, а через брокерів.

Біржові операції здійснюються з різними цілями:

купівля та продаж:реального товару - на біржах реального товару;

спекулятивні (ф'ючерсні) угоди - на ф'ючерсних біржах;

страхування (хеджування - hedging) угод від можливої зміни цін - на біржі реального товару для угод з відтермінуванням поставки.

На біржі реального товару угоди укладаються на умовах:

-негайної поставки (спот) за цінами на момент їх здійснення. Це означає, що продавець, який уклав угоду спот, протягом 2-х тижнів зобов'язаний поставити товар на акредитований біржею склад

- відтермінування поставки товару (форвард) за цінами на момент їх здійснення з урахуванням прогнозованої біржею динаміки зміни цін за період відтермінування. Якщо очікується підвищення цін, то вони збільшуються на прогнозовану премію, якщо зниження, то - зменшуються на прогнозовану знижку.

На ф'ючерсній біржі укладаються строкові, або ф'ючерсні, угоди, які носять спекулятивний характер. Мета строкових угод - отримання доходу від купівлі-продажу біржових контрактів унаслідок різниці між ціною у день укладання та ціною у день виконання контракту.

В залежності від способу спекулятивної гри на ф'ючерсних біржах розрізняють два види ф'ючерсних угод:

-довгі ф'ючерсні угоди, які починаються з купівлі контракту з надією на підвищення ціни; біржові спекулянти, які грають на підвищення цін, називаються "биками".

- короткі ф'ючерсні угоди, які починаються з продажу контракту з надією на пониження ціни; біржові спекулянти, які грають на пониження цін, називаються "ведмедями".

На біржі реального товару для угод з відтермінуванням поставки застосовують операції хеджування (страхування). Хеджування у даному випадку - це компенсаційні дії, які вживає покупець або продавець реального товару для запобігання можливим втратам у майбутньому від непередбачуваної зміни цін протягом строку поставки товару.

Біржа, на відміну від спекулянтів, ніколи не ризикує і не програє, оскільки вона суворо контролює ситуацію: кількість ф'ючерсних контрактів та кількість покупців, які здійснюють довгі угоди, завжди відповідає кількості контрактів та продавців, які здійснюють короткі угоди незалежно від підвищення чи зниження цін.

Для зменшення ризиків "бики" та "ведмеді"мають право здійснювати дострокові офсетні операції у разі несприятливої, на їх думку, тенденції зміни цін.

Переваги біржі порівняно з іншими формами торгівлі:

вона забезпечує регулярний зв'язок між продавцями та покупцями;

вона фіксує торгові звичаї;

вона встановлює стандарти на товар;

вона розробляє типові контракти;

вона здійснює квотування цін;

вона регулює суперечки тощо.

Біржі відіграють роль посередника у процесі організації горизонтальних господарських зв'язків. І хоча реальні поставки на біржах звичайно не перевищують 5-10% світової торгівлі відповідними товарами, вплив біржі на ціни світового ринку та конкретних угод виключно значний.