- •080502.65“Экономика и управление на предприятие в строительном комплексе ”

- •Глава 3. Структура комплексного бизнес-плана и роль анализа в разработке и мониторинге основных плановых показателей 1

- •Глава 4. Сметное планирование (бюджетирование) и анализ исполнения смет (бюджетов) 1

- •Глава 5. Анализ в системе маркетинга 2

- •Глава 6. Анализ и управление объемом производства и продаж. 2

- •Глава 7. Обоснование формирования и оценки эффективности ассортиментных программ 2

- •Глава 8. Анализ обновления продукции и ее качества 2

- •Глава 9. Анализ технико-организационного уровня и других условий производства 2

- •Глава 10. Анализ технической оснащенности производства, возрастного состава основных фондов 2

- •Глава 11. Анализ и оценка уровня организации производства и управлени 3

- •Глава 1. Алиева м.. (эа 09-12) 334

- •Глава 1. Роль комплексного анализа в управлении 334

- •Глава 1. Роль комплексного анализа в управлении 349

- •Глава 2. Содержание комплексного экономического анализа и последовательность его проведения 28

- •Глава 3. Структура комплексного бизнес-плана и роль анализа в разработке и мониторинге основных плановых показателей 31

- •Глава 3. Структура комплексного бизнес-плана и роль анализа в разработке и мониторинге основных плановых показателей 53

- •Глава 4. Сметное планирование (бюджетирование) и анализ исполнения смет (бюджетов) 56

- •Глава 4. Сметное планирование (бюджетирование) и анализ исполнения смет (бюджетов) 78

- •Глава 5. Анализ в системе маркетинга 88

- •Глава 6. Анализ и управление объемом производства и продаж 103

- •Глава 7. Обоснование формирования и оценки эффективности ассортиментных программ 117

- •Глава 8. Анализ обновления продукции и ее качества 132

- •Глава 9. Анализ технико-организационного уровня и других условий производства 144

- •Глава 10. Анализ технической оснащенности производства, возрастного состава основных фондов 161

- •Глава 11. Анализ и оценка уровня организации производства и управления 167

- •Глава 11. Анализ и оценка уровня организации производства и управления 183

- •Глава 12. Жизненный цикл изделия, техники и технологии и учет его влияния на анализ организационно-технического уровня 188

- •Глава 12. Жизненный цикл изделия, техники и технологии и учет его влияния на анализ организационно-технического уровня 194

- •Глава 13. Анализ состояния и использования трудовых и материальных ресурсов 196

- •Глава 13. Анализ состояния и использования трудовых и материальных ресурсов 208

- •Глава 14. Анализ и управление затратами 211

- •Глава 14. Анализ и управление затратами 231

- •Глава 15. Особенности анализа прямых и косвенных, переменных и постоянных затрат 233

- •Глава 15. Особенности анализа прямых и косвенных, переменных и постоянных затрат 257

- •Глава 16. Финансовые результаты и рентабельность активов коммерческой организации и методы их анализа 259

- •Глава 16. Финансовые результаты и рентабельность активов коммерческой организации и методы их анализа 271

- •Глава 17. Анализ эффективности капитальных и финансовых вложений 273

- •Глава 17. Анализ эффективности капитальных и финансовых вложений 292

- •Глава 18. Финансовое состояние коммерческой организации и методы его анализа 298

- •Глава 18. Финансовое состояние коммерческой организации и методы его анализа 312

- •Глава 19. Анализ финансовой устойчивости, ликвидности и платежеспособности организации 314

- •Глава 19. Анализ финансовой устойчивости, ликвидности и платежеспособности организации 328

- •Глава 20. Методы комплексного анализа уровня использования экономического потенциала хозяйствующего субъекта и оценка бизнеса 331

- •Глава 20. Методы комплексного анализа уровня использования экономического потенциала хозяйствующего субъекта и оценка бизнеса 350

- •Глава 21. Методика рейтингового анализа эмитентов 353

- •Глава 21. Методика рейтингового анализа эмитентов 364

- •Глава 12. Жизненный цикл изделия, техники и технологии и учет его влияния на анализ организационно-технического уровня

- •Глава 21. Методика рейтингового анализа эмитентов

- •Материал данного реферативного сборника составлялся творческим коллективом в составе:

- •1.2. Сравнительная характеристика видов анализа

- •1.3. Роль кэа в системе управления предприятием

- •1.4. Задачи управления

- •1.5. Место кэа в системе управления

- •1.6. Процесс выбора варианта решения при комплексной проблеме

- •1.7. Последовательность проведения комплексного управленческого анализа

- •Вопросы для самопроверки

- •2.1.2.Задачи экономического анализа хозяйственной деятельности

- •2.2. Виды экономического анализа

- •2.2.1 Виды экономического анализа и его связь со смежными дисциплинами

- •2.2.2. Сравнительная характеристика видов анализа

- •2.3. Методика управленческого анализа в деятельности организации.

- •2. 3.1.Комплексный анализ финансово-хозяйственной деятельности организации

- •2.3.2. Методика управленческого анализа(цех)

- •2. 4. Последовательность проведения комплексного управленческого анализа

- •Вопросы для самопроверки

- •3.1.2. Роль комплексного экономического анализа хозяйственной деятельности в разработке бизнес-плана

- •3.2. Методика основных финансовых показателей бизнес-плана

- •3. 2.1. Методика расчета основных финансовых показателей бизнес-плана

- •3.2.2. Расчет потребности в оборотных средствах и инвестициях экономического субъекта

- •4.1.2 Процесс бюджетирования

- •4.2. Состав бюджетов

- •4.2.1 Состав операционных бюджетов

- •4.2.2 Состав финансовых бюджетов

- •4.3. Технология составления и контроля бюджетов организации

- •4.3.1 Исходные данные для составления бюджетов

- •4. 3.2 Составление операционных бюджетов организации

- •4.3.3 Составление финансовых бюджетов

- •4.3.4 Контроль выполнения бюджета организации и анализ отклонений

- •Вопросы для самопроверки

- •5.2. Понятие, значение и цели маркетинговых исследований

- •5.3. Классификация маркетинговых исследований

- •Вопросы для самопроверки

- •6.2. Состав стоимостных показателей продукции

- •6.3. Цены, применяемые для оценки продукции

- •6.4. Анализ и контроль объема производства продукции

- •6.5. Анализ резервов роста объемов производства

- •6.6. Анализ динамики выполнения плана производства и реализации

- •6.7. Анализ комплектности и ритмичности производства

- •6.8. Анализ брака

- •6.9. Анализ ассортимента и структуры продукции

- •6.10. Анализ качества произведенной продукции

- •6.11. Анализ и контроль реализации продукции предприятием

- •Вопросы для самопроверки

- •7.2. Формирование ассортиментной политики предприятия

- •7.3 Основные функции управления ассортиментом

- •7.4. Оценка эффективности ассортиментных программ

- •7.4.3 Матрица бkг

- •7.4.4 Матрица ансоффа

- •Вопросы для самопроверки

- •8.1.2. Анализ брака продукции

- •8.1.3. Анализ качества продукции

- •8. 2. Анализ обновления продукции

- •8.2.1 Анализ общего уровня обновления продукции

- •8.2.2 Анализ новизны продукции

- •8.2.3 Анализ сменяемости продукции

- •Вопросы для самопроверки

- •9.2. Анализ показателей научно-технического уровня производства

- •9.3. Анализ уровня организации производства труда

- •9.4. Анализ показателей уровня управления

- •Вопросы для самопроверки

- •10.1.2 Анализ интенсивности и эффективности использования опф

- •10.2. Анализ использования оборудования.

- •10.2.1 Анализ использования мощностей оборудования

- •10.2.2 Анализ использования технологического оборудования

- •10.3. Резервы повышения эффективности использования оборудования и оценка его использования.

- •10.3.1. Методика выявления путей повышения эффективности использования опф.

- •10.3.2. Оценка использования машин и оборудования.

- •Вопросы для самопроверки

- •Анализ факторов изменения объема реализации (тыс. Руб.)

- •Выполнение договорных обязательств по поставкам продукции, тыс. Руб.

- •Особое внимание уделяется изучению влияния факторов, определяющих объем производства и реализации продукции. Их можно объединить в три группы:

- •Наиболее важным признаком для цепей анализа является деление затрат по элементам затрат, по статьям затрат, по способу отнесения на себестоимость продукции, по отношению к объему производства.

- •Общая сумма затрат на производство продукции может измениться:

- •За счет изменения структуры продукции сумма затрат возросла на 3 610 тыс. Руб. (67 285 – 63 675). Это свидетельствует о том, что в общем объеме производства увеличилась доля затратоемкой продукции.

- •15.7 Анализ себестоимости по статьям калькуляции

- •После этого можно изучить факторы изменения суммы прямых материальных затрат на весь объем производства каждого вида продукции, для чего используется следующая факторная модель:

- •Из табл. 8. Видно, что материальные затраты на производство изделия а выросли на 11 130 тыс. Руб., в том числе за счет изменения:

- •Аналогичные расчеты делаются по всем видам продукции (табл. 9.)

- •Общая сумма прямых материальных затрат в целом по предприятию кроме данных факторов зависит еще и от структуры произведенной продукции: Необходимые данные для расчета приведены в табл. 10

- •Для пересчёта плановых затрат на фактический выпуск продукции можно использовать формулу:

- •Продолжение таблицы 13

- •Выполнение плана строительно-монтажных работ, тыс. Руб.

- •17. 2. Ретроспективная оценка эффективности реальных инвестиций

- •Допустимые значения Кбл - 0,7-0,8

- •20.2.4 Методы оценки бизнеса

- •Наконец, в третьих, стоимость услуг по присвоению международного рейтинга довольно высока

20.2.4 Методы оценки бизнеса

Рассмотрим в самых общих чертах некоторые, наиболее распространенные.

При оценке организации с позиций доходного подхода, сама организация рассматривается не как имущественный комплекс, а как бизнес, дело, которое может приносить прибыль. Оценка бизнеса организации с применением доходного подхода – это определение текущей стоимости будущих доходов, которые возникнут в результате использования организации и/или возможной дальнейшей ее продажи. Таким образом, оценка с позиции доходного подхода во многом зависит от того, каковы перспективы бизнеса оцениваемой организации. При определении рыночной стоимости бизнеса организации учитывается только та часть ее капитала, которая может приносить доходы в той или иной форме в будущем. При этом очень важно знать, на каком этапе развития бизнеса собственник начнет получать доходы, и с каким риском это сопряжено.

Наибольшую сложность при оценке бизнеса конкретной организации с позиции доходного подхода представляет процесс прогнозирования доходов и определения ставки дисконтирования (капитализации) будущих доходов. Преимущество доходного подхода при оценке бизнеса состоит в том, что учитываются перспективы и будущие условия деятельности организации (формирование цен на товары, будущие капитальные вложения, условия рынка, на котором функционирует организация, и пр.).

Доходный подход представлен двумя основными методами оценки – методом дисконтированных денежных потоков и методом капитализации прибыли.

Оценка стоимости бизнеса организации методом дисконтированных денежных потоков (ДДП, Discounted Cash Flow, DCF) наиболее широко применяется в рамках доходного подхода. Он основан на предположении о том, что потенциальный покупатель не заплатит за данную организацию сумму, большую, чем текущая стоимость будущих доходов от бизнеса этой организации, а собственник не продаст свой бизнес дешевле текущей стоимости прогнозируемых будущих доходов. В результате взаимодействия, стороны придут к соглашению о цене, равной текущей стоимости будущих доходов организации.

Оценка организации методом ДДП состоит из следующих этапов:

выбор модели денежного потока - зависит от того, возникает ли необходимость различать собственный и заемный капитал. Разница состоит в том, что проценты на обслуживание заемного капитала могут выделяться как расходы (в модели денежного потока для собственного капитала) или учитываться в составе потока доходов (в модели для всего инвестированного капитала), соответственно меняется величина чистой прибыли.

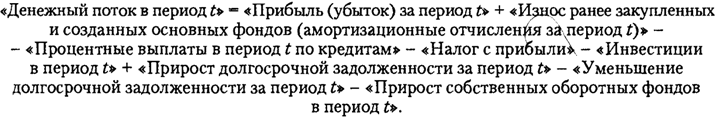

В табл. 2.4 приведен порядок расчета (модель) денежного потока для собственного капитала. Применяя эту модель, рассчитывают рыночную стоимость собственного (акционерного) капитала предприятия.

Таблица 2.4 - Модель денежного потока для собственного капитала

|

Действие |

Показатель |

|

Плюс Плюс (минус) Плюс (минус) Плюс (минус) Итого |

Чистая прибыль после уплаты налогов Амортизационные отчисления Уменьшение (прирост) чистого оборотного капитала Продажа активов (капитальные вложения) Прирост (уменьшение) долгосрочной задолженности Денежный поток для собственного капитала |

Или

Согласно модели денежного потока всего инвестированного капитала (табл. 2.5) стоимость собственного капитала предприятия определяется как стоимость его операций (его инвестированного капитала) за вычетом стоимости заемного капитала и привилегированных акций.

Таблица 2.5 - Модель денежного потока для всего инвестированного капитала

|

Действие |

Показатель |

|

Минус Плюс Плюс (минус) Плюс (минус) Итого |

Прибыль до уплаты процентов и налогов Налог на прибыль Амортизационные отчисления Уменьшение (прирост) чистого оборотного капитала Продажа активов (капитальные вложения) Денежный поток для всего инвестированного капитала |

Данная модель особенно пригодна для оценки многопрофильного бизнеса. Применяя модель денежного потока для всего инвестированного капитала, условно можно не различать собственный и заемный капиталы предприятия и считать совокупный денежный поток.

Исходя из этого, расчет начинается не с чистой прибыли, а с прибыли до уплаты процентов и налогов, то есть условно принимается, что проценты также подлежат обложению налогом на прибыль. Такая трактовка зафиксирована в Международных стандартах оценки. Кроме того, поскольку в этой модели условно не различают собственный и заемный капиталы предприятия, изменение долгосрочной задолженности не учитывается при расчете денежного потока. Итогом расчета во второй модели является рыночная стоимость всего инвестированного капитала предприятия.

определение длительности прогнозного периода - как правило, в качестве прогнозного берется период, продолжающийся до тех пор, пока темпы роста организации не стабилизируются (предполагается, что в постпрогнозный период имеет место стабильный темп роста). В странах с рыночной экономикой прогнозный период составляет 5-10 лет, в странах с переходной экономикой допустимо сокращение прогнозного периода до 3 лет.

ретроспективный анализ объема продаж и его прогноз - требует рассмотрения и учета целого ряда факторов, основными среди которых являются объемы производства и цены на товары, спрос, ретроспективные темпы роста, темпы инфляции, перспективы капиталовложений, ситуация в отрасли, доля организации на рынке и общая ситуация в экономике. Прогноз продаж должен быть логически совместим с ретроспективными показателями бизнеса организации.

прогноз и анализ расходов - необходимо изучить структуру расходов организации, в особенности соотношение постоянных и переменных затрат, оценить инфляционные ожидания, исключить единовременные статьи расходов, которые не встретятся в будущем, определить амортизационные отчисления, рассчитать затраты на выплату процентов по займам, сравнить прогнозируемые расходы с соответствующими показателями у конкурентов или среднеотраслевыми.

прогноз и анализ инвестиций - включает три основных компонента: собственные оборотные средства - «рабочий капитал», капиталовложения, потребности в финансировании.

расчет денежного потока для каждого прогнозного года - может быть выполнен двумя методами – косвенным и прямым. Косвенный метод анализирует движение денежных средств по направлениям деятельности. Прямой метод основан на анализе движения денежных средств по статьям прихода и расхода, т.е. по бухгалтерским счетам.

определение ставки дисконта (процентной ставки для пересчета будущих доходов в текущую стоимость) - зависит от того, какой тип денежного потока используется в качестве базы. Для денежного потока от собственного капитала применяется ставка дисконта, определяемая собственником как ставка отдачи на собственный капитал. Для денежного потока от всего инвестированного капитала применяется ставка дисконта, равная сумме взвешенных ставок отдачи на собственный капитал и заемные средства, где в качестве весов выступают доли заемных и собственных средств в структуре капитала.

Для денежного потока от собственного капитала наиболее распространенными методами определения ставки дисконта являются метод кумулятивного построения и модель оценки капитальных активов. Для денежного потока для всего инвестированного капитала обычно используют модель средневзвешенной стоимости капитала.

При определении ставки дисконта кумулятивным методом за базу расчетов берется ставка дохода по безрисковым ценным бумагам, к которой прибавляется дополнительный доход, связанный с риском инвестирования в данный вид ценных бумаг. Затем вносятся поправки (в сторону увеличения или уменьшения) на действие количественных и качественных факторов риска, связанных со спецификой данной компании.

В соответствии с моделью оценки капитальных активов (Capital Assets Pricing Model, CAPM) ставка дисконта определяется по формуле:

R = Rf + β(Rm – Rf) + S1 + S2 + C, (2.0)

где R – требуемая инвестором ставка дохода на собственный капитал;

Rf - безрисковая ставка дохода;

Rm – общая доходность рынка в целом;

β – коэффициент бета;

S1 – премия для малых организаций;

S2 – премия за риск, характерный для отдельной компании;

С – страховой риск.

Согласно модели средневзвешенной стоимости капитала, ставка дисконта (Weighted Average Cost of Capital, WACC) определяется следующим образом:

WACC = kd *(1-tc) *wd + kp*wp + ks*ws , (2.0)

где kd – стоимость привлеченного заемного капитала;

tc – ставка налога на прибыль;

wd – доля заемного капитала в структуре капитала организации;

kp – стоимость привлечения акционерного капитала (привилегированные акции);

wp – доля привилегированных акций в структуре капитала организации;

ks - стоимость привлечения акционерного капитала (обыкновенные акции);

ws - доля обыкновенных акций в структуре капитала организации.

расчет величины стоимости в постпрогнозный период.

Определение стоимости в постпрогнозный период основано на предпосылке о том, что бизнес способен приносить доход и по окончании прогнозного периода. Предполагается, что после окончания прогнозного периода доходы бизнеса стабилизируются и в остаточный период будут иметь место стабильные долгосрочные темпы роста или бесконечные равномерные доходы.

В зависимости от перспектив развития бизнеса в постпрогнозный период выбирают тот или иной метод либо модель расчета ставки дисконтирования:

метод ликвидационной стоимости. Данный метод используется в том случае, если в постпрогнозный период ожидается банкротство компании с последующей продажей имеющихся активов. При расчете ликвидационной стоимости необходимо принять во внимание расходы, связанные с ликвидацией, и скидку на срочность (при срочной ликвидации).

метод чистых активов. Техника расчетов аналогична расчетам ликвидационной стоимости, но не учитывает затрат на ликвидацию и скидку за срочную продажу активов компании. Этот метод может быть использован для стабильного бизнеса, главной характеристикой которого являются значительные материальные активы;

метод предполагаемой продажи. Он заключается в пересчете денежного потока в показатели стоимости с помощью специальных коэффициентов, полученных из анализа ретроспективных данных по продажам сопоставимых компаний. Поскольку практика продажи компаний на российском рынке крайне скудна или отсутствует, применение данного метода для определения конечной стоимости проблематично;

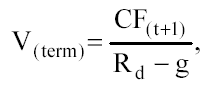

модель Гордона. По модели годовой доход постпрогнозного периода капитализируется в показатели стоимости при помощи ставки капитализации, рассчитанной как разница между ставкой дисконтирования и долгосрочными темпами роста. При отсутствии темпов роста ставка капитализации будет равна ставке дисконтирования. Модель Гордона основана на прогнозе получения стабильных доходов в остаточный период и предполагает, что величины износа и капиталовложений равны.

Расчет конечной стоимости в соответствии с моделью Гордона производится по формуле:

(2.3)

(2.3)

где V(term) — стоимость в постпрогнозный период;

CF(t+1) — денежный поток доходов за первый год постпрогнозного (остаточного) периода;

Rd — ставка дисконтирования;

g — долгосрочные темпы роста денежного потока.

Полученную таким образом стоимость бизнеса в постпрогнозный период приводят к текущим стоимостным показателям по той же ставке дисконта, что применяется для дисконтирования денежных потоков прогнозного периода.

расчет текущих стоимостей будущих денежных потоков и их стоимости в постпрогнозный период. Стоимость предприятия складывается из текущей стоимости доходов за каждый год прогнозного периода и текущей стоимости предприятия в постпрогнозный период плюс дополнительные поправки, учитывающие стоимость не производящих доходы активов, другие дополнительные затраты, и определяется по формуле:

,

(2.4)

,

(2.4)

Где PV – текущая стоимость предприятия; CF i – денежный поток доходов рассматриваемого i -го года прогнозного периода.

V (term) – стоимость в постпрогнозный период (терминальная стоимость);

r – ставка дисконтирования для собственного капитала;

Т – прогнозный период, обычно оценщиками выбирается в 5 лет;

i – порядковый номер рассматриваемого года прогнозного периода;

Денежный поток собственного капитала = чистая прибыль + амортизационные отчисления - прирост (+сокращение) собственного оборотного капитала - капиталовложения - уменьшение долгосрочной задолженности (денежный поток для инвестированного (или бездолгового) капитала мы для простоты не будем рассматривать, так как это сути не меняет).

внесение итоговых поправок - связано с наличием нефункциональных активов, не принимающих участия в извлечении дохода, и их влиянием на фактическую величину собственного оборотного капитала. Если оценивается неконтрольный пакет акций, то необходимо сделать скидку на отсутствие контроля.

Метод дисконтированных будущих денежных потоков применим к приносящим доход организациям. Следует также соблюдать определенную осторожность в применении этого метода при оценке бизнеса новых организаций, т.к. отсутствие ретроспективы прибылей затрудняет объективное прогнозирование будущих денежных потоков.

Применение метода дисконтированного денежного потока – весьма сложный и трудоемкий процесс, однако во всем мире он признан как наиболее теоретически обоснованный. Главное достоинство метода заключается в том, что он учитывает перспективы развития рынка в целом и организации в частности, а это в наибольшей степени отвечает интересам инвесторов.

Суть метода капитализации прибыли заключается в том, что оцененную стоимость бизнеса действующей организации считают равной отношению чистой прибыли к выбранной ставке капитализации:

V=I/R, (2.0)

где V – стоимость бизнеса,

I – величина прибыли,

R – ставка капитализации.

Метод капитализации прибыли обычно используется, когда имеется достаточно данных для определения текущего денежного потока, а ожидаемые темпы роста умеренны или предсказуемы. Данный метод наиболее применим к организациям, приносящим стабильную прибыль, величина которой из года в год меняется незначительно или темпы ее роста постоянны. Данный метод в России применяется довольно редко и, в основном, для мелких организаций, поскольку для большинства крупных и средних организаций отмечаются значительные колебания прибылей и денежных потоков по годам.

Процесс оценки бизнеса методом капитализации прибыли включает следующие этапы:

анализ финансовой отчетности организации - проводится на основе баланса и отчета о финансовых результатах. Необходимо провести их нормализацию, т.е. сделать поправки на единовременные и чрезвычайные статьи, которые не были регулярными в прошлой деятельности организации и вероятность их повторения в будущем минимальна.

определение величины прибыли, которая будет капитализирована - выбирается период времени, за который подсчитывается прибыль:

прибыль последнего отчетного года, прибыль первого прогнозного года, средняя величина прибыли за 3 –5 последних лет. В большинстве случаев используется прибыль последнего отчетного года.

расчет ставки капитализации - производится исходя из ставки дисконта путем вычитания ожидаемых среднегодовых темпов роста прибыли. Для определения же ставки дисконта чаще всего используют методики, уже описанные при рассмотрении метода дисконтированных денежных потоков: модель оценки капитальных активов, модель кумулятивного построения и модель средневзвешенной стоимости капитала.

определение предварительной величины стоимости бизнеса организации;

внесение итоговых поправок.

К достоинствам данного метода можно отнести возможность отражения потенциальной доходности бизнеса и возможность учета риска как отрасли, так и предприятия.

К недостаткам данного метода можно отнести «ограничение зоны использования» - т. е. невозможность его применения для любого предприятия, а также проблемы получения данных для сравнительного анализа, определения прибыли и ставки капитализации. Несмотря на значительные ограничения «метод капитализации чистой прибыли отражает фактическое состояние рынка и позволяет корректировать данные применительно к конкретной ситуации».

Сравнительный подход, именуемый также подходом с точки зрения анализа рыночных данных или методом компании-аналога или просто рыночным подходом, включает методы рынка капитала, метод сделок (продаж) и метод отраслевых коэффициентов. Суть сравнительного подхода при определении стоимости предприятия заключается в следующем. Выбирается предприятие, аналогичное оцениваемому, которое было недавно продано. Затем вычисляется отношение цены продажи к какому-либо финансовому показателю по предприятию-аналогу. Это соотношение называется мультипликатором. Умножив мультипликатор на тот же базовый финансовый показатель оцениваемой компании, получим ее стоимость.

Первым можно отметить очень простой и эффективный метод - прямого сравнения продаж. Метод продаж, или метод сделок, основан на использовании цены приобретения организации–аналога в целом или его контрольного пакета акций. Его использование гарантирует высокую скорость и достоверность, но, стоит оговориться, при условии достоверности аналогов. Под аналогами понимается следующее:

предприятия-аналоги должны быть одинаковой формы собственности с оцениваемым предприятием;

иметь приблизительно одинаковый доход и оборот финансов;

численность работающих должна приблизительно совпадать;

также желательно, чтобы они совпадали по еще нескольким более мелким вопросам (регион, природные ресурсы, близость магистралей, близость поставщиков и т.д.).

Однако в данный момент в России пока еще существует сложность применения этого метода. Она заключается в необходимости использовать информацию о цене ранее оцененных аналогичных предприятий. Как показывает существующая практика, такой информации накоплено еще не достаточного. Таким образом, необходимая информация о цене может и должна накапливаться с использованием других нижеприведенных методов. К таковым, например, относятся методы, базирующиеся на активах. Стоит отметить, что при всех преимуществах метода прямого сравнения он не лишен и недостатка, который заключается в сложности оценки больших компаний т.е. в нахождении аналога.

Метод отраслевых коэффициентов называют также методом отраслевых соотношений или правилом «золотого сечения» - метод позволяющий оценить достоверность результатов, полученных более точными методами. Т.е., данный метод используется как приложение и продолжение ко всем остальным методам. Отдельно он не применяется из-за невысокой точности результата. Найденный другим методом результат должен уложиться в границы рассчитанные методом отраслевых коэффициентов. Он основан на использовании рекомендуемых соотношений между ценой и определенными финансовыми параметрами. Этот подход имеет в виду вычисления стоимости бизнеса с помощью местного индекса деловой активности компаний, используемого как коэффициент. Этот коэффициент основан на том, какие аналогичные компании были проданы недавно. В результате были разработаны достаточно простые формулы определения стоимости оцениваемого предприятия, выведены формулы конкретной области, в основном основанные на коэффициенте валовой выручки от продажи. Однако это именно тот случай, когда многие люди имеют проблемы с этими формулами, из-за того, что они часто не фокусируются на итоговой прибыли или потоке денежных средств. И вдобавок они не учитывают, насколько разными могут быть две компании, которые работают в одной сфере бизнеса. Этот метод предполагает наличие отраслевых, достаточно стабильных, мультипликаторов. [8]

Метод рынка капитала, или метод компании-аналога, основан на использовании цен, сформированных открытым фондовым рынком. То есть, при оценке акций организации, базой для сравнения служит цена на единичную акцию компаний-аналогов.

Процесс оценки акций (бизнеса) организации с применением метода рынка капитала включает следующие основные этапы:

сбор необходимой информации - получение данных о фактических ценах купли-продажи акций, аналогичных с акциями оцениваемой организации, а также бухгалтерской и финансовой отчетности оцениваемой организации и организаций-аналогов.

выбор организаций-аналогов - ключевой момент при использовании данного подхода. Основная сложность состоит в том, что предполагается сопоставлять во многом несопоставимые объекты. Первичный отбор и сопоставление организаций-аналогов проводится по нескольким критериям: отраслевая принадлежность, производимая продукция, ассортимент, объем производства). Затем первичный список сужается из-за отказа некоторых организаций предоставить необходимую информацию, а также из-за введения уточняющих критериев для сравнения (уровень диверсификации производства, положение на рынке, размер, характер конкуренции, перспективы роста, финансовый риск, качество менеджмента и т.д.).

финансовый анализ - важнейший прием определения сопоставимости аналогичных организаций, поскольку с помощью финансового анализа можно определить рейтинг оцениваемой компании в списке аналогов. Финансовый анализ включает анализ коэффициентов заемных средств (структуры капитала), анализ коэффициентов собственных оборотных средств (ликвидность), сопоставление балансовых отчетов стандартного формата, отчетов о прибылях и убытках стандартного формата, анализ операционных коэффициентов (доход на активы, доход на собственный капитал и т.д.).

расчет оценочных мультипликаторов. Мультипликатор – это коэффициент, отражающий соотношение между ценой бизнеса и ее финансовыми показателями. На практике, при оценке акций (бизнеса) организации используются два типа мультипликаторов: интервальные и моментные ().

Таблица 2.6 - Наиболее используемые оценочные мультипликаторы

|

Мультипликаторы |

Условие применения |

|

Интервальные | |

|

Цена / валовые доходы |

Оцениваемая и сопоставимые организации имеют сходные операционные расходы (сфера услуг) |

|

Цена / чистая прибыль |

Прибыль относительно высока и отражает реальное экономическое состояние организации |

|

Цена / прибыль до налогообложения |

Сопоставляются организации, имеющие различные налоговые условия |

|

Цена / денежный поток |

Организация имеет относительно низкий доход, сравнимый с амортизацией |

|

Цена / дивидендные выплаты |

Дивиденды выплачиваются достаточно стабильно как в аналогах, так и в оцениваемой организации. |

|

Моментные | |

|

Цена / балансовая стоимость собственного капитала |

Организация имеет на балансе значительные активы, а также имеется устойчивая связь между показателем балансовой стоимости и генерируемым доходом |

|

Цена/ чистая стоимость активов |

Организация имеет значительные вложения в собственность (недвижимость, ценные бумаги, оборудование) или основной бизнеса являются хранение, покупка и продажа собственности, а управленческий и рабочий персонал добавляет к продукции незначительную стоимость |

выбор величины мультипликатора - для анализа может быть выбрано несколько мультипликаторов и рассчитано несколько показателей стоимости. Выбор наиболее уместного мультипликатора определяется в каждой конкретной ситуации

определение итоговой величины стоимости - включает выбор величины мультипликатора, взвешивание промежуточных результатов и внесение итоговых корректировок.

Метод рынка капитала при оценке акций (бизнеса) действующей организации достаточно сложен и трудоемок в применении. Полученные результаты зависят от возможности исследования широкого круга организаций-аналогов.

Подход с точки зрения активов или имущественный подход, или поход с точки зрения накопления активов включает несколько так называемых балансовых методов: метод чистых активов, метод оценки ликвидационной стоимости. Все виды балансовых методов «отталкиваются» от фактической бухгалтерской отчетности. Все балансовые методы предполагают, что собственный капитал, представленный в балансе, определяется как разница между всеми активами предприятия и всеми пассивами (обязательствами). Этот показатель можно назвать балансовой стоимостью собственного капитала предприятия.

К недостаткам этого метода относят то, что он не отражает реальной рыночной стоимости материальных активов, не учитывает нематериальных активов, а также то, что в расчетах не присутствуют ожидаемые и будущие результаты деятельности оцениваемого предприятия, т.е. невозможно предсказать, ни уровень рентабельности, ни прибыль, к достоинствам — простота, поскольку практически сразу получается готовый показатель, понятность для большинства пользователей, он основывается на конкретных активах, которые находятся в собственности предприятия.

Этот метод находит успешное применение при оценке нового бизнеса или другого, когда его перспективы туманны, а также предприятий, для которых невозможно найти соответствующего аналога при оценке сравнительными методами.

Применение метода оценки ликвидационной стоимости оправдано в случае ликвидации предприятия. Т.е. когда предприятие прекращает свои операции, распродает активы и погашает все свои обязательства. Следует также учитывать уменьшение стоимости за счет ликвидационных расходов. Следует принять во внимание время, отпущенное на продажу активов, т.е. возможность продать активы по рыночной стоимости. Ликвидационная стоимость может быть определена и для действующего предприятия как нижний уровень оценки стоимости бизнеса.

Вопросы для самопроверки

Глава 20. Методы комплексного анализа уровня использования экономического потенциала хозяйствующего субъекта и оценка бизнеса

1) Балансовая стоимость - это?

а) рыночная цена продажи активов предприятия за вычетом долговых обязательств и затрат на продажу

б) стоимость воссоздания аналогичного по структуре активов предприятия.

в) затраты на приобретение объекта собственности.

г) наиболее вероятная цена, по которой данный объект может быть продан на открытом рынке.

2) Доходный подход включает в себя метод:

а) Метод дисконтирования будущих денежных потоков

б) метод рынка капитала

в) метод сделок

г) метод чистой балансовой стоимости материальных активов

3) Затратный подход включает в себя метод:

а) метод чистой балансовой стоимости материальных активов

б) метод сделок

в) Метод дисконтирования будущих денежных потоков

г) метод капитализации прибыли

4) Сравнительный подход включает в себя метод:

а) Метод отраслевых коэффициентов

б) метод чистой балансовой стоимости материальных активов

в) метод дисконтирования будущих денежных потоков

г) метод капитализации прибыли

5) Фондоотдача…

а)коэффициент, характеризующий степень обновления оборудования, процесса расширения производства, ввода в действие новых объектов и т.д.

б)показывает степень изношенности основных средств.

в)показывает,сколько прибыли получает организация с каждого рубля имеющихся у нее основных фондов.

г)коэффициент отражает способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов.

6) Как рассчитывается ставка капитализации?

а) сумме налога на имущество и налога на прибыль.

б) сумме ставки дисконтирования и долгосрочных темпов роста.

в) разность ставки дисконта и долгосрочных темпов роста.

г) произведению налог на имущество и ставка дисконтирования.

7)Величина чистой прибыли 384 млн. руб. Ставка дисконтирования 14%, долгосрочные темпы роста — 2% в год. Определите стоимость бизнеса.

а)384 млн. руб.

б) 786млн. руб.

в) 320 млн руб.

г) 54млн. руб.

8) Известно, что прогнозный период составляет 5 лет, денежный поток 6-го г. равен 150 000 тыс. руб., ставка дисконтирования — 24%, долгосрочные темпы роста — 2% в год. Определите величину стоимости в постпрогнозный период.

а) 556 123 тыс. руб.

б) 155 349 тыс. руб.

в) 681818тыс. руб.

г) 625 321тыс. руб

9) Определите стоимость бизнеса. Величина прибыли равна 108 млн.руб., ставка капитализации 10%, налог на прибыль 20%.

а) 1 080 млн.руб.

б) 1 880 млн.руб.

в) 108 млн.руб.

г) 2 160 млн.руб.

10) Экономический потенциал предприятия – это….

а) это совокупность ресурсов имеющихся в распоряжении предприятия, и способности его сотрудников к использованию ресурсов с целью создания товаров, услуг и получения максимального дохода.

б) хозяйственная деятельность общества, а также совокупность отношений, складывающихся в системе производства, распределения, обмена и потребления.

в) совокупность средств производства, используемых владельцем (или обществом) для обеспечения своих потребностей.

г) денежные средства, ценности, запасы, возможности, источники средств, доходов (напр., природные ресурсы, экономические ресурсы).

11.В чем заключается главная задача оценки бизнеса?

а) оценить имущественные права владельца (рыночную стоимость), для возможной последующей передачи этих прав.

б) выбор наилучшего варианта действий для удовлетворения максимальных потребностей общества в необходимых ему материальных благах при минимуме издержек.

в) осуществить экономический выбор, обусловленный ограниченностью ресурсов.

г) состоит в определении достоверности и правдивости финансовой отчетности субъекта проверки.

12) Суть метода капитализации прибыли заключается в том, что …

а) оцененную стоимость бизнеса действующей организации считают равной отношению чистой прибыли к выбранной ставке капитализации.

б) сначала, описывается финансовый план предприятия, осуществляющего проект, затем описывается действующее производство.

в) заключается в следующем: выбирается предприятие, аналогичное оцениваемому, которое было недавно продано. Затем вычисляется отношение цены продажи к какому-либо финансовому показателю по предприятию-аналогу. Умножаем мультипликатор на тот же базовый финансовый показатель оцениваемой компании, получим ее стоимость.

г) последовательно рассчитывается влияние фактора на изменение результативного показателя при допущении, что в конкретный момент времени влияние оказывает только один фактор, а другие остаются неизменными при условии, что факторы не связаны друг с другом.

13) ФОНДОЕМКОСТЬ — это….

а) показатель, обратный фондоотдаче; характеризует стоимость производственных основных фондов, приходящуюся на 1 руб. продукции.

б) важнейший экономический показатель, характеризующий эффективность затрат труда в материальном производстве как отдельного работника, так и коллектива предприятия в целом.

в)показывает степень изношенности основных средств.

г)коэффициент, характеризующий степень обновления оборудования, процесса расширения производства, ввода в действие новых объектов и т.д.

14) Металлургический комбинат за год произвел 50 тыс.т. проката, а среднесписочная численность работников комбината за год составила 2 тыс. чел. Следовательно, производительность труда равна:

а) 25 т.

б) 2т.

в)250 т.

г) 50 т.

15) Валовая (товарная) продукция - 13850 млн. руб. Среднегодовая стоимость основных производственных фондов - 7650 млн.руб. Среднесписочная численность рабочих в первую смену – 700. Рассчитать фондоотдачу.

а) 1,81.

б) 0,552.

в)1,18.

г) 3,86.

16) Валовая (товарная) продукция - 13850 млн. руб. Среднегодовая стоимость основных производственных фондов - 7650 млн.руб. Среднесписочная численность рабочих в первую смену – 700. Рассчитать фондоемкость.

а) 0,552.

б) 10,93.

в)19,78.

г) 1,81.

17) Определить рентабельность основных фондов с прибылью за отчетный период 233 тыс. руб. с затратами 207 тыс. руб. Среднесписочная численность рабочих в первую смену – 700.

а) 113%. Это хороший показатель, больше 100%, говорит о том, что основные фонды в отчетном периоде обладали рентабельностью .

б) 1,13%. Это хороший показатель, говорит о том, что основные фонды в отчетном периоде обладали рентабельностью .

в)0,33%.

г) 129%

18) При плановой выработке за 1 машино-часа 132 руб. фактическая выработка составила 138 руб. Прибыль за отчетный период составила 233 тыс. руб. с затратами 207 тыс. руб. Среднесписочная численность рабочих в первую смену – 700. Коэффициент интенсивной нагрузки составит:

а) 104,5%.

б) 96,7 %.

в)105,4 %.

г) 181 %.

19) При плановой выработке за 1 машино-часа 132 руб. фактическая выработка составила 138 руб. Прибыль за отчетный период составила 233 тыс. руб. с затратами 207 тыс. руб. Среднесписочная численность рабочих в первую смену – 700. Фактическое (плановое) время работы оборудования – 240 часов, время работы оборудования по норме - 248 часов. Коэффициент экстенсивной нагрузки составит:

а) 96,77%.

б) 103,33%.

в) 104,5%.

г) 181 %.

20) Рассчитать интегральный коэффициент использования оборудования, коэффициент экстенсивной нагрузки равен 0,97%. При плановой выработке за 1 машино-часа 132 руб. фактическая выработка составила 138 руб. Среднесписочная численность рабочих в первую смену – 700.

а) 1,014%.

б) 1,033%.

в) 0,93%.

г) 6,79 %.

Глава 21. Методика рейтингового анализа эмитентов

21. 1. Рейтинговая оценка

21. 1.1 Финансовое состояние

Финансовое состояние — главная характеристика деловой активности и надежности предприятия. Оно определяет конкурентоспособность предприятия и его потенциал в деловом сотрудничестве, выступает гарантом эффективной реализации экономических интересов всех участников хозяйственной деятельности — как самого предприятия, так и его партнеров.

Устойчивое финансовое положение предприятия — это результат умелого управления всей совокупностью производственных и хозяйственных факторов, определяющих результаты деятельности предприятия.

Комплексная сравнительная рейтинговая оценка финансового состояния предприятия включает следующие этапы: сбор и аналитическую обработку исходной информации за оцениваемый период времени; обоснование системы показателей, используемых для рейтинговой оценки финансового состояния предприятия и их классификацию; расчет итогового показателя рейтинговой оценки; классификацию (ранжирование) предприятий по рейтингу.

Итоговая рейтинговая оценка учитывает все важнейшие параметры (показатели) финансовой и производственной деятельности предприятия, т.е. хозяйственной деятельности в целом. При ее построении используются данные о производственном потенциале предприятия, рентабельности его продукции, эффективности использования финансовых ресурсов, состоянии и размещении средств, их источниках и другие показатели. Точная и объективная оценка финансового состояния не может базироваться на произвольном наборе показателей. Поэтому выбор и обоснование исходных показателей деятельности должны осуществляться согласно положениям теории финансов предприятия, исходить из целей оценки, потребностей субъектов управления в аналитической оценке.

21.1.2 Система показателей для рейтинговой оценки

Система показателей базируется на данных публичной отчетности предприятий. Это делает оценку массовой, позволяет контролировать изменения в финансовом состоянии предприятия всем участникам экономического процесса, дает возможность оценить результативность и объективность самой методики комплексной оценки.

В табл. 1 приведен примерный набор исходных показателей для общей сравнительной оценки.

Таблица 1

Система исходных показателей для рейтинговой оценки по данным публичной отчетности

|

1 группа |

2 группа |

3 группа |

4 группа |

|

Показатели оценки прибыльности хозяйственной деятельности |

Показатели оценки эффективности управления |

Показатели оценки деловой активности |

Показатели оценки ликвидности и рыночной устойчивости |

|

1. Общая рентабельность предприятия – валовая прибыль на 1 денежную единицу активов |

1. Чистая прибыль на 1 денежную единицу объема реализации продукции |

1. Отдача всех активов – выручка от реализации продукции на 1 денежную единицу активов |

1. Текущий коэффициент ликвидности |

|

2. Чистая рентабельность предприятия – чистая прибыль на 1 денежную единицу активов |

2. Прибыль от реализации продукции на 1 денежную единицу объема реализации продукции |

2. Отдача основных фондов – выручка от реализации продукции на 1 денежную единицу основных фондов |

2. Критический коэффициент ликвидности – денежные средства, расчеты и прочие активы на 1 денежную единицу срочных обязательств |

|

1 группа |

2 группа |

3 группа |

4 группа |

|

3. Рентабельность собственного капитала - чистая прибыль на 1 денежную единицу капитала (средств) |

3. Прибыль от всей реализации на 1 денежную единицу объема реализации |

3. Оборачиваемость оборотных фондов - выручка от реализации продукции на 1 денежную единицу оборотных средств |

3. Индекс постоянного актива – основные фонды и прочие внеоборотные активы к собственным средствам |

|

4. Общая рентабельность к производственным фондам – валовая прибыль к средней величине основных производственных фондов, нематериальных активов и оборотных средств в ТМЦ |

4. Валовая прибыль на 1 денежную единицу объема реализации продукции |

4. Оборачиваемость запасов – выручка от реализации продукции на 1 денежную единицу запасов |

4. Коэффициент автономии – собственные средства на 1 денежную единицу к валюте баланса |

|

|

|

5. Оборачиваемость дебиторской задолженности – выручка от реализации продукции на 1 денежную единицу дебиторской задолженности |

5. Обеспеченность запасов собственными оборотными средствами – собственные оборотные средства на 1 денежную единицу запасов |

|

Показатели оценки прибыльности хозяйственной деятельности |

Показатели оценки эффективности управления |

Показатели оценки деловой активности |

Показатели оценки ликвидности и рыночной устойчивости |

|

|

|

6. Оборачиваемость банковских активов – выручка от реализации на 1 денежную единицу банковских активов |

|

|

|

|

7. Отдача собственного капитала – выручка от реализации продукции на 1 денежную единицу собственного капитала |

|

В первую группу включены наиболее обобщенные и важные показатели оценки прибыльности (рентабельности) хозяйственной деятельности предприятия. В общем случае показатели рентабельности представляют собой отношение прибыли к стоимости тех или иных средств (имущества) предприятия, участвующих в получении прибыли. Поэтому здесь полагается, что наиболее важными для сравнительной оценки выступают показатели рентабельности, исчисленные по отношению чистой прибыли к стоимости всего имущества или к величине собственных средств предприятия

Во вторую группу включены показатели оценки эффективности управления предприятием. Рассматриваются наиболее общие четыре показателя. Эффективность управления определяется отношением прибыли ко всему обороту предприятия - выручке от реализации продукции (работ, услуг) без налога на добавленную стоимость. При этом используются показатели: прибыль от всей реализации, прибыль от реализации продукции, чистая прибыль, валовая (балансовая) прибыль

В третью группу включены показатели оценки деловой активности предприятия.

Отдача всех активов (всего капитала) предприятия определяется отношением выручки от реализации продукции к валюте баланса.

Отдача основных фондов исчисляется отношением выручки от реализации продукции к стоимости основных средств и нематериальных активов.

Оборачиваемость оборотных фондов (количество оборотов) рассчитывается отношением выручки от реализации продукции к стоимости оборотных средств.

Оборачиваемость запасов определяется отношением выручки от реализации продукции к стоимости запасов.

Оборачиваемость дебиторской задолженности исчисляется отношением выручки от реализации продукции к общей сумме дебиторской (краткосрочной и долгосрочной) задолженности.

Оборачиваемость банковских активов определяется отношением выручки от реализации продукции к сумме наличности, невостребованной выплаты за проданные товары, авансов, выданных поставщикам и подрядчикам, полученных чеков, ценных бумаг, неучтенных срочных займов и других краткосрочных финансовых вложений.

Отдача собственного капитала рассчитывается как отношение выручки от реализации продукции к величине источников собственных средств.

В четвертую группу включены показатели оценки ликвидности и рыночной устойчивости предприятия.

Текущий коэффициент ликвидности (покрытия) определяется отношением суммы оборотных активов к сумме срочных обязательств.

Критический коэффициент ликвидности исчисляется отношением суммы денежных средств и дебиторской задолженности к сумме срочных обязательств.

Индекс постоянного актива определяется отношением стоимости основных средств и прочих внеоборотных активов к источникам собственных средств.

Коэффициент автономии (финансовой

независимости) предприятия

рассчитывается отношением

суммы собственных средств к валюте

балансов.

отношением

суммы собственных средств к валюте

балансов.

Обеспеченность запасов и затрат собственными оборотными средствами исчисляется отношением суммы собственных оборотных средств к стоимости запасов. При характеристике рыночной устойчивости акционерных компаний целесообразно использовать такие относительные показатели, как чистая прибыль на одну акцию, дивиденды на одну акцию, дивиденды на одну акцию по отношению к рыночному курсу акций и др.

Такова система исходных показателей для комплексной оценки финансового состояния. Необходимо отметить одно важное обстоятельство. Среди исходных показателей оценки имеются итоговые показатели, характеризующие объем продукции, прибыль за отчетный период. Вместе с тем показатели баланса имеют одномоментный характер, т.е. исчислены на начало и конец отчетного периода. Поскольку все исходные показатели, включенные в табл.21.1, являются относительными, возникает необходимость методологического обоснования порядка их расчета. Не имеет смысла осуществлять расчет этих показателей на начало периода, поскольку данные о прибыли и объеме продаж имеются только за текущий отчетный период. В связи с этим показатели рассчитываются либо на конец периода (года), либо к усредненным значениям статей баланса (сумма данных на начало и конец периода, деленная на 2).

21.1.3 Сравнение предприятии

В основе расчета итогового показателя рейтинговой оценки лежит сравнение предприятий по каждому показателю финансового состояния с условным эталонным предприятием, имеющим наилучшие результаты по всем сравниваемым показателям. Таким образом, за основу для получения рейтинговой оценки финансового состояния предприятия принимаются не субъективные предположения экспертов, а сложившиеся в реальной рыночной конкуренции наиболее высокие результаты из всей совокупности сравниваемых объектов. Эталоном сравнения как бы служит самый удачливый конкурент, у которого все показатели наилучшие.

Такой подход соответствует практике рыночной конкуренции, где каждый самостоятельный товаропроизводитель стремится к тому, чтобы по всем показателям деятельности выглядеть лучше своего конкурента.

Если субъектов рыночных отношений интересуют только вполне определенные объекты хозяйственной деятельности (например, потенциального инвестора могут интересовать показатели работы только сахарных заводов или кондитерских фабрик, либо стекольных заводов и т.д.), то эталонное предприятие формируется из совокупности однотипных объектов. Однако в большинстве случаев эталонное предприятие может формироваться из показателей работы объектов, принадлежащих различным отраслям деятельности. Это не составляет препятствия к применению метода оценки, поскольку финансовые показатели сопоставимы и для разнородных объектов хозяйствования.

В общем виде алгоритм сравнительной рейтинговой оценки финансового состояния предприятия может быть представлен в виде последовательности следующих действий.

Исходные данные представляются в виде матрицы (аij), т.е. таблицы, где по строкам записаны номера показателей(i= 1, 2, 3 ... п), а по столбцам — номера предприятий (j= 1,2, 3 ... т).

По каждому показателю находится максимальное значение и заносится в столбец условного эталонного предприятия (т + 1).

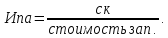

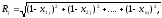

Исходные показатели матрицы стандартизируются в отношении соответствующего показателя эталонного предприятия по формуле

где Х — стандартизированные показатели финансового состояния j-го предприятия.

4. Для каждого анализируемого предприятия значение егорейтинговой оценки определяется по формуле

рейтинговой оценки определяется по формуле

гдеRj: — рейтинговая оценка для у-го предприятия;

x- стандартизированные показатели у-го анализируемого предприятия.

5. Предприятия ранжируются в порядке убывания рейтинговой оценки.

Наивысший рейтинг имеет предприятие с минимальным значением сравнительной оценки. Для применения данного алгоритма на практике никаких «ограничений на количество сравниваемых показателей и предприятий не накладывается.

Изложенный алгоритм получения рейтинговой оценки финансового состояния предприятия может использоваться для сравнения предприятий на дату составления баланса (по данным на конец периода) или в динамике.

В первом случае исходные показатели, вошедшие в табл.21.1, рассчитываются по данным баланса и финансовой отчетности на конец периода. Соответственно, и рейтинг предприятия определяется на конец периода.

Во втором случае исходные показатели табл. 21.1 рассчитываются как темповые коэффициенты роста: данные на конец периода делятся на значение соответствующего показателя на начало периода либо среднее значение показателя отчетного периода делится на среднее значение соответствующего показателя предыдущего периода (или другой базы сравнения). Таким образом, получаем не только оценку текущего финансового состояния предприятия на определенную дату, но и оценку его усилий и возможностей по изменению этого состояния в динамике, на перспективу. Такая оценка служит надежным измерителем роста конкурентоспособности предприятия в данной отрасли деятельности. Она те же определяет более эффективный уровень использования производственных и финансовых ресурсов.

Возможно включение в табл. 21.1 одновременно моментных и темповых показателей (т.е. удвоение количества исходных показателей), что позволяет получить обобщенную рейтинговую оценку, характеризующую как состояние, так и динамику деятельности предприятия.

Данные табл. 21.1 могут быть расширены за счет включения в нее дополнительных показателей из справок, представляемых предприятиями в банки и налоговые инспекции, из форм статистической отчетности и из других источников. Особенность предлагаемой системы показателей составляет то, что все с. ли имеют одинаковую направленность. Это означает, что чем выше уровень показателя или его темп роста, тем лучше финансовое состояние оцениваемого предприятия. В связи с этим при расширении предлагаемой системы за счет включения в нее новых показателей необходимо соблюдать это требование.

Алгоритм получения рейтинговой оценки также может быть модифицирован. Вместо формулы, рассмотренной выше, можно использовать одну из нижеследующих

21.2. Кредитный Рейтинг эмитента

Кредитный рейтинг эмитента - это оценка общей способности и готовности эмитента выполнять свои финансовые обязательства полностью и в срок, который присваивается компании рейтинговым агентством.

Кредитные рейтинги могут присваиваться эмитенту (суверенному правительству, региональным и местным органам власти, корпорациям, финансовым институтам, объектам инфраструктуры, страховым компаниям, управляемым фондам) или отдельному долговому обязательству.

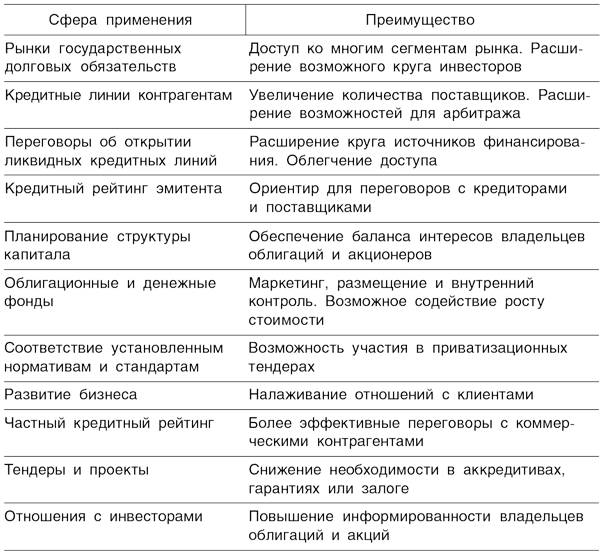

Таблица Преимущества применения кредитных рейтингов

Кредитный рейтинг, по какой бы шкале он ни присваивался, не является рекомендацией относительно того, покупать, продавать или держать те или иные ценные бумаги, или мнением о рыночной цене долговых обязательств и об инвестиционной привлекательности эмитента для конкретногоинвестора. Пользователями рейтинговой информации являются стратегические инвесторы, кредиторы, акционеры и портфельные инвесторы, аналитики, потребители услуг организаций (банков, страховых компаний и т. п.), а также потенциальные партнеры по бизнесу.

Наиболее очевидной и распространенной сферой применений кредитных рейтингов является улучшение финансовых условий привлечения финансовых ресурсов и облегчение процесса размещения долговых обязательств (размещение целого ряда финансовых инструментов, например еврооблигаций, невозможно без присвоения рейтинга).

В процессе присвоения кредитного рейтинга аналитики рейтинговых агентств пользуются информацией, предоставленной эмитентом (в ответ на специальный запрос), которая может быть конфиденциальной и недоступной. Кредитный рейтинг отражает текущее мнение агентства о способности и готовности организации (эмитента долговых обязательств) своевременно и в полном объеме исполнять свои обязательства. При этом кредитный рейтинг не является рекомендацией покупать или продавать те или иные ценные бумаги (в отличие от рейтингов, которые присваиваются инвестиционными банками). Важно понимать, что кредитный рейтинг не является результатом аудиторской или какой-либо иной проверки, хотя результаты таких проверок, проведенных другими организациями, могут быть использованы аналитиками рейтингового агентства.

Рейтинги могут изменяться, приостанавливаться или отзываться в тех случаях, когда информация меняется или становится недоступной. Кредитные рейтинги подразделяются на кредитные рейтинги эмитентов,отдельных эмиссий и специализированные рейтинги. Кредитные рейтинги эмитентов устанавливаются в соответствии со шкалой. Шкала позволяет сравнивать эмитентов разной экономической природы (организации, регионы, муниципалитеты, банки, страховые компании и другие) по величине кредитного риска, выводит эмитента и его обязательства запределы узкоотраслевого контекста.

21.2.1 Долгосрочные Кредитные рейтиги

Основным видом рейтингов является долгосрочный кредитный рейтинг. Долгосрочные рейтинги варьируются от наивысшей категории «ААА» до самой низкой «D». Рейтинги в интервале от «АА» до «ССС» также могут содержать знак «плюс» или «минус», демонстрирующий относительное положение внутри категории.

Рейтинги категорий «ААА», «АА», «А» и «ВВВ» традиционно относятся к «инвестиционному» классу, в то время как рейтинги категорий «ВВ», «В», «ССС», «СС» и «С» обладают значительными спекулятивными характеристиками.

Краткосрочные рейтинги показывают способность и готовность эмитента выполнить свои финансовые обязательства в краткосрочной перспективе. Они также имеют диапазон от «А-1» для обязательств наивысшего качества до «D» для обязательств самого низкого качества. Рейтинги внутри категории «А-1» могут содержать знак «плюс» для выделения более надежных обязательств в данной категории. Краткосрочные рейтинги наиболее активно применяются на развитых рынках, в частности эмитентами с относительно более высоким уровнемкредитоспособности, в основном для размещения так называемых «коммерческих бумаг».

Таблица Классификация кредитных рейтингов эмитентов

Рейтинг присваивается организации только при наличии достаточной информации. Процедура присвоения рейтинга включает в себя оценку количественных и качественных параметров, финансовых и бизнес-рисков. Рассматриваются такие аспекты, как общее состояние отрасли, перспективы ее роста и зависимость от технологических изменений и действий регулирующих органов. После подписания соглашения о присвоении кредитного рейтинга назначается ведущий аналитик, под руководством которого формируется индивидуальный запрос на получение необходимой информации, проводится ее анализ и встречи с руководством эмитента. После изучения материалов и проведения встреч с руководством рейтинговый комитет принимает решение о присвоении рейтинга.

Процесс присвоения рейтинга является конфиденциальным, как и сам факт обращения организации к рейтинговому агентству, вплоть до момента, когда руководство эмитента принимает решение о публикации рейтинга.

21.2.3 Этапы определения рейтинга

Процедура определения рейтинга эмитента состоит из пяти этапов.

На первом этапе организация-эмитент оформляет заявку на присвоение рейтинговой оценки. Агентство осуществляет сбор первичной информации об организации-эмитенте и высказывает предварительное согласие или несогласие на проведение работ по выставлению рейтинга.

На втором этапе происходит встреча представителей агентства с менеджментом организации. По итогам встречи между организацией-эмитентом и агентством заключается договор о предоставлении рейтинговых (информационных) услуг. В соответствии с договором агентство берет на себя обязательства по выставлению рейтинга и его мониторингу в течение определенного времени, а организация-эмитент обязуется представить полную информацию о своей деятельности.

Третий этап - процесс рейтингования эмитента. Он начинается с момента предоставления эмитентом необходимых для проведения работ данных. По результатам рейтингования составляется полный рейтинговый отчет, который передается на рассмотрение организации-эмитенту.

Четвертый этап - согласование результатов рейтингового исследования с организацией. В случае согласия эмитента на публикацию рейтинга агентство составляет краткое рейтинговое заключение на основании полного рейтингового отчета. Заключение содержит информацию о присвоенном рейтинге, а также краткое обоснование отнесения к нему эмитента.

Пятый этап - публикация и мониторинг рейтинга. Для осуществления мониторинга рейтинга агентство берется отслеживать информацию о компании-эмитенте и динамике изменения ее основных показателей. В случае существенного изменения значений интегральных показателей деятельности компании агентство оставляет за собой право пересмотра рейтинговой оценки.

Методика рейтинговой оценки кредитоспособности российских нефинансовых организаций предполагает исследование пяти основных групп факторов:

операционной среды деятельности организации;

показателей производственного потенциала и динамики развития организации;

показателей, отражающих позиции организации на рынках;

характеристик корпоративного управления;

основных показателей финансовой устойчивости организации.

Современное состояние российской экономики требует особых подходов к рейтинговой оценке. Например, согласно западным оценкам значительная кредиторская задолженность - символ доверия кредитной организации к компании-заемщику, показатель ее высокой платежеспособности и финансовой устойчивости. Практика же бизнеса в нашей стране показывает, что высокая кредиторская задолженность организации, скорее всего, негативно влияет на ее развитие и означает высокий уровень неплатежеспособности.

Стремительное расширение деятельности рейтинговых агентств по присвоению рейтингов в странах, где подавляющее большинство рейтингов находится в «спекулятивном» классе, приводит к созданию национальных шкал, существующих параллельно с международной шкалой ѕ признанным во всем мире эталоном оценки кредитного риска. Рейтинги по национальной шкале отражают мнение об относительной кредитоспособности заемщиков и их долговых обязательств в условиях соответствующей страны. Рейтинг по национальной шкале нельзя напрямую сопоставлять ни с международным рейтингом, ни с рейтингом по другой национальной шкале.

Международные рейтинговые агентства разрабатывают российскую шкалу кредитного рейтинга, которая обеспечивает значительно большую дифференциацию российских эмитентов по уровню кредитного риска по сравнению с возможностями международной шкалы. Российские компании все чаще принимают решение о публикации кредитных рейтингов по российской шкале.

Получение кредитного рейтинга по российской шкале дает эмитентам следующие дополнительные преимущества:

получение независимой компетентной оценки риска инвестирования/кредитования относительно прочих российских заемщиков;

улучшение условий привлечения финансовых ресурсов, а также увеличение ликвидности рублевых долговых обязательств;

усиление позиций в конкурентной борьбе за кредитные ресурсы на российском рынке.

Развитие национальной рейтинговой культуры имеет большое значение для всей российской экономики. Отечественные рейтинговые агентства постепенно приучают организации раскрывать информацию о себе. Этот опыт будет полезен для организаций, планирующих выход на международный рынок.

Для облегчения инвесторам работы на рынке корпоративных облигаций рейтинговые агентства присваивают эмитенту кредитные рейтинги. В принципе кредитный рейтинг учитывает первые три риска из оговоренных выше. В России международными кредитными рейтингами обладают пока только эмитенты, проводившие вывод своих ценных бумаг на международные рынки (“Алроса”, “Вымпелком”, “Иркутскэнерго”, “Лукойл”, МГТС, “Мосэнерго”, МТС, “Ростелеком”, “Татнефть”). Большинство же российских эмитентов не имеют кредитного рейтинга.

Однако рейтинг международных рейтинговых агентств, обладающий неоспоримыми преимуществами при размещении займов за рубежом, внутри страны обладает рядом существенных недостатков.

Во-первых, международные методики не учитывают российской специфики. Проблема даже не столько в особенностях российского бухгалтерского учета, проблемах корпоративного управления, несовершенстве законодательства и т.п. Гораздо хуже то, что в шкале международных оценок российский бизнес попросту неразличим. Рейтинг компании, как правило, не может превышать суверенного рейтинга. А последний у России один из наиболее низких в мире, фактически на грани дефолта. Соответственно практически все рейтинги российских компаний совпадают с суверенным рейтингом (в крайнем случае отличаются от него на одну ступень). Наличие такого рейтинга не дает почти никакой полезной информации инвестору.

Во-вторых, в стране не сформирована культура работы с рейтингом: инвесторы зачастую не понимают сути рейтинговых оценок, не доверяют им. Международные компании пока не проявляли никаких попыток формирования такой культуры.